Trzy miesiące temu pokazałem na blogu wyniki testu strategii polegających na kupowaniu na ostatniej sesji miesiąca spółek o najwyższej stopie zwrotu. Dziś, przedstawiam rezultaty odwrotnej strategii czyli kupowania najgorszych spółek miesiąca.

Przetestowałem 3 strategie: kupowania na ostatniej sesji miesiąca 1,5 i 10 spółek o najniższej stopie zwrotu w miesiącu (co z reguły oznacza spółki o największym spadku) i przytrzymywania ich w portfelu przez miesiąc. Po miesiącu, spółki z portfela są sprzedawane a trafiają do niego walory, które osiągnęły najniższe stopy zwrotu w ostatnim miesiącu.

O ile strategia kupowania najlepszych spółek miesiąca była typową strategią momentum, strategią ‘inwestowania z trendem’, to strategia kupowania najgorszych spółek miesiąca jest strategią ‘inwestowania pod powrót do średniej’. Czy takie podejście sprawdza się na WGPW w miesięcznym horyzoncie czasowym?

Według danych historycznych: nie.

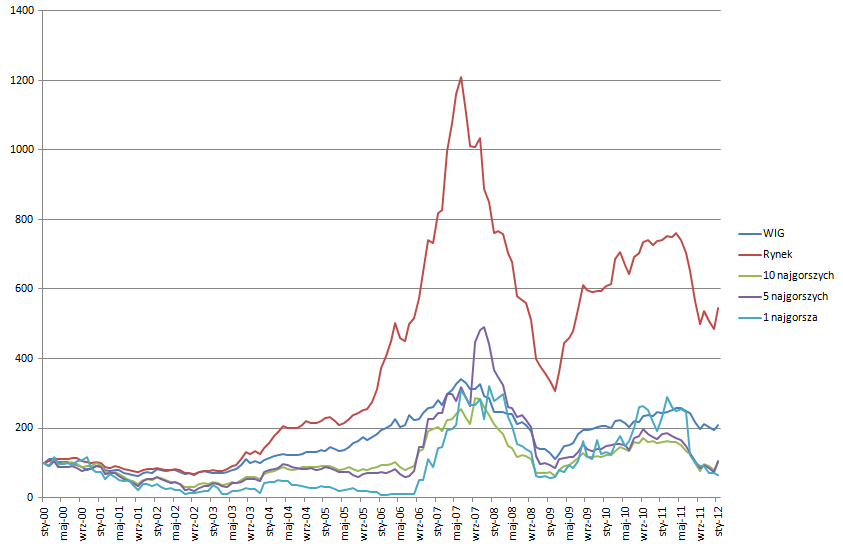

Poniższy wykres pokazuje wyniki trzech testowanych strategii oraz wyniki WIG i szerokiego rynku od lutego 2000 roku do stycznia 2012 roku. Używałem danych Stooq (katalog WSE shares). Wyniki strategii uwzględniają prowizję (0,25%). W teście strategii i szerokiego rynku użyłem filtra ceny zamknięcia (powyżej 20 gr) oraz wyeliminowałem spółki, które przeprowadziły odwrotny split (SNW, PCG, MEW, FON, EKP).

Każda z opisanych strategii spisuje się zdecydowanie gorzej od indeksu WIG i szerokiego rynku. Z poniższych statystyk wynika, że niższe stopy zwrotu testowane strategie osiągają przy wyższej zmienności. Krótko mówiąc: miesięczny horyzont czasowy nie sprawdza się na WGPW w strategiach wykorzystujących ‚powrót do średniej’. Inwestorzy zainteresowani tego typu strategiami powinni zbadać inne kombinacje czasowe.

| 1 | 5 | 10 | WIG | Rynek | |

| EC (100) | 64,1 | 105,4 | 101,4 | 209,3 | 546,4 |

| AROC | 0,053 | 0,013 | 0,007 | 0,008 | 0,015 |

| MROC | -0,025 | -0,004 | 0,002 | 0,008 | 0,011 |

| SD | 0,47 | 0,17 | 0,12 | 0,02 | 0,08 |

| % poz | 44,9 | 46,5 | 50,0 | 55,6 | 54,9 |

W tabeli w kolejnych wierszach: krzywa kapitału (przy kapitale początkowym 100), średnia miesięczna stopa zwrotu, mediana miesięcznych stóp zwrotu, odchylenie standardowe miesięcznych ROC oraz odsetek miesięcznych ROC większych od zera.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

dobra, dobra ja napisze:

„najgorszych nikt nie chce- chyba,że….”

może nie trzeba trzymać ich twardo równy miesiąc to głupie założenie, jak dla mnie z góry skazane na porażkę, pomysł jest ok kupować te najgorsze i trzymać do ich wzrostu załóżmy 5%, 10%, do 20% maksymalnie też np jakiś maksymalny czas niech to będzie 60dni…

to byłoby z sensem jest wtedy szansa że skupujemy akcje na ostrej korekcie a sprzedajemy je na odbiciu nawet jeżeli potem leca nadal w dół nie ponosimy straty tylko generujemy zyski…to dobre zwłaszcza że mamy od lat obniżanie wartości GPW, które trwać będzie moim zdaniem aż do zmiany waluty – nie da się tanich spółek a takich jest wiele idealnie zamienić na EURO. jeden grosz nie ma odzwierciedlenia w euro wiec trzeba będzie splity robić ale i tak na groszach będzie strata wartości i to konkretna w perspektywie całego rynku na GPW ktoś na tym dobrze zarobi ale na pewni nie drobni inwestorzy gdyż tacy zawsze tracą…