Od połowy 2008 roku argumentuję, że w związku z charakterem kryzysu gospodarczego, który okazał się recesją bilansową (balance sheet recssion), której nieodłącznym elementem jest proces delewarowania sektora prywatnego (w tym sektora finansowego), w globalnej gospodarce nie ma ryzyka podwyższonej inflacji.

Tym niemniej, skala akomodacyjnej polityki pieniężnej prowadzonej przez najważniejsze banki centralne na świecie (FED, ECB, BoE, BoJ, SNB), złożoność systemu monetarnego oraz niekompetencja bankierów centralnych (opublikowane sprawozdania ze spotkań FOMC pokazały, że członkowie FOMC funkcjonowali w błogiej ignorancji w kwestii ryzyka związanego z amerykańskim rynkiem nieruchomości jeszcze w 2006 roku!) sprawia, że należy poważnie traktować możliwość przekroczenia wąskiego marginesu błędu przy wycofywaniu bodźca monetarnego a więc pojawiania się silnych impulsów inflacyjnych lub deflacyjnych (przy czym z politycznego punktu widzenia, te drugie są mnie prawdopodobne).

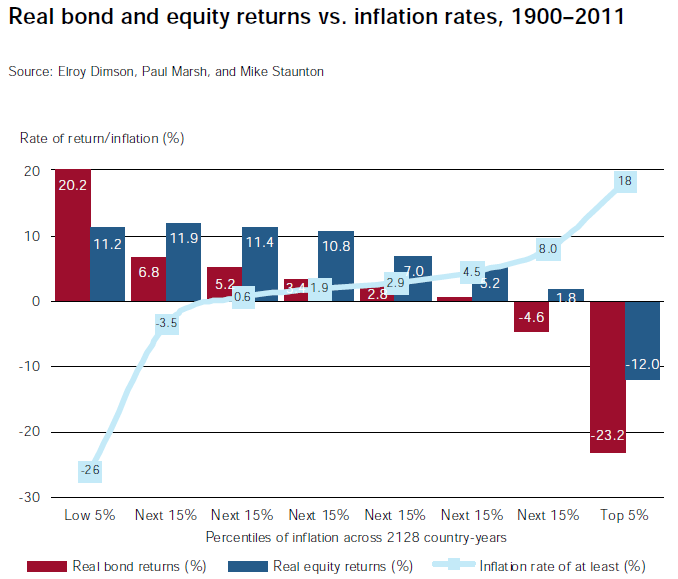

Dlatego warto zwrócić uwagę na analizę zachowania różnych klas aktywów w warunkach inflacyjnych i deflacyjnych, która znajduje się w najnowszym Global Investment Return Yearbook (2012) publikowanym przez Credit Suisse. Elroy Dimson, Paul Marsh i Mike Staunton zbadali realne zwroty z rynku akcyjnego, obligacji, złota i rynku pieniężnego (bonów) w okresie 1900-2011 w 19 państwach (Australii, Belgii, Kanady, Danii, Finlandii, Francji, Niemiec, Irlandii, Włoch, Japonii, Holandii, Nowej Zelandii, Norwegii, RPA, Hiszpanii, Szwecji, Szwajcarii, UK, USA) w różnych scenariuszach inflacyjnych (od wysokiej deflacji do wysokiej inflacji). Rezultaty dla rynku akcyjnego i obligacji pokazuje poniższy wykres:

Jak skonstruowany jest wykres? 2,128 obserwacji (19 państw, 112 lat) podzielono na 8 grup, na podstawie poziomu inflacji (5% obserwacji z najniższą inflacją – silną deflacją, 15% kolejnych i tak dalej do 5% obserwacji z najwyższą inflacją). Pierwsza grupa obejmuje 5% obserwacji, w których inflacja wynosiła od -26% do -3,5 a więc obserwacji z silną deflacją. Następna grupa obejmuje 15% obserwacji, w których inflacja wynosiła od -3,5% (deflacja) do 0,6%. I tak dalej, aż do 5% obserwacji z najwyższą inflacją (powyżej 18%). Następnie autorzy obliczyli przeciętne realne stopy zwrotu (RROR) z rynku akcyjnego i rynku obligacji dla poszczególnych grup. Co się okazało?

Obligacje osiągają najlepsze realne stopy zwrotu w warunkach deflacji – w tym scenariuszu są lepsze o 9 pp od rynku akcyjnego. Wraz ze wzrostem inflacji spadają RROR z obligacji. Przy poziomie inflacji wyższym niż 8% stają się ujemne, przy poziomie inflacji wyższym niż 18% osiągają -23,2% (ekstremalne 5% obserwacji).

Realne stopy zwrotu z rynku akcyjnego są najwyższe w warunkach deflacji i umiarkowanej inflacji. Przy poziomie inflacji od -26% do 2,9% RROR z rynku akcyjnego oscylują wokół 11%. Wraz ze wzrostem inflacji spadają realne stopy z rynku akcyjnego. Przy inflacji na poziomie od 8% do 18% RROR z rynku akcyjnego spadają do 1,8%, a przy inflacji powyżej 18% stają się ujemne (-12% dla 5% ekstremalnych obserwacji). Dla wszystkich grup obserwacji, z wyjątkiem ekstremalnej deflacji, RROR z rynku akcyjnego są wyższe niż RROR z obligacji

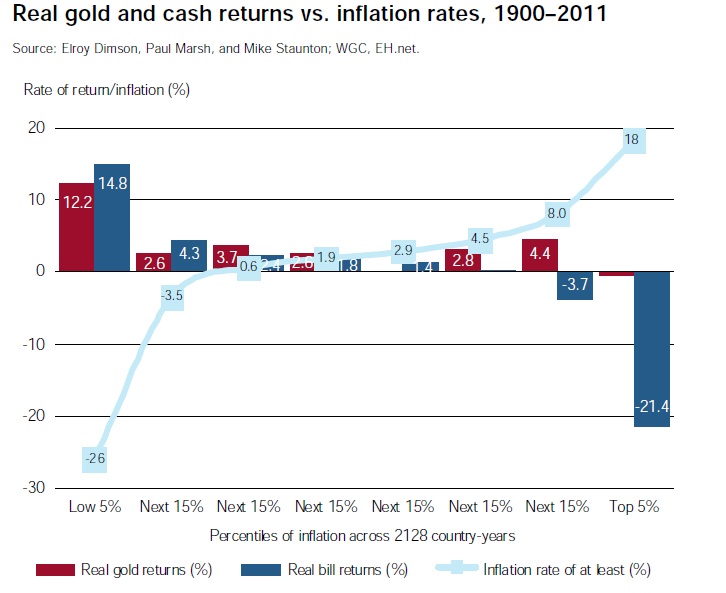

Wykres poniżej przedstawia identycznie skonstruowane dane dla rynku złota (realne stopy zwrotu w lokalnej walucie) i rynku pieniężnego (realne stopy zwrotu lokalnych bonów skarbowych) dla 19 państw, w latach 1900-2011:

Złoto osiąga najwyższe realne stopy zwrotu w ekstremalnych poziomach inflacji. W scenariuszu deflacyjnym RROR złota wynosi 12,2% (lepiej od RROR akcji ale gorzej niż RROR obligacji i bonów). Przy poziomie inflacji od 8% do 18% złoto ‘po raz drugi’ okazuje się lepszą inwestycją od akcji (4,4% vs 1,8%). W przypadku ekstremalnie wysokiej inflacji RROR zbliżają się do zera – to wynik o 12 pp lepszy od RROR akcji i ponad 20 pp lepszy od RROR bonów i obligacji.

Należy koniecznie podkreślić, że zaprezentowane przez Dimsona, Marsha i Stauntona obliczenia to dane historyczne. Inwestorzy powinni więc wykazać się rozwagą kształtując na ich podstawie decyzje inwestycyjne.

26 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

„Tym niemniej, skala akomodacyjnej polityki pieniężnej prowadzonej przez najważniejsze banki centralne na świecie (FED, ECB, BoE, BoJ, SNB), złożoność systemu monetarnego oraz niekompetencja bankierów centralnych” Nie do końca rozumiem, dlaczego „złożoność systemu monetarnego” ma dodatnio wpływać na ryzyko inflacji… ?

@ Wasilewski

Złożoność systemu monetarnego sprawia, że margines błędu banków centralnych jest niewielki przy wycofywaniu bodźca monetarnego co może doprowadzić do wyższej inflacji lub deflacji (gdy bodziec zostanie wycofany zbyt szybko i zbyt gwałtownie – choć to mało prawdopodobne by powtórzono błędy lat 30′).

Czyli trzymaj zloto bo na nim niemal nie stracisz…

Przy deflacji rzedu 26% trzymajac pieniadze w skarpecie masz juz 30% za nic…

@ Trystero

Super ciekawy tem przekrój z Credit Suisse, ale może byś nieco przybliżył znaczenie terminu – balance sheet recssion, bo niektórzy mówią, że teraz to kończy się on balance shit recovery ( czyli jakby ozdrowieniem na papierze).

A co powiesz o monetarystycznym micie jakoby inflacja zawsze miała charakter monetarny? Wszak przy drożejącej na całym świecie żywności i ropie, i spadku kursu rodzimej waluty (który nie odpowiada w pełni obrotom handlowym, jak to usiłuje wmówić monetaryzm, lecz jest również pod wpływem odpływu kapitału spekulacyjnego) uderza drożyzna wyrażona CPI. A może po prostu to co mierzymy CPI i PPI nie powinniśmy nazywać inflacją?

@ Bebok

Nie znam tego mitu. Nie sądzę by monetaryści twierdzili, że inflacja zawsze ma charakter monetarny (w tym sensie, że zawsze jest powodowana przez zwiększenie podaży pieniądza). Zacytuję Wikipedię:

Monetarism is a tendency in economic thought that emphasizes the role of governments in controlling the amount of money in circulation. It is the view within monetary economics that variation in the money supply has major influences on national output in the short run and the price level over longer periods and that objectives of monetary policy are best met by targeting the growth rate of the money supply.

Jeśli spojrzysz na równanie ilościowej teorii pieniądza to będzie jasne, że inne czynniki także mogą kształtować ogólny poziom cen.

str 14-15 raportu: czyli nieruchomości są równie dobre jak złoto?

@trystero: Friedman o tym pisał w „Wolnym wyborze”. No i tu mówił: http://www.youtube.com/watch?v=yZ9a2QCUzJc&feature=related#t=01m25s

@ Bebok

To jest film propagandowy a nie wykład z monetaryzmu. Sensowne stwierdzenia przeplatane są w nim z ewidentnymi błędami logicznymi: skoro ropa powoduje inflację to dlaczego Niemcy, które importują całość ropy mają niższą inflację niż USA?

Przecież to nie ma sensu przynajmniej na trzech poziomach:

cena ropy jest wypadkową kosztu krańcowego – jeśli USA nie jest w stanie pokryć swojego zapotrzebowania w 100% (i zakazać eksportu) to cenę ropy w USA wyznaczy globalna cena ropy – tak samo jak w Niemczech

poziom cen w USA jest bardziej podatny na zmiany ceny ropy ponieważ cena ropa stanowi wyższy odsetek ceny benzyny niż w Europie czy Japonii (przez niskie podatki w cenie benzyny) a wydatki na ropę (oil burden) stanowią wyższy odsetek PKB

to, że Niemcy mają niższą inflację, pomijając dwa powyższe punkty, nie dowodzi, że czynniki zewnętrzne, poza-monetarne nie wpływają na poziom cen, dowodzi co najwyżej, że są inne czynniki wpływające na poziom cen

Zabawne jest to, że to tylko jedno zdanie. Wydaje się sensowne. Przeciętny człowiek pomyśli sobie ‚no kurde, rzeczywiście’. By odkłamać to jedno zdanie trzeba zrobić mały wykład. To jest piękno ‚youtubowej’ propagandy 🙂

@Trystero: jeśli źle zrozumiałem to popraw mnie, proszę. Przecież narracja w tym firmie (tj. tekst, nie głos) należy do Miltona Friedmana, współtwórcę monetaryzmu, więc chyba nie jest nadużyciem z mojej strony nazwanie ‚monetarystycznym mitem’ stwierdzeń Friedmana, który reprezentuje tamtejszy obóz?

@ Bebok

Nie wszystko co powiedział Keynes jest keynesizmem. Moim zdaniem wypada odróżnić działalność polityczną czy publicystyczną Friedmana od jego aktywności naukowej. Tak samo jak w przypadku Krugmana.

W tym ‚filmie’ miało być, eh

No to w końcu czy cena ropy powoduję tę inflację czy nie powoduje, bo już nie wiem komu wierzyć, jeśli M. Friedmanowi nie mogę?

@ lesserwisser

Możesz wierzyć komu chcesz.

@ Trystero

Wprawdzie mogę wierzyć komu chcę, ale wolę wiedzieć po czyjej stronie jest racja.

@ lesserwisser

A jakie dwie strony widzisz?

@ Trystero

Ja widzę dwie strony medalu, tylko jeszcze nie wiem czy częściej wypada orzeł czy reszka.

Dwa wykresy, a ile obalonych mitów!

Temat już dosyć wyeksploatowany – Wojciech Białek często do tego nawiązuje. I ponieważ nie mam nic mądrego do dodania w tej kwesti to bym się nie wypowadał ale tak właśnie rzuciła mi się w oczy informacja nadająca się na temat wpisu i trochę też apropo

http://www.tablety.pl/apple_ios/ipad/pojedyncza-akcja-apple-kosztuje-juz-wiecej-niz-ipad/

Steva już nie ma – na co licza inwestorzy ?

@ karroryfer

Liczą, że Apple dalej będzie maszynką do zarabiania pieniędzy. Przeszły P/E (trailing P/E) to 14 a przyszły P/E (forward) to 10,5. Apple po prostu dużo zarabia. Jeśli spółka jest w stanie wypracować 45 mld USD zysku w rok to może być wyceniania na 470 mld USD.

@ karroryfer

Zobacz jeszcze tutaj: http://www.asymco.com/2012/02/13/the-worlds-biggest-startup/

„Steva już nie ma – na co licza inwestorzy ?”

Że skonsumują jabłuszko 🙂

Wiem wiem że Apple ma gigantyczne zyski – i wcale nie neguję tego.

Chodzi mi o to że obecna cena akcji jest wycenia dalszy gwałtowny wzrost – a to już jest niemożliwe nie tylko dlatego że nie są już startupem ( no i że nie ma Steva) ale teżdlatego że już sąprawie największą spółką giełdową. Gdyby rośli nadal w takim tempie wcześniej czy póżniej dobierze siędo nich urząd antymonopolowy itp.

@ karroryfer

Chodzi mi o to że obecna cena akcji jest wycenia dalszy gwałtowny wzrost

Gdzie Ty masz dyskontowanie dalszego gwałtownego wzrostu przy forward P/E na poziomie 10,5? Apple wycenianie jest w tej chwili jak typowy blue chip. Nie podejmuję się oceny tej wyceny bo nie mam eksperckiej wiedzy, która pozwala mi ocenić skalę konkurencyjnej przewagi Apple. Natomiast ‚wskaźnikowo’ Apple jest wyceniane jak stabilny, a nie rosnący biznes. Gdybyś miał P/E na poziomie 20 i wyżej to mógłbyś pisać to co piszesz ale przy P/E na poziomie 10,5 na 2012 rok to wiele wspólnego z rzeczywistością nie ma.

Apple jest już największą (pod względem kapitalizacji) spółką giełdową.

@ karroryfer

To Cię powinno zainteresować. Bespoke założyło P/E na ten rok na 11,8

W kontekście Apple.

Zostawiając na chwilę na boku (oczywiście istotną) kwestie AF, dokonując analizy przewagi konkurencyjnej apple (mojej branża) moge zauważyć:

1. Wprowadzenie mechanizmów w OSX 10.8 (release wakacje 2012) powodujących stopniowy i masową migracje dystrybucji oprogramowania na maki do modelu appstore (30% dla apple). Zainteresowanych odsyłam do analiz. Jest to całkiem nowy przychód NIE WYCENANY OBECNIE.

2. coraz szybsze zwiększanie udziału rynku komputerów apple (wciąż jeszcze małego, a więc dysponującego dużym potencjałem), ze względu na zainteresowanie ludzi którzy obecnie mają ipoda lub iphona lub ipada i zadowoleni poszukają kolejnych produktów.

3. Bardzo silną (i cały czas wzmacnianą, np. rozwiązaniami Messages oraz iCloud) integracje w ramach rodziny produktów, powodujący dalszy wzrost crosssellu kolejnych produktów.

4. apple tv 2.0 czyli wejście apple na rynek telewizorów i dystrybucji treści ( przychód apple to 30%) dla jeszcze większej populacji. Niedługo (12 miesięcy) będizemy mieli to okazje zobaczyć w formie premiery na miare iphone z 2007.

5. ipad 3 który wejdzie w marcu, za 3 tygodnie i o ile sam będzie powiedzmy ok, o tyle spowoduje obniżke cenową urządzeń poprzednich generacji i dalszą (większą) penetracje rynku w kategorii padów. więcej ludzi, większy przychód z urządzeń (zdyskontowany) i apek (IMHO słabo zdyskontowany w cenach, a to owe 30%).

To wszystkie nie będzie trwało wiecznie, ale uważam iż patrzac z aspektu istoty ich biznesu, mają przed sobą minimu 3..4 lata dalszego wzrostu. Potem największym zagrożeniem rzeczywiście będzie antymonopol i np. podział apple.

p.s. nie zapominajmy że w chwili w której zdecydują się na dywidende lub (lepiej) buyback, swoje na rynku tez się stanie..