Dwie siły rządzą zachowaniem aktywów finansowych: momentum (pęd) oraz powrotu do średniej (mean reversion). Istnienie tych dwóch reguł można sobie uświadomić badając strukturę poszczególnych ruchów na rynku akcyjnym.

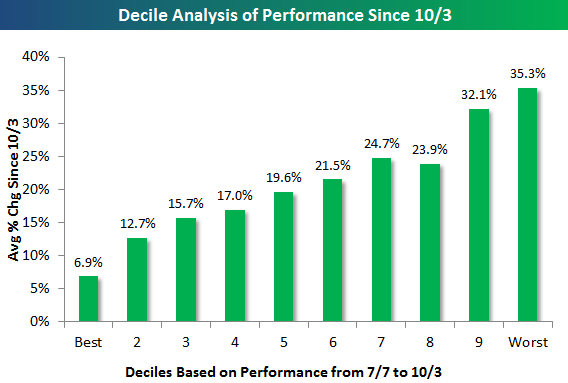

Analitycy Bespoke zbadali zachowanie spółek z indeksu S&P 500 w czasie ostatniej fali wzrostowej (od 03.10 do 28.10) w kontekście zachowania tych spółek w czasie ostatniej fali spadkowej (od 07.07 do 03.10). W tym celu podzieli spółki z S&P 500 na 10 grup (decyli) w zależności od stopy zwrotu zanotowanej w czasie fali spadkowej (od najlepszych stóp zwrotu od najgorszych) a następnie obliczyli średnią stopę zwrotu dla spółek z poszczególnych decyli w czasie fali wzrostowej. Wyniki tych obliczeń podsumowuje poniższy wykres:

Jak widać, im gorzej spółki spisywały się w czasie letniej wyprzedaży na rynku akcyjnym tym wyższą stopę zwrotu zanotowały w październikowej fali wzrostowej. Różnica pomiędzy najlepszym a najgorszym decylem wyniosła aż 28 punktów procentowych (6,9% do 35,3%).

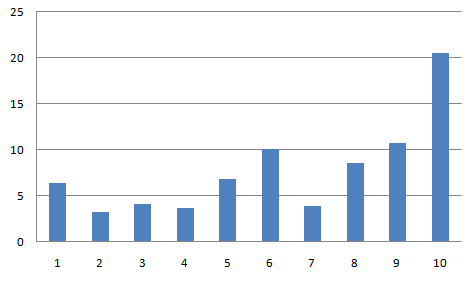

Zrobiłem podobne badania dla polskiego rynku. Korzystałem z bazy Stooq. Pierwszy wykres pokazuje stopy zwrotu (ROC) w okresie 23.09 do 28.10 (23 września zanotowano minimum na polskim rynku) poszczególnych decyli spółek (z 425 w badaniu) wyodrębnionych na podstawie stóp zwrotu tych spółek w okresie 07.07 do 23.09:

Jak widać decyl najsłabszych spółek z okresie 07.07 do 23.09 (ROC na poziomie -55%) osiągnął w ostatniej fali wzrostowej stopę zwrotu na poziomie 20,5%. Na polskim rynku także obowiązywała zasada, że słabo spisujące się w czasie letniej wyprzedaży spółki osiągnęły najwyższe stopy zwrotu w ostatniej fali wzrostowej ale trend ten nie jest tak wyraźny jak na amerykańskim rynku.

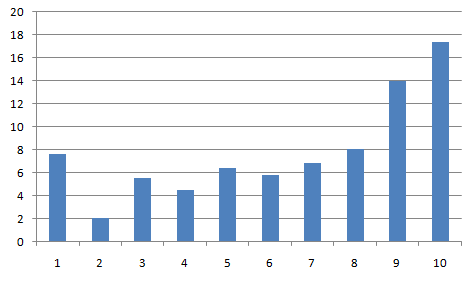

Ze względu na fakt, że siódmy lipca nie jest średnioterminowym maksimum na polskim rynku zrobiłem dwa podobne badania. Tak jak w pierwszym badaniu fala wzrostowa oznaczała okres 23.09 do 28.10. Natomiast poszczególne decyle liczyłem na podstawie zachowania spółek od dwóch innych lokalnych szczytów do dna fali spadkowej.

Pierwszy wykres obejmuje okres 31.05 do 23.09:

Drugi wykres obejmuje okres 07.04 do 23.09:

Czy Waszym zdaniem na podstawie tak wyznaczanej struktury rynku można wnioskować o trwałości fali wzrostowej?

39 Komentarzy

Skomentuj blackswan Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

@Trystero:

Stylizacja tytułu na Mt. 20,16 zamierzona?

@ kujawianin

Nie, absolutnie. Teraz się zastanawiam czy nie zmienić tytułu.

„dwie siły rządzą zachowaniem aktywów finansowych: momentum (pęd) oraz powrotu do średniej (mean reversion).”

Dotychczas słyszałem, że dwie siły rządzą zachowaniem Wall Street – chciwość i strach, a teraz okazuje się że są kolejne dwie – pęd i powrót do średniej!

Jeśli tak to może jest jescze coś (jakaś inna siła znaczt się)?

@ lesserwisser

Te dwie siły wymyślono na potrzeby komentatorów giełdowych, których wiedza o psychologii jest wprost proporcjonalna do wiedzy o rynku. W takim modelu wszystko jest proste.

@ lesserwisser

Efekt momentum i powrotu do średniej są dobrze zbadane (także ilościowo) i mogą służyć do budowania strategii inwestycyjnych. Zdanie, które cytujesz rzeczywiści brzmi trochę jakby było wyjęte z prasy popularnej (gdzie nie miałoby większego znaczenia) ale dotyczy realnych, mierzalnych spraw.

To głośne powiedzenie pochodzi z, równie głośnej, książki

„Reminiscences of a Stock Operator” Edwina Lefèvre. Niby

bibliografii legendarnego gracza giełdowego Jesse Livermore.

Powiedzenie to (podobnie jak wiele innych perełek z tej książki, przypisywanych Livermorovi) weszło do podstawowego kanonu sloganów o Wall Street, jako że Jesse miał duże zrozumienie zarówno mechanizmów rynku jak i psychologii graczy. Do dziś jest powtarzane i powaznych publikacjach o zacięciu naukowym, w tekstach praktycznych jak i prasie popularnej.

Co wiecej ich działanie i wpływ (chciwości i strachu) jest dobrze potwierdzone na przestrzeni dziesięcioleci a nawet stuleci.

Jeśli zaś idzie o momentum to są badania sugerujące, że ostatnio efekt momentum ustał a przynajmniej wyraźnie osłabł, tak to z tymi badaniami już bywa, co autor to teoria.

Natomiast jeśli idzie o powrót do średniej to chyba jeszcze wracą, na razie. Niedługo zaś może nie mieć do czego wracać. 🙂

>Do dziś jest powtarzane

Do XIX wieku całkiem spora część ludzi wierzyła, że w eter i do dziś poważni ludzie używają pojęcia fal eteru a niektórzy wierzą, że pewnie jakiś eter coś przenosi, tylko z tego jeszcze nie wynika, że mamy w to wierzyć.

„Każdy inwestor powinien pamiętać, że dwie siły rządzą zachowaniem aktywów finansowych: momentum (pęd) oraz powrotu do średniej (mean reversion).”

Załóżmy, że to prawda o tych dwóch siłach.

Ale dlaczego miałbym o tym pamiętać i co się stanie gdy o tym zapomnę?

5. Dnia 2011.10.09 13:40, lesserwisser napisał:

„Oto moje pytania do Grzegorza Z.

1. Czy w waszej książce przywołujecie stare giełdowe

powiedzenie : „There are only two things that drive Wall Street –

fear and greed. (The rest is bullshit.)”

Znaczy się komentarzy lessa sie nie czyta (albo nie pamieta)! Oj i tak niedobrze, i tak niedobrze. 🙂

@trystero

Słyszałeś coś o systemach złożonych (complex systems)?

@ osoamoroso

Słyszałem. Do czego zmierzasz?

@ Lucek

Nie wiem dlaczego miałbyś o tym pamiętać i co się stanie jeśli o tym zapomnisz.

„Każdy inwestor powinien pamiętać…”

„Nie wiem dlaczego miałbyś o tym pamiętać i co się stanie jeśli o tym zapomnisz.”

Wobec tego, dlaczego każdy inwestor powinien o tym pamietać?

Bo jeśli to trzeba pamiętać, to chyba jest to ważne?

@ Lucek

Każdy inwestor powinien o tym pamiętać ponieważ momentum i powrót do średniej są zjawiskami, które wpływają na zachowanie cen aktywów finansowych, a przez to na wyniki inwestycyjne. Dzięki zrozumieniu tego w jakich horyzontach czasowych i w jakich okolicznościach występują te dwa efekty można stworzyć strategie inwestycyjne.

„Do XIX wieku całkiem spora część ludzi wierzyła, że w eter i do dziś poważni ludzie używają pojęcia fal eteru a niektórzy wierzą, że pewnie jakiś eter coś przenosi, tylko z tego jeszcze nie wynika, że mamy w to wierzyć.”

Ja tam nie wiem jak jest z tym eterem, ale za to wierzę w eternit i że przenosi coś z falami powietrza. Wierzę na słowo, bo nie widziałem.

A jeśli chodzi o chciwość i strach, to bym jednak tak nie lekceważył wpływu chciwości i strachu na rynek. Bo nawet u nas o tym piszą.

Przykładowo niejacy: Zaleśkiewicz Tomasz (profesor!) oraz Zalewski Grzegorz, popełnili podobno publikację na temat „Chciwość i strach na rynkach finansowych.”

Profesora nie znam ale o Zalewskim słyszałem, pisuje czasem na blogu.bossy, więc warto tam czasem zajrzeć. Polecam! 🙂

A jak widzę, to niektórzy blogowicze wyraźnie nie mogą zapomnieć, że rynkami finansowymi rządzą dwie siły przeciwstawne: siła podaży i popytu!

Widocznie nie pamiętają, iż świat przyspieszył więc chyba nie nadążają. 🙂

@ lesserwisser

rynkami finansowymi rządzą dwie siły przeciwstawne: siła podaży i popytu!

Tak, to jest esencja esencji. Nie da się prościej i czytelniej opisać rynków finansowych.

>> rynkami finansowymi rządzą dwie siły przeciwstawne: siła podaży i popytu!

> to jest esencja esencji. Nie da się prościej i czytelniej opisać rynków finansowych.

Problem w tym, że to jest odpowiedź tak oczywista i na tyle szeroka, że właściwie nie wyjaśnia niczego. Równie dobrze moglibyśmy powiedzieć, że kostka masła jest zrobiona z dużej porcji masła.

> jeśli chodzi o chciwość i strach, to bym jednak tak nie lekceważył wpływu chciwości i strachu na rynek.

Między lekceważyć a uznać za siłę sprawczą jest… ocean możliwości.

> „Chciwość i strach na rynkach finansowych.”

ale nawet z tytułu nie wynika, że to siła sprawcza, tylko jeden z elementów układanki – z wiekiem uważam, że chciwość, jako siła poruszająca rynkami jest przeceniana. BTW można napisać książkę „Boys&Girls na rynkach finansowych” i czy będzie to powód do tego, żeby uznać, że rynek to zabawa szkolna dla nastolatków w okresie dojrzewania?

@ Trystero

Dzięki za odpowiedź, a czy można poprosić o jakiś wykresik dla „naprzykładu” jak taka strategia mogłaby wyglądać lub chociaż słownie ją omówić, tak jak to robił kathay w swoich wpisach?

@ Lucek

Pokażę wyniki testowania takich strategii za jakiś czasu.

Teraz możesz na przykład zaglądnąć tutaj

@ astanczak

„Problem w tym, że to jest odpowiedź tak oczywista i na tyle szeroka, że właściwie nie wyjaśnia niczego. Równie dobrze moglibyśmy powiedzieć, że kostka masła jest zrobiona z dużej porcji masła.”.

To fakt, ale czasem da się może kostkę masło zrobić i z małych porcyjek.

Siły podaży i popytu, zderzenie których ustala cenę jednostkową danego dobra ma charakter uniwersalny. Działaj tak samo na kostkę masła, faskę,kubełek czy bryłę masła, zależnie od przyjętej jednostki cenowo-trasnakcyjnej.

Niby to oczywiste ale nie wszyscy zawsze o tym pamiętają lub chcą pamiętać, więc nigdy za dużo przypomnień.

„„Chciwość i strach na rynkach finansowych.”

„ale nawet z tytułu nie wynika, że to siła sprawcza, tylko jeden z elementów układanki – z wiekiem uważam, że chciwość, jako siła poruszająca rynkami jest przeceniana. BTW można napisać książkę „Boys&Girls na rynkach finansowych” i czy będzie to powód do tego, żeby uznać, że rynek to zabawa szkolna dla nastolatków w okresie dojrzewania?”

A nie mówiłem, że warto czasem poczytać lessa uwaznie! 🙂

„Miewam też deja vu, bo wydaje mi się, że już coś podobnego czytałem, coś ze strachem i chciwością w tytule.”

http://web.mit.edu/alo/www/Papers/AERPub.pdf

http://www.amazon.com/Beyond-Greed-Fear-Psychology-

Investing/dp/0875848729

http://eu.wiley.com/WileyCDA/WileyTitle/productCd-0471471216.html

To jest lektura zarówno dla chłopców jak i dziewcząt, bo raz mamy uprawnienie, dwa że walczy się o parytet. Choć nie jestem pewien czy dziewczyny akurat będą miały wystarczająco dużo samozaparcia by to przeczytać i przemyśleć. Ona mają zazwyczaj inne sprawy na głowie, jak to dziewczyny. 🙂

Chciwość i strach raz są dominującą siłą sprawczą na rynku a raz mogę nie być, gdyż ich wpływ zależy od fazy cyklu rynkowego oraz ich nasilenia.

Według psychologicznego profilowania zachowań stadnych inwestorów fazie (crowd profile analysis) w fazie wzrostowej początkowe nadzieje zastępuje chciwość zaś później strach przykładowo zaczyna dominować nad rozsądkiem. Natomiast w fazie spadkowej strach potrafi przejść w desperację, etc, etc.

Oczywiście nie każdy musi podzielać te poglądy i może na własny użytek wypracować sobie swoją własną optykę. Tu nie ma chyba jeszcze aksjomatów.

A o efekcie momentum i powrocie do średniej też warto pamiętać, bo może się przydać. 🙂

> Siły podaży i popytu, zderzenie których ustala cenę jednostkową danego dobra ma charakter uniwersalny.

Problem w tym, że nawet ekonomia ma kłopot z pewnymi powszechnie uznawanymi prawami na giełdach i dlaczego czyni od nich wyjątki np. czymś takim, jak paradoks spekulanta.

> Tu nie ma chyba jeszcze aksjomatów.

Znów, problem w tym, że pomiędzy tekstem naukowym – gdzie zwykle są określone warunki i wątpliwości wobec wyników pewnych badań – a popularnym przedstawieniem wyników jest przepaść. To, co w nauce pojawia się jako przyczynek do dyskusji w społeczeństwie funkcjonuje, jako dowiedzione prawo naukowe.

@trystero

Pierwszy akapit trąci infantylnym redukcjonizmem. Infantylnym, gdyż dychotomiczny podział świata to motyw często eksploatowany w literaturze dziecięcej. Poważniejsza literatura przedstawia świat, w tym rynki finansowe, jako złożony, nieliniowy, dynamiczny system.

W kontekście postępu badań nad systemami złożonymi teza zawarta w tym akapicie wydaje się conajmniej anachronizmem.

@ Trystero

Czy badanie odchylenia od średniej/średnich (była rozmowa o tym na poprzednim blogu) przełożyłeś jakoś na system transakcyjny? Nie pytam oczywiście o parametry, ale o sam mechanizm.

@ dorota

Tak.

Jest oczywiście problem związany z tym, że ekstremalne odchylenia są rzadkie (a więc ilość obserwacji niewielka) a nie-ekstremalne nie poprzedzają często istotnych statystycznie zachowań ale gdzieś pomiędzy tymi przykładami można znaleźć coś co jest eksploatowalne.

Bez owijania w bawełne. W stosunku do bardzo wysokiego poziomu ogolnego bloga ten wpis raczej przecietny. jak na moj gust to jest nic innego jak Beta i nie widze nic odkrywczego w w tym ze sa spolki, ktore sa bardziej ryzykowne okazuja to ryzykow w dwoch kierunkach, czy po porstu odchylenia od sredniej… w lo nazywalismy to odchyleniem standardowym :D… btw nie obawiasz sie w zwiazku ze zmiana serwisu w ktorym piszesz, ze chcac nie chcac staniesz sie troche naganiaczem? czasem wlacze tvn cnbc ale juz dawno nie mialem okazji… ciagle tam czekaja na wtorny dolek? nikt nie uzywa slowa bankrut w stosunku do grecji? czy nadal spadki 30% i wiecej sa okreslane jakimis dziwnymi tworami, zeby tylko nie uzyc slowa bessa? kiedy wypowiadajacy sie tam ludzie (niektorzy z bardzo duza wiedza i doswiadczeniem, inni bedacy zwyklymi pajacami) zaczna uzuwac slowa sprzedaj?? kiedy zarzadzajacy pytani o to czy zauwazaja odplyw srodkow z funduszy zaczna odpowiadac,ze zauwazaja?? bo jakos ostatnio nie zauwazali choc potem okazywalo sie ze ubylo im polowe w skutek umozen. Pozdrawiam

” nie widze nic odkrywczego w w tym ze sa spolki, ktore sa bardziej ryzykowne okazuja to ryzykow w dwoch kierunkach, czy po porstu odchylenia od sredniej”

no tak, wielu nie widzi nic odkrywczego w różnych stwierdzeniach. Sztuką jest jednak znaleźć dowody, a nie powtarzać, że to nic odkrywczego.

No ale my jako naganiacze wyglada na to, ze nie potrafimy inaczej 😉

@ BadNewsTrader

btw nie obawiasz sie w zwiazku ze zmiana serwisu w ktorym piszesz, ze chcac nie chcac staniesz sie troche naganiaczem?

Naganiaczem na co? Na wzrosty?

Od początku prowadzenia bloga unikam angażowania się w odgadywanie następnego ruchu na rynku. Od dawna też krytykuje postawę permanentnych niedźwiedzi i byków. Nie rozumiem co pisanie na platformie Bossy miałoby zmienić w tym zakresie. W każdym razie w moich oficjalnych (umowa) i nieoficjalnych kontaktach z Bossą nie ma najmniejszej wzmianki o moim nastawieniu do rynku czy poszczególnych aktywów.

@ Gzalewski

Bardzo cenie Pana osobe i wiedze, ale chyba troche na sile probuje Pan podwazac elementarne rzeczy zwiazane z rynkiem kapitalowym. Po dowody na to, że istnije zaleznosc miedzy zyskiem a ryzykiem i istnienie wpolczynnika beta odsylam do pierwszej lepszej ksiazki zwiazanej nawet srednio z rynkiem kapitalowym, a jesli nie to do jakies gdzie choc marginalnie poruszony jest temat portfela inwestycyjnego.

Nie powiedzialem, ze ktos jest tu naganiaczem, tylko zadalem pytanie, bo dla mnie rzecza oczywista (nieodkrywcza) jest fakt, ze poprzedni serwis gdzie byly publikowane komentarze, z załozenia, byl bardziej neutralny przynajmniej jesli chodzi o warszawska gielde. Z tego co wiem to domy maklerskie pobieraja prowizje od transakcji (chyba tez nic odkrywczego) a przy znikomej popularnosci krótkiej sprzedazy z roznych przyczyn, akcje mozna glownie kupowac. Chyba zgodzi sie Pan ze stwierdzeniem (bez dowodow), ze zaden DM nie powiem swoim klientom sprzedaj wszystko i wycofaj sie z gieldy. Jesli nadal Pana nie przekonalem polecam analize stosunku wydawanych rekomendacji sprzedaj do kup w okresie pokrywajacym i spadki i wzrosty. Polecam 30 min tvn cnbc i wypowiedzi dowolnej osoby zwizanej z TFI lub DM, ktore glownie dzialaja na GPW i liczenie slowa sprzedaj padajacego w wypowiedziach.

@ trystero

Dziekuje za odp. Dobrze ze znowu do poczytania i reszta jest w jednym miejscu. Moze zostalem, zle zrozumiany. Chodzilo mi o to, ze przez sam fakt ukazywania sie wpisow na str DM, jednak troche ciezej bedzie poddac krytyce np. wspomniane rekomendacje czy prowizje TFI, system wynagradzania zarzadzajacych, analize efektywnosci zarzadzania funduszami itp. Pozdrawiam

@ all

Wydaje mi się, że krytyka spadająca na autora jest troszkę za daleko idąca.

Pewnie wynika to ze zbyt mocno postawionej tezy na starcie „każdy powinien pamiętac…. itd”. Jeśli jednak spojrzeć na sam pomysł, żeby szukać w ten sposób narzędzi do czytania rynku jest, jak najbardziej trafiony. Może ktoś znajdzie dla siebie w tej metodzie coś, co później pozwoli mu lepiej rozumieć dlaczego coś kupił i dlaczego sprzedał.

@ astanczak, osoamoroso

Nie sposób w jednym akapicie wyczerpująco opisać sposobu w jaki działa rynek. Stąd, pierwszy akapit ‚pachnie redukcjonizmem’ a teza wydaje się mocno postawiona. W moim zamierzeniu pierwszy akapit miał wprowadzić tę analizę, którą zrobiłem i nie rościłem sobie pretensji by tym akapitem rozszyfrować rynek.

@ BadNewsTrader

Nie wiem czy to Cię uspokoi ale Bossa jest jednym z liderów rynku futures w Polsce (tutaj można grać na spadki) i ma własną platformę FX tak więc nie opiera całego swojego modelu biznesowego na klientach kupujących akcje 🙂

Na poważnie: przeczytaj to co Grzegorz Zalewski pisał o OFE, funduszach czy NewConnect i sprawdź czy dostrzegasz w tym jakieś ograniczenia zgodne z Twoją tezą. Ja na przykład zawsze uważałem Grzegorza za jednego z najbardziej ostrych krytyków nieprawidłowości w sektorze inwestycyjnym w Polsce i jego współpraca z Bossą nic tu nie zmieniła.

wow, ktos skrytykowal tekst o mean reversion odwolujac sie do bety… czyli innymi slowy krytykujemy zla matematyke za pomoca zlej matematyki, hehe, kocham takie akcje

ostatnie moje zdanie jest troche nieprecyzyjne…ale nie mam sily go tlumaczyc, pardon

natomiast sama insynuacja jakoby tektsty trystero byly w jakikolwiek sposob uzaleznione od miejsca ich publikacji jest, mimo ze zrozumiala, to jednak kompletnie nieuzasadniona. Jego wczesniejsze teksty z innych portali byly pisane w podobnym duchu i moim zdaniem jest konsekwentny w swoim postrzeganiu/opisywaniu swiata i rynkow. Ale zgodze sie co do jednego – najbardziej wiarygodna informacja pochodzi od stron nie zamieszanych w potencjalny konflikt interesu, stad potrzeba na istnienie portali non-profit itd.

Co do niektórych wpisów Pana Grzegorza pełna zgoda. Patrząc na ich warunki transakcyjne i z tego co mi wiadomo to jest MM, wiec jestem spokojny o ich finanse, popieram w pełni rozwój polskiego rynku kapitałowego. Co do tego komentarza o kontraktach, traktuje jako slaby 😀 ale jednak zart. jak akcje spadaja to jest tanio, jak drozeja to znaczy ze jest dobrze wiec bedzie jeszcze lepiej. nie wnikam w relacje dm i spolek, ipo, itp. ale czasem po porstu oczy bola http://bossa.pl/index.jsp?layout=2&page=0&news_cat_id=1490 😀

Ostatnia rekomendacja sprzedaj jest z 2005 r. ja na tym koncze, jesli sie jeszcze odezwe to tylko merytorycznie i nie w tym watku. Pzdr i czekam na jakies inspirujace 😛 wpisy

A nie dostrzegacie Państwo, że w stwierdzeniu „Momentum oraz powrót do średniej rządzą zachowaniem aktywów finansowych” tkwi istotny błąd? Autor myli przyczyny ze skutkami. Powrót do średniej i pęd nie są zjawiskami przyczynowymi a jedynie skutkami wynikającymi ze struktury czy natury rynków. W związku z tym twierdzenie, iż „rządzą” one cenami na rynkach jest nieporozumieniem.

Vide: http://en.wikipedia.org/wiki/Regression_toward_the_mean#Misunderstandings

@gzalewski

„Sztuką jest jednak znaleźć dowody, a nie powtarzać, że to nic odkrywczego.”

Owszem ale w pierwszej kolejności to autor powinien, zgodnie z zasadą onus probandi, wykazać iż:

1. Każdy inwestor powinien pamiętać, że dwie siły rządzą zachowaniem aktywów finansowych: momentum (pęd) oraz powrotu do średniej (mean reversion).

2. Istotnie dwie siły rządzą zachowaniem aktywów finansowych: momentum (pęd) oraz powrotu do średniej (mean reversion).

Uzasadnienie, iż „każdy inwestor powinien o tym pamiętać ponieważ momentum i powrót do średniej są zjawiskami, które wpływają na zachowanie cen aktywów finansowych, a przez to na wyniki inwestycyjne. ” to klasyczne petitio principii.

@ investor_ts

A nie dostrzegacie Państwo, że w stwierdzeniu „Momentum oraz powrót do średniej rządzą zachowaniem aktywów finansowych” tkwi istotny błąd? Autor myli przyczyny ze skutkami. Powrót do średniej i pęd nie są zjawiskami przyczynowymi a jedynie skutkami wynikającymi ze struktury czy natury rynków.

Ja myślę, że wszystko wyjaśnia używanie przeze mnie określeń ‚siła’, ‚reguła’, ‚zasada’ poprzedzających ‚momentum’ i ‚powrót do średniej’. Założyłem, teraz widzę błędnie, że będzie to wystarczający powód by czytelnicy potraktowali momentum i powrót do średniej jako siły, zasady, reguły OPISUJĄCE zachowanie rynków a nie przyczyny zachowania rynków.

Nie wiem czy ceny odbiegające od trendu wracają do niego wskutek działania powrotu do średniej czy powrót do średniej dobrze opisuje jedynie działanie innych zjawisk. Nie uważam by ta kwestia miała istotne znaczenie przy tworzeniu strategii inwestycyjnej.

Natomiast dyskusję nad drugim dnem stwierdzenia ‚każdy inwestor powinien pamiętać…’ uważam za kompletnie bezowocną i odwracającą uwagę od pozostałej części tekstu. By nie dostarczać paliwa do tego sporu dokonałem edycji tekstu.

@ investor ts

„A nie dostrzegacie Państwo, że w stwierdzeniu „Momentum oraz powrót do średniej rządzą zachowaniem aktywów finansowych” tkwi istotny błąd? Autor myli przyczyny ze skutkami. Powrót do średniej i pęd nie są zjawiskami przyczynowymi a jedynie skutkami wynikającymi ze struktury czy natury rynków. W związku z tym twierdzenie, iż „rządzą” one cenami na rynkach jest nieporozumieniem.”

A dostrzegamy, dostrzegamy!

Wielkie brawa „investorze ts”, z tę jakże trafną konstatację, doniosłą dla dalszej analizy i wnisków z niej płynących.

Wczoraj nocką przygotowałem szerszy komentarz, gdzie zwóciłem uwage na te kwestię.

Napisałem również o pewnej mylącej iluzji tkwiacej w stwierdzeniu „Jak widać, im gorzej spółki spisywały się w czasie letniej wyprzedaży na rynku akcyjnym tym wyższą stopę zwrotu zanotowały w październikowej fali wzrostowej.” – opartej na czystej matematyce elementarnej.

No i oczywiście znów trochę o strachu i chciwości w kontekście momentum. Chyba mam letkiego chopla na tym punkcie. 😉

Jak tylko wróce do domu to go puszczę, tego komentarza znaczy się.

Tak jak dwie siły rządzą zachowaniem aktywów finansowych tak również ”Dwóch jest pułkowników w Rzeczpospolitej. Kmicic na Litwie i Kuklinowski w Koronie..”

No to ja się pytam tak „A półkownik Wołodyjowski, to co, psu spod ogona wypadł? Mały rycerz to był, więc tylko pół wojownika! 🙂

We swoim komentarzu wspomniałem o innych siłach, które rządzą zachowaniem rynków finansowych, to jest o chciwości i strachu. Dopiero później przypomniałem, że rynkiem rządzą również siły podaży i popytu.

Czemu wspomniałem o nich dopiero za drugim razem. Ano dlatego, że by zwrócić uwagę na konieczność odróżniania przyczyny i skutku z niej wynikającego. Strach i chciwość to pierwotne instynkty i również pierwotna przyczyna zmian sił podaży i popytu, które właśnie kształtują się pod wpływem tych psychologiczno-emocjonalnych czynników.

Natomiast w przypadku momentu i powrotu do średniej to, w ogóle, mamy niejako do czynienia z wtórnymi przyczyną i skutkiem. Gdyż pierwotna przyczyna to jakieś emocje, efekt stadny, czy tez przymusowe zakupy lub sprzedaże, które odpowiednio kształtują podaż i popyt.

A dopiero, z odpowiednio ukształtowanego złożenia sił podaży i popytu wynikają zjawisko momentum i/lub powrotu do średniej. Albo wcale nie wynikają tylko nam się może tak zdawać, o czym poniżej.

Niektórym wydawać się to może oczywiste, innym zaś ta kolejność i następczość może unikać z pola uwagi. Na wszelki więc poząrnyj słuczaj pozwalam sobie o tym przypomnieć.

Zresztą wspomniałem o tych czynnikach (strach i chciwość) nie bez kozery, gdyż mają one powszechny charakter rynkowy a więc dotyczą również momentum trading, i to w istotnym stopniu.

Kto nie dowierza niech się zapozna z poniższym artykułem o momentum _”Mastering the momentum trade”, często wspomina się właśnie o różnych aspektach związanych ze strachem, a i o chciwości tez tam jest. I rysuneczki poglądowe są, więc warto się nad tym tekstem pochylić.

http://www.tradingday.com/c/tatuto/masteringthemomentumtrade.html

Padł tu też argument o oczywistości, z podtekstem jakież to banalne, po co strzępić jęzor po próżnicy, przecież wszystko jest jasne, etc.

No to ja pokaże inną oczywistość, która jakoś uszła uwagi czujnych oczu (no może poza moimi). Zwróćmy bowiem uwagę na poniższy cytat:

”Jak widać, im gorzej spółki spisywały się w czasie letniej wyprzedaży na rynku akcyjnym tym wyższą stopę zwrotu zanotowały w październikowej fali wzrostowej. Różnica pomiędzy najlepszym a najgorszym decylem wyniosła aż 28 punktów procentowych (6,9% do 35,3%).”

Ta konkluzja to, można powiedzieć, oczywista oczywistość, dla każdego kto zna powiedzenie – Co wzrosło to i spaść powinno a co spadło to wzrosnąć powinno. Druga rynkowa mądrość ( dla niektórych obiegowa) mówi, że im bardziej wzrosło tym niżej może spaść.

Jeśli przysłowia są mądrością narodu tak powiedzenia rynkowe (slogany) są mądrością tradera, to jest rynkowa mądrość życiowa będąca uogólnieniem doświadczeń setek czy tysięcy ludzi na przestrzeni dziesiątek lat. Tak więc radziłbym nie lekceważyć tych perełek podanych w kapsułce a raczej starał się je przemyśleć i przyswoić.

Natomiast resztą to już czysta matematyka, która niestety z pola widzenia umyka. No bo weźmy pod rozwagę taki prosty przykład dla ilustracji, w którym po wzrostach i spadkach notowania wracają do średniej.

Rynek wyjściowo jest na poziomie 100 (równym długookresowej średniej) a potem rośnie o 20% (czyli o 20 jednostek/punktów) do poziomu 120 a następnie spada o 20 jednostek ( czyli o 16,67%) do wyjściowego średniego poziomu 100.

A teraz, z kolei, rozważmy odmienny scenariusz, gdy rynek spada o te 20% (czyli o te same 20 jednostek) do poziomu 80 a następnie wzrasta o 20 jednostek , do wyjściowego poziomu 100.

Tyle że tym razem w wyrażeniu procentowym wzrost jest aż o 25% bo niższa jest podstawa z której następuje wzrost (80 jednostek zamiast 120).

W obu natomiast przypadkach, jak łatwo zauważyć wielkości wzrostów i spadków były takie same (20 jednostek), wiec zarobki straty graczy, w „pieniądzu” były takie same .

No ale jak się wyrazi zmiany cen w procentach to oczywiście będą to różne wielkości, o czym warto pamiętać przy wyciąganiu wniosków z analizy . I to niezależnie kto ją robi – chłopaki z Bespoke czy też kolega Trystero, czy też less, który o tym pamięta (jeśli nie zapomni). 🙂

Jeśli więc powiemy, że wzrosty po spadkach były wyraźnie wyższe, to oczywiście powiemy prawdę, tylko że nie będzie to cała prawda, ani też obraz nie będzie kompletny , bo zaciemniony został przez procenty. Jak powiadają krytycy metody NPV (net present value) czasem Numbers Prevent Vision!

Zauważmy też, że po tych czterech ruchach rynek będzie, z powrotem, na wyjściowym poziomie sto, choć wielu analityków wyliczy sobie, że nastąpił wzrost o 8,33% (+20%, -16,67%, -20%, +25%). I niech im będzie na zdrowie!

To kolejne moje trzy grosze w tej dyskusji. I już nie mam więcej reszty, bo bez reszty jestem pochłonięty czym innym. 🙂

tak szybko tylko wytłumacze wczesniejszy post (Trystero potrafi sam się wybronić) – dobry magazyn (albo blog) polega na tym, ze znajda sie tam rzeczy banalne(dla poczatkujacych) i trudniejsze.

Oczywiste i nieoczywiste.

Stawianie tezy, ze „coś jest jasne i oczywiste” oznacza, że piszący przyjął wyłącznie swoją perspektywę. Paradoksalnie można powiedziec, ze spora czesc rzeczy pisana przez autorów jest dla nich samych oczywista, wiec teoretycznie nie powinni pisac.

Co do naganiania. Zawsze mnie rozbawia ten tekst. Po pierwsze dlatego, ze jestem autorem wielu krytycznych esejów poswieconych branzy brokerskiej – ale raczej starajacej sie odbiorcom uświadomić gdzie jest problem. Po drugie zaś dlatego, że jakoś to „naganianie” nie przynosi skutków. Hossy i bessy są i mają się dobrze.

(coś listopad chyba drażliwość wywołuje)