Idąc tropem weryfikacji metody kupowania maksimów i minimów opisanej kilka dni temu dla rynku amerykańskiego, pokusiłem się o zbadanie naszego rynku największych spółek objętych indeksem WIG20.

Mój pierwszy test był bardzo prosty. Aby zbadać ile przewagi statystycznej kryje się w samym kupnie ekstremów nie używałem stopów w ogóle. Stop jak wiadomo dodaje strategiom technicznym (powinien przynajmniej) sporo efektywności, takie już jego zadanie. Ale ponieważ to zaburza odczyt naturalnych procesów i tendencji ukrytych w ciągach cen dlatego zrezygnowałem z niego by ewentualnie odkryć podskórne siły rynku.

Trzy proste testy, które dokonałem, łączą 4 warunki:

1/ Kupna akcji (w tym wypadku indeksu reprezentującego je) dokonywałem tak jak w poprzednio omawianym eksperymencie , to jest na zamknięcie sesji, które przewyższało poziom maksymalnego kursu z 10 poprzednich sesji albo wypadało poniżej minimum z 10 sesji. Chodziło o to by sprawdzić, które z nich ma większy i stabilniejszy potencjał wzrostowy.

2/ Pomiaru zyskowności dokonywałem określoną ilość dni po zakupie: na koniec sesji kolejnego dnia, 5 dni później lub po miesiącu (25 sesjach). Można nazwać ten rodzaj zamknięcia ‘stopem’, w literaturze określa się go „stopem opartym na czasie” (time-based stop).

3/ W odróżnieniu od typowych testów systemów mechanicznych brałem pod uwagę KAŻDE zdarzenie kupna a nie tylko te, które następowało po zamknięciu poprzedniej transakcji. W systemach jeśli otwieramy pozycję z celem zamknięcia jej po 25 dniach to żadnych dodatkowych transakcji już nie dokonujemy chociaż w międzyczasie pojawiają się sygnały ich przeprowadzenie. Na przykład po kupnie dziś maksimum z 10 dni może się okazać, że za 3 dni pojawi się nowe maksimum 10-cio dniowe ale nasza strategia nie reaguje gdyż pozycja w portfelu jest już zajęta. Chcę zbadać wszystkie potencjalne możliwości kupna ekstremów.

4/ Początkowa wartość kapitału to 1000 zł, pomijam koszty prowizji i poślizgów dla czystego wydobycia efektu.

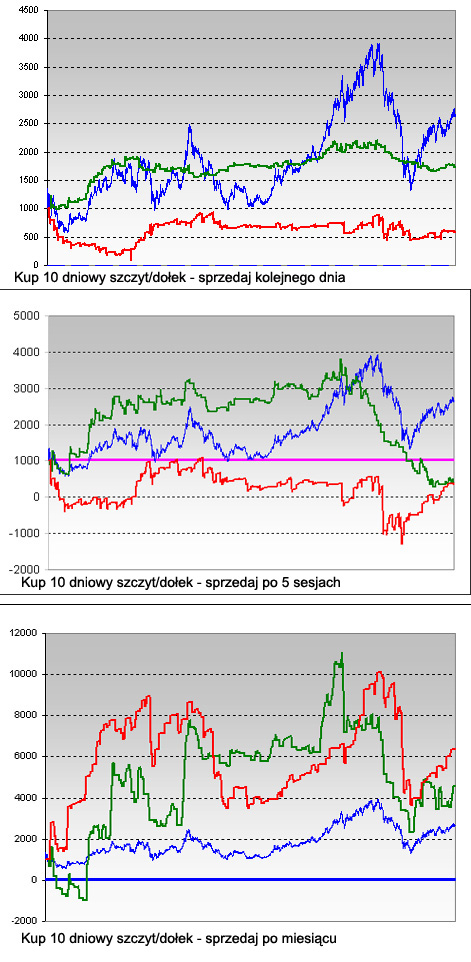

Poniższe 3 wykresy pokazują skumulowane stopy zwrotu uzyskane w teście.

Niebieska krzywa to zmiany samego indeksu.

Zielona – kupno maksimów

Czerwona-kupno minimów

Wnioski, które nasuwają mi się po teście:

Nie istnieją wyraźne i stabilne tendencje w tak użytej jak wyżej strategii choć istnieje w niej niewielka statystyczna przewaga na polskim rynku. Kwestią pozostają koszty prowizji i poślizgów, które mogą ją zniwelować. Może jednak posłużyć pomocniczo przy wyborze optymalnego miejsca dokonywania lub opuszczania transakcji opartych o inne warunki techniczne lub fundamentalne.

Strategia I – sprzedaż kolejnego dnia

– kupno dołków przyniosło stratę połowy kapitału, nie daje o dziwo niemal żadnej przewagi podczas hossy

– kupno szczytów do czasu ostatniej bessy było zyskowne, obecna hossa niespecjalnie lubi kupowanie szczytów

Strategia II – sprzedaż 5-go dnia

– kupno dołków również zakończyło się stratami, inwestorzy raczej kontynuują sprzedaż w ciągu kolejnego tygodnia; wyraźny wyjątek to obecna hossa – ponieważ wiele funduszy spóźniło się z zakupami dlatego wszystkie 10 dniowe dołki były wykupywane

– kupno szczytów dawało po tygodniu zyski (efekt impetu) niemal do końca poprzedniej hossy i było zajęciem zyskowniejszym niż „kup i trzymaj” indeks; ostatnia bessa i obecna hossa zupełnie zabiła tego rodzaju strategię co oznacza, że gonienie „uciekającego pociągu” nie jest korzystnym rozwiązaniem, warto ten tydzień poczekać po zrobieniu szczytu przez rynek; tu więc motoryka rynku bardzo się zmieniła, systemy oparte o wybicia z kanału cenowego musiały przechodzić zły okres…

Strategia III – sprzedaż 25-go dnia

– i kupno szczytu i dołka okazały się w sumie zyskowne po miesiącu, z lekką przewagą polowania na dołki choć akurat kupowanie dołków w ogóle nie okazało się efektywne podczas bess; i jak wyżej – kupno 10 dniowych szczytów okazywało się bardzo złym rozwiązaniem jeszcze na długo przed zakończeniem poprzedniej hossy – rynek wyraźnie poluje na szczyty by je zdusić…

Jest jeszcze jedna korzyść z tych testów – odwrócenie logiki daje również przewagę. To oznacza, że sprzedając na szczycie lub dołku z 10 dni otrzymujemy symetryczne rezultaty ale o przeciwnym znaku czyli strata o wielkości 2000 PLN z powyższego testu zamieni się przy strategii sprzedaży w zysk o tej samej wielkości 2000 PLN.

CDN

—*Kat*—

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z jakiego okresu te dane?

Dlaczego testy zostały oparte na tak krótkich terminach?

Proponuje przeprowadzić testy na okresie 250 sesji.

wyniki mogą być zaskakujące 😉

trendfollowerpl@gmail.com:

w terminie 250 sesji nigdy nie otrzymasz wiarygodnych wynikow dla GPW…

//Adam_S

Co znaczy wiarygodne? test ma określone reguły więc wynik będzie wiarygodny.

Jednak nadal optuję za dłuższym terminem.

Dodatkowo proponuję o test na rynku o wieloletnim trendzie spadkowym.

Idealnie do tego nadaje się index NIKKEI.

Pozdrawiam

Kto „kupuje na górkach”, kiedy mamy na rynku w dłuższym terminie zdefiniowany, tzn poprawnie zidentyfikowany trend spadkowy ( powiedzmy na wykresach tygodniowych)?

Błądzicie Panowie, okropnie błądzicie.