W mojej prywatnej galerii dziwów i dysonansów obecnie poczesne miejsce zajmuje to, jak twardo i bez paniki zachowali się detaliczni inwestorzy w reakcji na tegoroczne spadki cen akcji.

I być może ponownie uratują dzięki temu giełdy (jak po wybuchu pandemii), choć tym razem od innej strony. Ale po kolei.

Jeśli chodzi o przepływy kapitałowe, to mamy taką oto niesamowitą sytuację, o której już wspominałem, ale warto do tego wracać z każdym uaktualnieniem:

Od szczytu indeksów na przełomie roku z ogromną prędkością inwestorzy zagraniczni wyprzedawali amerykańskie akcje (w tym ci instytucjonalni). Praktycznie wyrzucili netto więcej akcji niż kupili przez 1,5 roku po wybuchu pandemii. Idealne wyczucie, albo może idealne sprawstwo. Do nich dołączyły amerykańskie fundusze i assety, które redukowały stan posiadania częściowo z powodu zmienności ogromnej, częściowo przewidując chude czasy, a częściowo z powodu strategii (np. trend-following, czyli podążanie za spadkowym trendem przez CTA).

I kto przejął całą tę podaż? No może nie całą, ale w dużej mierze. Inwestorzy indywidualni! A więc ci, którzy w tradycji giełdowych przekazów zawsze gaszą światło, czyli kupują na górce i sprzedają w dołku. Ja osobiście jestem niezwykle zdziwiony tym, że z ich strony nie było ŻADNEJ paniki tym razem i z największym niepokojem czekam, czy ta panika sprzedaży może ich w jakimś momencie ogarnie.

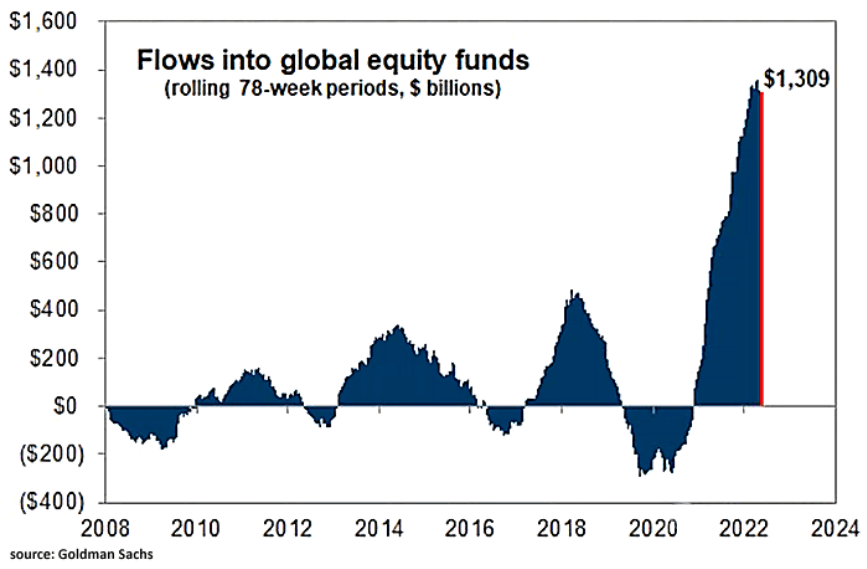

Spójrzmy bowiem na przepływy netto do funduszy akcyjnych całego świata:

Podczas covidowej hossy kupili oni więcej jednostek funduszy akcyjnych niż w sumie przez poprzednie lata. I kiedy przychodziły bessy, to owe jednostki wyprzedawali do momentu osiągnięcia samego dna przez indeksy. Ale nie tym razem! Praktycznie odpłynęła niezauważalna ilość. A przecież gdyby ta lawina ruszyła, to z rynku zostałyby strzępy! Na osobny wpis zasługuje opis takiego właśnie zachowania i jego motywów, póki co skonstatujmy tylko ten fakt.

To zestawienie globalne, ale ponieważ trzonem są rynki amerykańskie, więc owe rozkłady były w tym czasie podobne w USA.

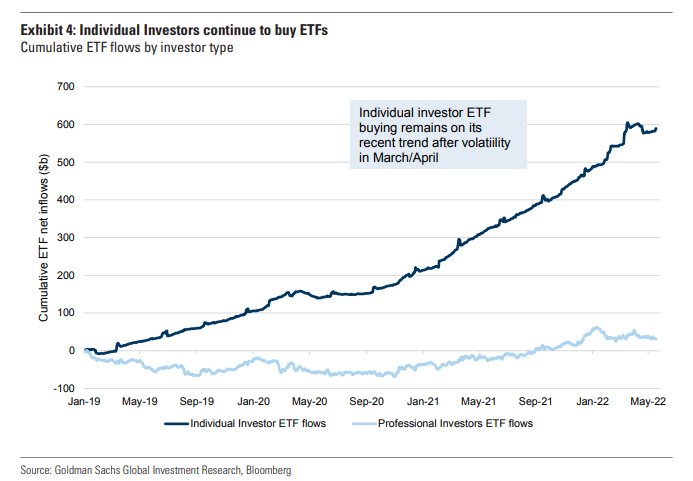

Ale w tej puli mieszczą się (a) tradycyjne fundusze aktywne jak i (b) ETFY oraz fundusze indeksowe. I tu mieliśmy taki trend, że pieniądze szły właśnie do tej pasywnej formy (b), a uciekały z aktywnych, szczególnie w ostatnich miesiącach. Tak wygląda bilans zakupów ETFów amerykańskich przez detalicznych inwestorów na tle profesjonalnych:

Po wybuchu wojny w zasadzie pieniądze uciekały z wszystkich funduszy, nie tylko ETFów, ale od 2 tygodni bilans jest dodatni, dzięki wpływom właśnie do ETFów akcyjnych, przewyższających odpływy z aktywnych funduszy. Można odetchnąć z ulgą, że ta lawina podaży nie ruszyła głębiej, ale z drugiej strony:

te pieniądze już są zaangażowane, więc kto ma kupować dalej???

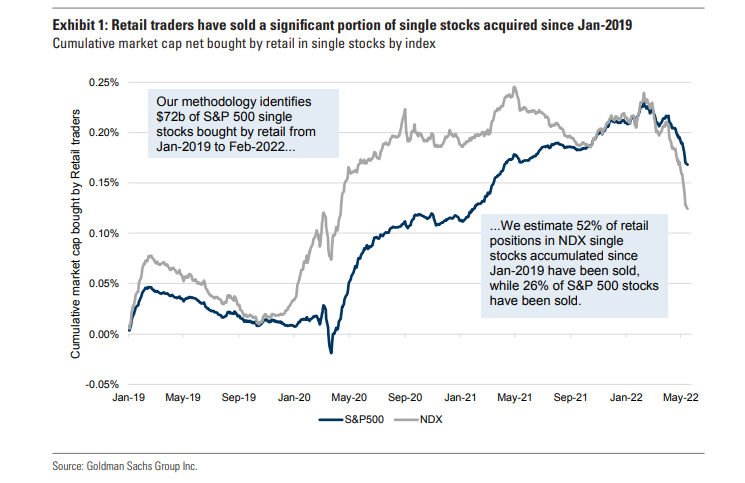

Inaczej wygląda to na rynku samych akcji, co pokazuje kolejny wykres:

Inwestorzy zaangażowani bezpośrednio w amerykańskie akcje objęte indeksami NASDAQ i S&P500, od stycznia je wyprzedają! W tym samym czasie spadła ich aktywność w opcjach, za to mocno się ożywili w ETFach typu short z lewarem, czyli takich, które zarabiają na spadkach.

I wreszcie prawdziwa bomba.

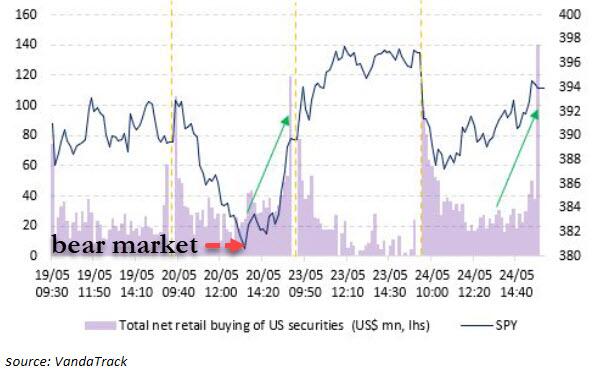

20 maja doszło do gwałtownej wyprzedaży w USA, a S&P500 był już jedną mogą w technicznej bessie, co zaczęły nagłaśniać jeszcze podczas sesji finansowe portale i fintwit. I co się stało? Stał się cud!

Poławiacze dołków wyciągnęli indeksy z otchłani. Ale nie byle kto, bo właśnie zbiorowy wysiłek inwestorów indywidualnych! To widać na tym wykresie sporządzonym przez Vanda Track, firmę, która na bieżąco mierzy wszystkie te przepływy:

Niebieska krzywa to zmiany S&P500 intraday, a słupki fioletowe to popyt inwestorów detalicznych w kolejnych przedziałach czasowych sesji. Widać na nich ogromną szpicę na końcówce sesji 20 maja. Zresztą powtórkę mieliśmy 24 maja. Obserwowałem to na żywo z niedowierzaniem, choć dałbym sobie głowę uciąć, że to kupują algorytmy albo jakieś fundusze hedgingowe.

Można więc powiedzieć, że póki co, to właśnie detaliczni inwestorzy uratowali świat przed możliwą lawiną podaży.

Tylko czy na długo?

—kat–

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

omg! Oczom nie wierzę! Piekło zamarzło! Zaskoczyliście mnie zupełnie! Szok absolutny!

A może jeszcze raz – Inwestorzy indywidualni – To będą jednak ci, którzy kolejny raz gaszą światło, czyli kupują na górce i sprzedają w dołku. Na to powoli wygląda.