Dzień, w którym WIG20USD czyli WIG20 wyrażony w dolarach, zyskał 9% to dobry moment by rozważyć czego należy i nie należy oczekiwać od dywersyfikacji geograficznej.

W ostatnim tekście z serii Wykres Dnia zwróciłem uwagę na fakt, że skrzywienie lokalne to jeden z najpopularniejszy błędów inwestycyjnych. Na niewielkich rynkach lokalni inwestorzy mają ulokowane nawet 90% czy 95% wszystkich swoich aktywów.

Polska jest przykładem takiego rynku. Udział polskich akcji w globalnych indeksach jest marginalnie niewielki. Na przykład polskie akcje stanowią 0,1% globalnego indeksu MSCI ACWI. Polscy inwestorzy w tym jednym promilu globalnego rynku mają ulokowane około 90% swoich środków zainwestowanych w akcje.

Najnowszy raport Credit Suisse Global Investment Returns Yearbook 2022 podaje ciekawy kontekst historyczny dla skrzywienia lokalnego. Otóż okazuje się, że inwestorzy na początku XX wieku byli całkiem dobrze zdywersyfikowani geograficznie. Raport cytuje dane, które wskazują, że wskaźnik dywersyfikacji geograficznej (odsetek aktywów ulokowanych poza lokalnym rynkiem) wyniósł pomiędzy 23% a 51% dla inwestorów w UK, 32% dla inwestorów we Francji i 46% dla inwestorów w Niemczech. No ale potem przyszły dwie wojny światowe i pół wieku zimnej wojny.

Sytuacja, którą przeżywają obecnie inwestorzy w Rosji – ich rynek zaliczył katastroficzny spadek na poziomie 70% – 80% (po uwzględnieniu efektu walutowego) a dodatkowo jest już od wielu dni zawieszony – pokazuje jedną z korzyści dywersyfikacji geograficznej. Jest nią unikanie katastroficznych, w tym całkowitych, spadków związanych ze specyficznym ryzykiem lokalnego rynku.

Większość inwestorów ryzyko katastroficznych albo całkowitych spadków wiąże z dużymi, negatywnymi szokami politycznymi lub geopolitycznymi. Dla polskich inwestorów w latach trzydziestych takim szokiem była II wojna światowa. Ta sama wojna przyniosła także całkowite albo niemal całkowite straty dla inwestorów w Niemczech czy Japonii. Świetnie znanymi przypadkami są rewolucje polityczne w Rosji i w Chinach, które także całkowicie zniszczyły zainwestowany na tych rynkach kapitał.

Jednak rewolucje i wojny to nie jedyne potencjalne przyczyny katastroficznych spadków. Może do nich doprowadzić (zwłaszcza z uwzględnieniem efektu walutowego) okres skrajnie nieodpowiedzialnej polityki gospodarczej lub monetarnej. Można też wskazać liczne przypadki w których nieodpowiedzialna polityka gospodarcza lub monetarna w połączeniu z globalnym lub regionalnym kryzysem doprowadziła do katastroficznych spadków na lokalnych rynkach: Islandia w czasie globalnego kryzysu finansowego, Cypr w czasie europejskiego kryzysu zadłużeniowego, Tajwan i Korea Południowa w czasie kryzysu azjatyckiego.

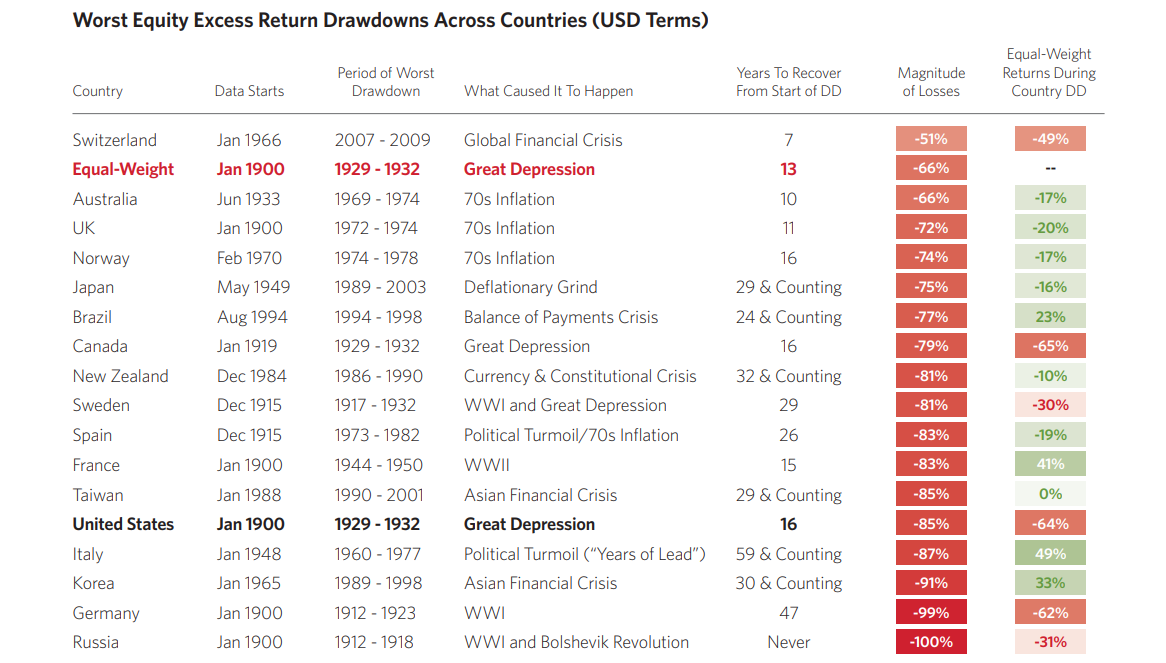

W raporcie Bridgewater z 2019 roku znajduje się pouczające zestawienie największych obsunięć w grupie kilkunastu rynków akcyjnych.

Kilka rzeczy robi na mnie wrażenie w tym zestawieniu. Po pierwsze skala obsunięć. Po drugie liczba w przypadków, w których nie zdołano jeszcze odrobić strat. Po trzecie fakt, że zestawienie nie obejmuje peryferyjnych, niewielkich, „egzotycznych” rynków.

Dla mnie uniknięcie katastroficznego scenariusza, w którym to mój lokalny rynek okaże się tym pechowym, który będzie otwierał zestawienia największych obsunięć w XXI wieku albo stanowił przestrogę przed całkowitą stratą kapitału, to największa zaleta dywersyfikacji geograficznej.

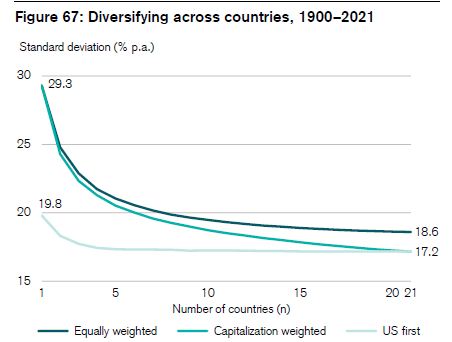

Nie jest to jedyna zaleta dywersyfikacji geograficznej, która ma też właściwości typowe dla każdej dywersyfikacji: „uśrednia” okresowe stopy zwrotu i zmniejsza zmienność portfela. We wspomnianym już Suisse Global Investment Returns Yearbook 2022 znajduje się wykres pokazujący tę stronę dywersyfikacji geograficznej w odniesieniu do 21 rynków rozwiniętych z danymi finansowymi od 1900 roku.

Jak widać przejście z koncentracji na lokalnym rynku na globalnie zdywersyfikowany portfel ważony kapitalizacją obniża odchylenie standardowe wyników portfela z około 29% do 17% rocznie.

Nie jestem natomiast zwolennikiem „reklamowania” dywersyfikacji geograficznej przez sugerowanie, że może zapewnić bardziej atrakcyjne stopy zwrotu niż lokalny rynek. Jeśli popatrzymy na dane historyczne to takie stwierdzenie okaże się prawdziwe dla większości lokalnych rynków. Duża w tym zasługa kluczowego globalnego rynku – USA, który był jednym z najlepszych pod względem stóp zwrotu w ostatnim stuleciu.

Faktem jest jednak, że większość inwestorów swoje wyniki inwestycyjne ocenia w relatywnie krótkich horyzontach czasowych. W takich okresach zdywersyfikowany globalnie portfel może spisywać się gorzej niż portfel lokalny. Tak na przykład było z dywersyfikacją geograficzną w przypadku amerykańskich inwestorów w ostatniej dekadzie. Taka sytuacja nie neguje korzyści z dywersyfikacji geograficznej, nie jest argumentem przeciwko takiemu podejściu do inwestowania

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

No dobrze, ale postawmy się w sytuacji takiego Iwana. Mieszka w Moskwie, inwestuje w spółki zagraniczne poprzez swojego lokalnego brokera. Sytuacja teraz jest jaka jest. Czy jak Iwan wyjedzie z Rosji i pojedzie do np. Londynu, gdzie kupował swoje zagraniczne akcje, czy ETFy i przedstawi się tam u jakiegoś ichniejszego brokera, to czy dalej będzie mieć swoje akcje?

A teraz postawmy się w sytuacji polskiego klienta BOSSA, który kupuje amerykańskie ETFy oraz akcje Tesli i Apple. Powiedzmy, że okoliczności zmuszają tegoż klienta do ucieczki z kraju z małym plecakiem przy sobie oraz paszportem. Czy jak tenże klient uda się na Wall Street i przedstawi, to czy dalej będzie mieć swoje akcje i ETFy, na koncie u lokalnego amerykańskiego brokera?

1. Rosyjska izba rozliczeniowa jest członkiem ECSDA*, ale kilka banków rosyjskich jest już wyłączonych z systemu SWIFT, więc jako brokerzy również nie mogą działać.

2. Systemy rozliczeniowe głównych giełd USA (NASDAQ, NYSE) współpracują z UE. Co oznacza m.zd., że trzeba jedynie udowodnić, że się miało rachunek u brokera na terenie UE.

* https://en.wikipedia.org/wiki/European_Central_Securities_Depositories_Association

To jest bardzo ciekawe pytanie. Nie rozumiem tylko czy odpowiedź jest tak trudna, czy tak niewygodna, że mimo upływu czasu się nie pojawiła.

Ja ze swojej strony dziękuję, za to pytanie, bo dało mi dużo do myślenia.

Nadal będę tu zaglądał, może pojawi się odpowiedź opisującą techniczną stronę zagadnienia i różnice między Bossa Zagranica, a po prostu Zagranica.

@ Czytelnik, Rafał

Nie było odpowiedzi na to pytanie bo odpowiedź na tym poziomie ogólności nie jest możliwa.

Tak naprawdę trzeba by przeanalizować każdy szczegółowy scenariusz, z prawnikami i pamiętając, że w nadzwyczajnych okolicznościach tworzy się nowe mechanizmy (jak w przypadku sankcji na Rosję).

Papiery wartościowe klientów usługi rynki zagraniczne znajdują się na rachunku zagranicznego brokera. Będą tam gdy klient wyjedzie z Polski z małym plecakiem. Jest to rodzaj rachunku zbiorczego a dane na poziomie indywidualnym są bezpieczne i mogą zostać przekazane zagranicznemu brokerowi

Natomiast nie jestem w stanie nakreślić w tym momencie potencjalnych procedur na wypadek sytuacji, w której klient z plecakiem i w obcym państwie chce uzyskać dostęp do tych aktywów. To zależy od szczegółów tych nadzwyczajnych okliczności.