Staram się unikać dyskusji o polityce monetarnej, a konkretnie o korzyściach i stratach z akomodacyjnej polityki pieniężnej, którą wydają się prowadzić wszystkie nie egzotyczne banki centralne na świecie. Po pierwsze, nie sądzę bym miał narzędzia i kompetencje by takiej oceny dokonywać. Po drugie, nie wydaje się mi by którakolwiek ze stron dyskusji zakładała możliwość zmiany swojego zdania.

Jest jeden aspekt tej dyskusji, w której biorę udział. Jedno wzgórze, za które gotowy jestem się poświęcić. Wspomniana akomodacyjna polityka monetarna tworzy grupy, które na niej korzystają i grupy, które na niej tracą. Moim zdaniem istnieje grupa oszczędzających, która nie jest w stanie uciec z pułapki ujemnych kilkuprocentowych realnych stóp procentowych. Wbrew popularnej opinii nie jest to latająca prywatnymi odrzutowcami i pływająca na megajachtach globalna klasa rentierów. To raczej drobni oszczędzający, znajdujący się w zaawansowanej fazie cyklu życiowego (czyli najczęściej emeryci).

Część z tych ludzi, zwłaszcza w państwach na dorobku takich jak Polska, dysponuje oszczędnościami zbyt małymi (powiedzmy niskie kilkadziesiąt tysięcy złotych) by dało się z nich zrobić zdywersyfikowany portfel o bezpiecznym profilu (ale z wystarczająco dużą ekspozycją na ryzykowne aktywa, np. akcje, by umożliwić dodatnie realne stopy zwrotu). Ten problem wzmacniany jest często przez ograniczone kompetencje finansowe i cyfrowe (przyzwyczajenie do załatwienia wszystkiego „w okienku” bankowym), które uniemożliwiają tym oszczędzającym otwarcie rachunków z dostępem do rynków zagranicznych i tanie zrobienie zdywersyfikowanego portfela opartego o dostępne ETF-y.

Drugi problem związany jest z preferencjami co do ryzyka a konkretnie niską tolerancją na obsunięcia, zarówno od strony emocjonalnej jak i finansowej. Ten problem wzmacniany jest z kolei przez fakt, że dla wielu „drobnych oszczędzających” ich skromne oszczędności są jednocześnie funduszem rezerwowym (na czarną godzinę) co dodatkowo obniża oczekiwany profil ryzyka dla takiego portfela.

Opisałem powyżej grupę oszczędzających najbardziej dotkniętą przez nowy reżim makroekonomiczny, która zmaga się z barierami znajdującymi się w dużym stopniu poza swoją kontrolą. Dla znacznie większej grupy oszczędzających wspomniane bariery „ucieczki ze świata ujemnych realnych stóp procentowych” mają bardziej miękki charakter. To oszczędzający przyzwyczajeni w ostatnich dekadach, że konserwatywne, bezpieczne oszczędzanie i inwestowanie przy wysokiej stopie oszczędności i dodatnich realnych stopach zwrotu nawet z konserwatywnych portfeli opartych o obligacje rządowe, umożliwiało budowę satysfakcjonującego kapitału emerytalnego.

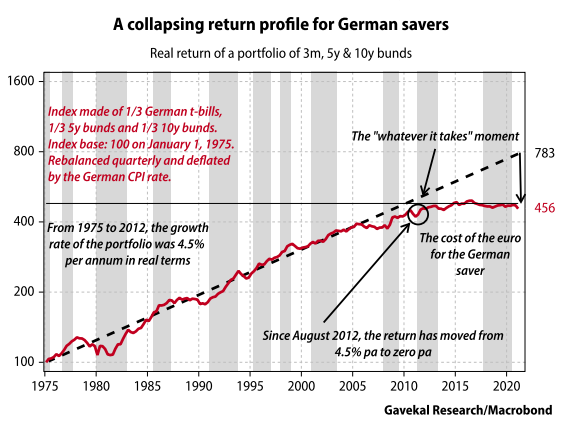

Do tej drugiej grupy oszczędzających odnosi się dzisiejszy wykres dnia od Gavekal Research. Pokazuje realne stopy zwrotu z bardzo bezpiecznego portfela składającego się w 1/3 z niemieckich bonów skarbowych, 1/3 z niemieckich 5-latek i 1/3 z niemieckich 10-latek:

Zdaję sobie sprawę, że Gavekal Research należy do heterodoksyjnych, trwale kontrariańskich butików analitycznych. Moim celem nie jest jednak promowanie krytyki polityki Europejskiego Banku Centralnego (która jest sednem raportu, z którego pochodzi wykres).

Zadowolę się ideą wzbudzającą dużo mniejsze kontrowersje. Tektoniczny zwrot w polityce monetarnej (a od kilku lat także w polityce fiskalnej) zmienił makroekonomiczne otoczenie dla oszczędzających. W tym nowym otoczeniu bezpieczne, konserwatywne podejście do inwestowania może nie generować nawet niewielkich pozytywnych realnych stóp zwrotu.

Moim zdaniem tak długo jak istniejący od kilku lat nowy konsensus w kwestii polityki monetarnej i fiskalnej się utrzyma (a moim zdaniem istnieje spora szansa, że się utrzyma bo ludzie nie zapomną recesji, z której dzięki rządowym interwencjom wyszli w lepszej sytuacji finansowej niż gdy byli w momencie jej rozpoczęcia) nawet oszczędzający o dużej awersji do ryzyka potrzebować będą ekspozycji na ryzykowne aktywa, czyli głównie rynek akcyjny.

Myślę, że przed sektorem finansowym stoi duże wyzwanie w postaci dostosowania oferty do nowej sytuacji makroekonomicznej. Na polskim, lokalnym podwórku musi to oznaczać między innymi radykalne obniżenie kosztów funduszy dłużnych i zrównoważonych. Równie duże wyzwania stoją także przed oszczędzającymi, którzy muszą sobie uświadomić, że model, który działał w ostatnich dekadach nie zapewni im już satysfakcjonujących stóp zwrotu. Albo się mentalnie dostosują do nowej sytuacji (jeśli mają taką możliwość) albo będą w grupie poszkodowanej przez świat ujemnych realnych stóp procentowych.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Tylko, że ta zabawa właśnie powoli zmierza ku końcowi. Coraz więcej poszlak wskazuje na to, że praprzyczyna całej tej sytuacji, czyli ~40letni globalny trend dezinflacyjny, który sprowadził do 0 a nawet pod 0 rentowności obligacji rządowych, skończył się w zeszłym roku. Jakiś jeszcze czas rynkowe stopy % będą niskie, ale w miarę przyspieszania gospodarki w kolejnych latach zaczną one wyraźniej rosnąć i wtedy rynek w sposób naturalny bardziej zacznie premiować oszczędzających. No chyba, że Banki Centralne dojdą do wniosku, że ich celem nr 1 jest walka z oszczędzającymi i będą sztucznie wymuszać na bankach komercyjnych niskie oprocentowania lokat

Zgadzam się, że wymieniona grupa nieco traci na obecnej polityce monetarnej ale najlepszym rozwiązaniem nie jest podniesienie stóp do 5% (zeby zysk z malego kapitalu mial jakies znaczenie) a raczej fiscal offset czyli 14,15,16,17stka, obniżka kwoty wolnej itp. ktora wyrowna straty z nawazka szczegolnie dla najbardziej potrzebujacych.

Po co fundusze miałyby obniżać koszty jeżeli to klienci będą zdesperowani i będą musieli przyjść, żeby mieć za co jeść na emeryturach?