Konwencjonalne podejście do aktywnego inwestowania zakłada, że inwestor dokona analizy sytuacji spółki i na tej podstawie zdecyduje czy w preferowanym przez niego horyzoncie czasowym cena akcji spółki wzrośnie czy spadnie. Jest to nie tylko pracochłonne podejście ale także niesie ze sobą istotne ryzyko błędu i potencjalnej straty.

Nie powinno więc być zaskoczeniem, że inwestorzy od dawno próbują znaleźć lepsze podejście do inwestowania, bardziej efektywne, w mniejszym stopniu narażone na błędy. Komentując pozwy amerykańskich inwestorów przeciwko CD Projekt Matt Levine zwrócił uwagę (trochę żartobliwie) na model inwestowania, który chcą zastosować pozywający polską spółkę inwestorzy. Dokonują analizy spółki i jeśli są przekonani, że znaleźli dobrą spółkę z dobrym biznesem to kupują akcje. Jeśli mają rację to kurs akcji idzie w górę i zarabiają na otwartej pozycji. Jeśli nie mają racji i spółka robi coś złego a jej kurs spada to pozywają spółkę i odszkodowanie rekompensuje im ewentualne straty. Łatwo dostrzec zalety tego modelu względem konwencjonalnego podejścia.

Ostatnie miesiące przyniosły bezprecedensowy rozwój jeszcze efektywniejszego podejścia do inwestowania. Polega ono na tym, że inwestor znajduje niszowe aktywo finansowe, na przykład małą spółkę i kupuje jej akcje. Następnie wykorzystując swoje zasięgi w Internecie namawia innych inwestorów by kupili to niszowe aktywo. W zaawansowanej wersji inwestor przekonuje całą internetową społeczność by kupiła wybrane przez niego niszowe aktywo i stała się jego ambasadorem.

W porównaniu do konwencjonalnego podejścia opisany wyżej model ma wiele zalet. Praktycznie nie wymaga żmudnej analizy inwestycyjnej. Wymaga sporo pracy ale ma ona charakter typowej aktywności w środowisku online. Rozpowszechnianie zabawnych memów i pisanie błyskotliwych komentarzy nie jest traktowane „jak praca”. Jeśli inwestor dysponuje sporą siłą przekonywania to ma olbrzymie szanse na powodzenie każdej inwestycji w tym podejściu – z reguły może sprzedać z zyskiem kupione akcje tym inwestorom, których zachęcił do ich kupienia.

Nie mam wątpliwości, że jest to istotnie wygodniejsze podejście do inwestowania niż tradycyjna analiza inwestycyjna i nerwowe czekanie czy jej wyniki były poprawne czy błędne. Nie jestem więc zaskoczony, że wielu inwestorów z dużymi zasięgami w Internecie i siłą przekonywania wynikającą z reputacji czy charyzmy decyduje się na stosowanie tego podejścia. Można argumentować, że nie jest to podejście innowacyjne. Na dobrą sprawę stosowane było od początków istnienia rynków finansowych. Na przykład w trakcie dziewiętnastowiecznej manii rowerowej na brytyjskiej giełdzie.

Innowacyjne w tym podejściu są środki i kanały przekazu oraz zasięg akcji, który dla części aktywów (amerykańskich akcji czy kryptowalut) może mieć charakter globalny. Media donosiły o inwestorach spoza USA, którzy przyłączyli się do akcji kupowania spółek memowych zainicjowanej przez społeczność Reddit.

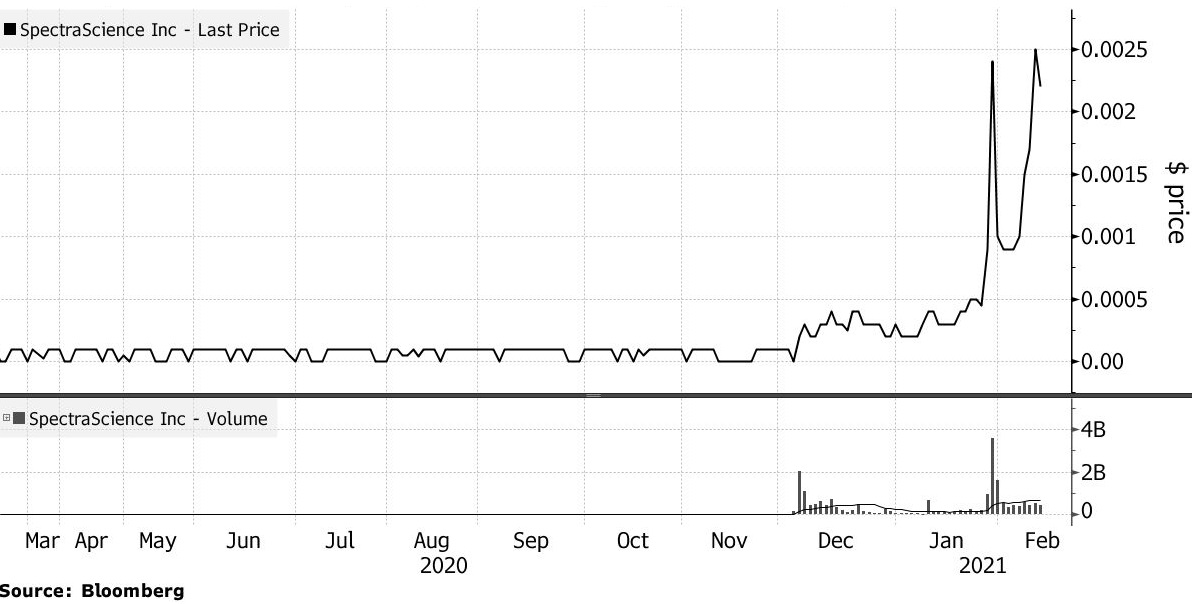

Tydzień temu amerykański regulator zawiesił obrót na notowanej na rynku pozagiełdowym spółce groszowej SpectraScience Inc. Spółka od 2017 roku nie publikuje raportów finansowych, jej telefon jest nieaktualny, tak jak strona internetowa. Jednak w styczniu rozpoczęła się spora aktywność na akcjach spółki i spora aktywność w mediach społecznościowych dotycząca tej spółki. To właśnie aktywność kilku profili w mediach społecznościowych naganiających na spółkę (miała 0,5 mln USD kapitalizacji w momencie zawieszenia obrotu) była jednym z powodów decyzji SEC.

Jest to oczywiście przedstawiciel marginalnej części niszowego segmentu rynku jakim są spółki groszowe na rynku pozagiełdowym. Warto jednak zauważyć, że dzienny wolumen na tym rynku wzrósł 20-krotnie od początku 2020 roku. Z około 5 mld akcji do 100 mld akcji na sesję. Moim zdaniem istotny wzrost aktywności, głównie indywidualnych inwestorów, na niszowych segmentach rynku to jeden z głównych fundamentów złotej ery naciągaczy.

Jim Chanos, inwestor znany z krótkiej sprzedaży oraz tropienia oszustów i nieścisłości finansowych, nazywa obecne czasy złotą erą oszustw (golden age of fraud). W rozmowie z Financial Times w lipcu 2020 roku Chanos wymienił kilka czynników ułatwiających przekręty finansowe:

- ponad 10-letni rynek byka uspokajający i rozleniwiający inwestorów (marcowy „ząbek” można zignorować)

- duża aktywność indywidualnych inwestorów

- Trumpowska spuścizna post-prawdy, która wyszła poza politykę i obejmuje coraz więcej dziedzin życia i coraz więcej ludzi mówiących to co jest dla nich w danym momencie wygodne (niezależnie od tego jaki jest związek tej wypowiedzi z obiektywną rzeczywistością)

- kultura „ściemniaj aż w końcu zrealizujesz co obiecałeś”

- siła strachu przez pozostaniem na peronie (FOMO) skłaniająca inwestorów do ignorowania wątpliwości

- słabe przygotowanie organów regulacyjnych

Jim Chanos mówił o poważnych przypadkach oszustw korporacyjnych, takich jak sprawa Wirecard albo skandal związany ze spółką Nikola. Ja skupiam się na naciągaczach i naganiaczach, którzy z reguły działają w szarej strefie. W obszarze, w którym nie do końca wiadomo czy łamią jakieś regulacje i w którym ewentualne ściganie (jeśli regulator uzna, że łamią) będzie trudne (bo jak ścigać tysiące profili rozpowszechniających jakiś mem inwestycyjny?).

Na początku lutego zwróciłem uwagę, że na całym świecie najpopularniejszą lekcją jaka zostanie wyciągnięta z rajdów na spółkach memowych będzie idea, że relatywnie łatwo jest skoordynować działania indywidualnych inwestorów by wyraźnie ruszyć kursem niszowych aktywów (także dlatego, że do takiego ruchu natychmiast przyłączą się inni inwestorzy, przede wszystkim ci, którzy używają strategii momentum). Dlatego na przełomie stycznia i lutego obserwowaliśmy w mediach społecznościowych, także w Polsce, pojawienie się dziesiątek nowych grup, kanałów i profili, które łączyła idea „podawania typów i pompowania ich”.

Moim zdaniem pod względem funkcjonalnym i etycznym takie akcje bardzo przypominają piramidy finansowe. Gdy widzimy w mediach społecznościowych zabawne memy wzywające do kupowania akcji X, niesprzedawania akcji X choćby nie wiem co, to pierwszym skojarzeniem nie są naganiacze na piramidy finansowe. A przecież te zabawne memy to odpowiednik relacji na żywo z 5-gwiazdkowych hoteli w Dubaju i opowiadania o tym ile się zarobiło na piramidzie. Ludzie, którzy już mają udziały w piramidzie/już kupili niszowe aktowo naganiają innych ludzi by przyłączyli się do akcji. Jeśli się przyłączą to wartość aktywa wzrośnie i osoby, które przystąpiły do akcji wcześniej będą zamożniejsze. To wszystko można ubrać w atrakcyjną narrację, rozpowszechniać ją za pomocą zabawnych memów ale chodzi o to by następna fala inwestorów kupiła akcje czy aktywa, które naganiacze kupili już wcześniej. Dzięki temu, to co kupili wcześniej, będzie więcej warte. O to chodzi w tej zabawie.

Jesteśmy w okresie szybkiego, robienia łatwych pieniędzy. Zdolność przyciągania uwagi innych ludzi stała się bardzo cennym zasobem, który dzięki rynkom finansowym można niemal automatycznie zmonetyzować. Wystarczy kupić jakieś niszowe aktywo finansowe i polecić jego kupno swoim „fanom”. Im większy ktoś ma zasięg, im większej liczby ludzi uwagę przyciąga, tym większy jest potencjał finansowy tego rodzaju działania. Jest mi bardzo trudno znaleźć powody, dla których ludzie, którzy mają możliwość stworzenia takiego strumienia dochodów a nie mają etycznych rozterek z tym związanych, mieliby z niego zrezygnować.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.