Na zakończenie jeszcze jedna kwestia, o przybliżenie której zostałem poproszony przez dwóch naszych Czytelników.

Wprawdzie zapytanie to dotyczyło testów skuteczności strategii przebicia maksimów na akcjach spółek, ale ponieważ nie opisuję w tym cyklu samych strategii, lecz co najwyżej wstępne pomysły na nie, dlatego w skrócie treść tego co za chwilę się pojawi ująłbym następującym hasłem:

Sprawdźmy, czy przebicia maksimów poprzedniej sesji na akcjach spółek mogą być jakimś wskaźnikiem tego, jak najprawdopodobniej poruszają się kursy po przebiciu?

Nie będę jednak robił testów całej tabeli notowań, poprzestanę na analizach dwóch wybranych spółek, które co nieco powinny już pokazać w interesującej nas kwestii.

Zasady obu testów:

– użyłem dzienne dane historyczne pobrane z bossa.pl oraz finance.yahoo.com

– kupno następowało tylko wówczas, gdy doszło do wybicia kursu POWYŻEJ maksimum dnia poprzedniego, przy czym otwarcie dzisiaj musi wypadać PONIŻEJ owego maksimum poprzedniej sesji,

– sesja poprzednia musi być SPADKOWA w pierwszym wariancie, lub WZROSTOWA w drugim,

– sumuję zyski/straty osiągnięte od wybicia do zamknięcia sesji tego samego dnia lub w drugiej opcji – osiągnięte do zamknięcia sesji następnej; jeśli kurs akcji zmienił się np. o 1 PLN, to tyle dodaję do krzywej zysków/strat,

– nie uwzględniam prowizji i poślizgów, chcę pokazać jedynie surowe statystyki, wskazujące potencjalne możliwości gry w ten sposób,

– kapitał początkowy wynosił tyle ile kurs danej akcji na pierwszej sesji i do tej kwoty doliczam kolejne punkty zdobyte lub stracone z założeniem, że zawsze kupujemy tylko 1 sztukę.

Jak poprzednio pokazuję jedynie wizualne zmiany krzywych kapitału aby uzmysłowić Czytelnikom ryzyko, rozkłady zysków i strat oraz potencjalne możliwości.

TEST 1: Berkshire Hathaway

Kod tych akcji to BRK-A, są bowiem w obrocie jeszcze inne serie. Ich cena to ponad 200 tysięcy dolarów. Jeśli ktoś nie wie: to wehikuł inwestycyjny Warrena Buffetta. Nieco dla przekory wybrałem to by sprawdzić czy da się tam coś poprawić tego rodzaju tradingiem.

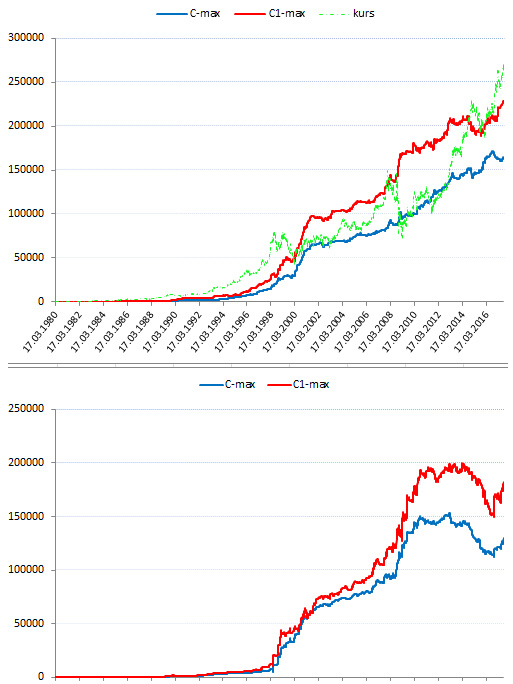

Wykres zmian krzywej kapitału obu opcji jednocześnie:

Krzywa niebieska, opisana jako ‘C-max’ oznacza zyski/straty liczone od zamknięcia dzisiaj (C, czyli Close) do maksimum poprzedniej sesji, powyżej której nastąpiło wybicie. Zamykamy i otwieramy pozycję na tej samej sesji.

Krzywa czerwona, opisana jako ‘C1-max’ oznacza zyski/straty liczone od wybicia do zamknięcia kolejnej sesji. Zamykamy pozycję dzień po jej otwarciu.

Krzywa zielona to wykres indeksu w cenach zamknięcia.

Górny wykres powstał w teście po sesji spadkowej, a dolny po sesji wzrostowej.

Komentarz:

Kupno po spadkowych sesjach to ponownie dobry wstęp do strategii, którą można by zamienić na zyski przy całkiem niedużej zmienności, szczególnie jedną sesję później. Przypominam jednak, że nie są w tych wyliczeniach włączone koszty prowizji i poślizgów, które znacząco zmniejszą zyski brutto (nawet u brokera, który nie pobiera prowizji, a jest taki). Nawet podczas ostatniego kryzysu z lat 2007-2009 można było pokusić się o ugranie jakichś krótkoterminowych profitów, co stanowi całkiem przyzwoity wskaźnik tego kiedy zadziałać gdy na rynku dokonuje się tragedia. Z kolei kupno wybicia po sesji wzrostowej zacięło się od czasu wspomnianego kryzysu. Ciekawe… Założyłbym się, że tu algorytmy nie polują na parkiecie, ale może to nie ich wina, po prostu zmienność była prawdopodobnie zbyt niska albo/i rozpiętości sesji poprzednich zbyt wysokie.

Test 2: KGHM

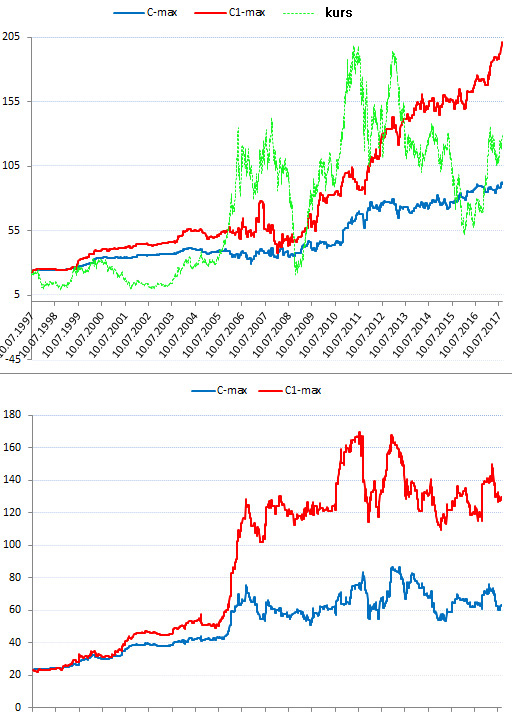

Ponownie wykres wszystkich wariantów:

Opisy krzywych identyczne jak w powyższym przypadku.

Komentarz:

Potwierdza się efekt zaobserwowany na wszystkich innych instrumentach: po sesji spadkowej kupno wchodzi jak w masło i ciągnie kursy wyżej, nawet podczas bessy! Tu dodatkowo jest ów efekt widoczny na sesji kolejnej, co jest dobrym i zdrowym prognostykiem. Z kolei kupno wybicia po sesji wzrostowej zakończyło swoje prognostyczne właściwości od czasu kryzysu 2007-2009. Uwaga więc, sesja wzrostowa w krótkim terminie wyczerpuje impet. Zakładam, że to dotyczy to wielu innych akcji.

Uwaga dodatkowa – przy zamykaniu pozycji na zamknięciu dzień później potrzeba dodatkowego kapitału na drugą umowną jednostkę indeksu. Czasem bowiem trzeba otwierać pozycję zgodną z powyższymi warunkami 2 dni pod rząd. A więc mając już jedną pozycję, musimy zgodnie z zasadami otworzyć drugą. Powyższe krzywe kapitału uwzględniają jedynie możliwe do osiągnięcia zyski liczone w punktach, potencjalne możliwości, a nie w pełni profesjonalne zarządzanie pozycją.

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.