Niecały rok temu podzieliłem się na Blogach Bossy pomysłem na wykorzystanie wzmożonej aktywności w dziedzinie przejmowania spółek notowanych na warszawskiej giełdzie.

Idea opierała się na kupowaniu spółek, na które ogłoszono wezwanie: w oczekiwaniu na podniesienie ceny w wezwaniu wskutek nacisków dotychczasowych akcjonariuszy albo na kontrwezwanie z wyższą ceną. Cena wezwania stanowiła w tym wypadku swego rodzaju barierę zabezpieczającą strategię choć warto pamiętać, że nie jest to bariera nienaruszalna. Ewentualne zyski miały wynikać albo ze zdolności negocjacyjnych dotychczasowych akcjonariuszy albo z determinacji kupującego do przejęcia kontroli nad spółką.

Sprawdziłem czy taka strategia przyniosłaby zyski w latach 2013-2016. Okazało się, że choć jedynie w trzech wypadkach na 46 wezwań, które przeszły filtry podniesiono cenę to wystarczyło to by przeciętna pozycja przyniosła 3,9% zysku (po uwzględnieniu prowizji*). Ten wynik może się wydawać słaby ale należy pamiętać, że w całym okresie objętym badaniem WIG zyskał zaledwie 6% a pozycje w strategii utrzymywane były przez około 2 miesięcy.

Dziś sprawdziłem jak strategia spisywała się od publikacji tekstu na Blogach Bossy. Używałem tych samych filtrów co poprzednio: odrzuciłem wezwania techniczne i w ramach skupu akcji własnych (wzywający musiał kupować przynajmniej 20% akcji spółki w celu kontrolowania po wezwaniu przynajmniej 33% akcji spółki). Uwzględniłem 0,25% prowizji. Wziąłem pod uwagę spółki już wycofane z GPW. Założyłem kupowanie akcji na pierwszej sesji po wezwaniu** oraz sprzedawanie na dwie sesje przed końcem wezwania***. Tak skonstruowane filtry przeszło w ostatnim roku 18 wezwań. W połowie z tych wezwań podniesiono ceny, z czego w pięciu istotnie: o więcej niż 10%.

Jednak poprzednie badanie miało jeszcze jeden warunek: otwarcie pozycji było możliwe tylko po cenie przynajmniej o pół procenta niższej niż cena wezwania. Ten warunek wykluczył połowę z 18 wezwań, w tym najbardziej spektakularne wezwania z ostatnich miesięcy: na Graal, AmRest i Kredyt Inkaso. Mimo tego przeciętna pozycja przyniosłaby około 3,3%. Po wprowadzeniu zasady, że akcje sprzedaje się w wezwaniu jeśli na dwie sesje przed jego końcem cena na rynku jest niższa niż cena wezwania przeciętny zysk z pozycji wzrósł do 5,1%.

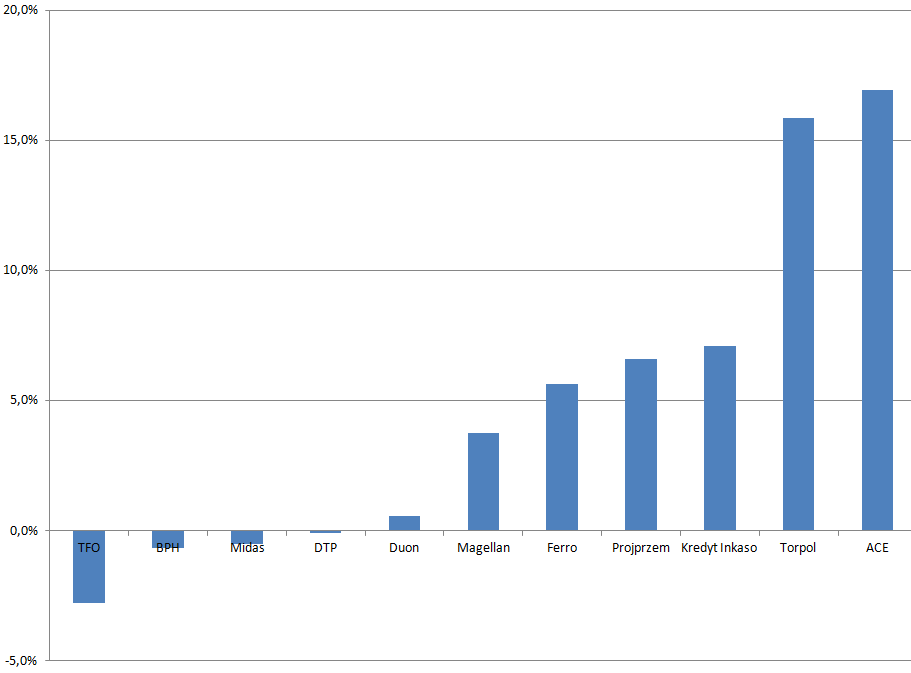

Można oczywiście spróbować zliberalizować warunek ceny otwarcia pozycji. Należy jednak pamiętać o ryzyku torturowania danych oraz o ryzyku rezygnacji z głównej idei strategii czyli ochrony w postaci ceny wezwania. Poniższy wykres pokazuje wyniki strategii przy warunku ceny otwarcia pozycji nie wyższej niż 1% powyżej ceny wezwania (zwiększyło to ilość pozycji z 9 do 11). Przeciętna pozycja w tej strategii przynosiła 4,8% zysku (6,8% przy uwzględnieniu możliwości sprzedaży w wezwaniu).

Tak więc polscy inwestorzy mogą traktować wezwania jako fundament sensownej strategii inwestycyjnej tym bardziej, że sprzyjające wezwaniom warunki, czyli marginalizacja rynku akcyjnego w Polsce, moim zdaniem nasiliły się w ostatnim roku. Z całą pewnością pomocna mogłaby się okazać analiza jakościowa uwzględniająca strukturę akcjonariatu: na rynku panuje na przykład przekonanie, że silna obecność inwestorów instytucjonalnych zwiększa szanse na podniesienie ceny w wezwaniu****. Z drugiej strony należy zauważyć, że wzrost popularności wezwań i przypadków podnoszenia w nich ceny nie umknął uwadze mediów biznesowych i inwestorów. Może więc wzrosnąć liczba inwestorów próbująca wykorzystać ten fragment rynku.

* A także po odrzucenie przypadku jednej spółki zawyżającej wynik. Spółki związanej ze znanym na GPW inwestorem

** Część wezwań ogłoszono w trakcie sesji co stworzyło potencjalną możliwość wcześniejszego kupna akcji przez inwestorów na bieżąco śledzących notowania

*** Słabością tej analizy jest natomiast pominięcie problemu niskiej płynności na wielu analizowanych spółek. Mimo faktu, że obroty rosną tuż po ogłoszeniu wezwania

**** O informacjach o determinacji kupującego nie wspominam bo ta wiedza jest poza zasięgiem przeciętnych inwestorów

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mysle ze niska plynnosc to spory problem tej strategii. Na wielu spolkach ktore przeszly przez filtr nie dalo sie po ogloszeniu wezwania zainwestowac wiecej niz kilkaset tys. nie wplywajac istotnie na kurs.

@ Ktos

Zwróciłem uwagę na niską płynność. To jest niestety problem każdej szybkiej (w sensie: wejście na otwarcie lub zamknięcie) strategii na MiSiach na GPW.