Nierealistyczne oczekiwania to poważny problem na rynku finansowym. Skłaniają inwestorów do gonienia za stopami zwrotu, które nie są realistycznie dostępne i ponoszenia kosztów tych działań. Co więcej, ten problem nie dotyczy tylko inwestorów indywidualnych ale także inwestorów instytucjonalnych – z wszystkimi negatywnymi konsekwencjami dla ich klientów.

Ben Carlson znalazł sondaż, który pokazuje jak bardzo oderwane od rzeczywistości są oczekiwania dużych globalnych inwestorów instytucjonalnych co do przyszłych stóp zwrotu. Sondaż przeprowadził FT Remark i State Street. Objął on zdywersyfikowaną grupę instytucji zarządzających aktywami finansowymi, przy czym 2/3 z nich zarządzało więcej niż 5 mld USD aktywów. Zarządzający reprezentowali fundusze emerytalne, fundusze ubezpieczeniowe, państwowe fundusze majątkowe oraz fundusze inwestycyjne uczelni i fundacji.

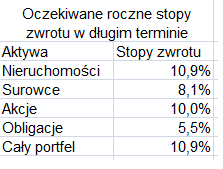

Jedno z zadanych zarządzającym pytań dotyczyło długoterminowych (powyżej 5-letniego horyzontu) oczekiwanych stóp zwrotu dla różnych klas aktywów i zarządzanego przez nich portfela. Udzielone odpowiedzi sugerują, że inwestorzy instytucjonalni przejawiają hurraoptymistyczne oczekiwania wobec przyszłości:

Proszę zwrócić uwagę na interesujący szczegół. Nierealistyczny optymizm inwestorów instytucjonalnych dotyczy nie tylko poszczególnych klas aktywów. Zestawienie oczekiwań wobec różnych klas aktywów z oczekiwaniami wobec wyników zarządzanego portfela sugeruje istnienie czegoś w rodzaju efektu synergi nadmiernych oczekiwań na poziomie całego portfela. Pierwszym problem jest oczekiwanie bardzo atrakcyjnych stóp zwrotu w okresie zerowych stóp procentowych i niemalże pandemicznej pogoni za dochodem wśród inwestorów. Drugim problemem jest oczekiwanie wyraźnej wygranej z rosnącym rynkiem przez grupę inwestorów, która w gruncie rzeczy jest rynkiem.

Kluczowym dla interpretacji wyników omawianego sondażu może być poziom anonimowości i wynikający z niej poziom szczerości ankietowanych zarządzających. Nie odrzucałbym jednak hipotezy, że udzielone odpowiedzi odzwierciedlają autentyczne przekonania inwestorów. Jeśli tak jest to oczekiwania zarządzających mogą być źródłem hurraoptymistycznego tonu materiałów marketingowych w sektorze inwestycyjnym. Wspomniane materiały są często krytykowane przez rozczarowanych inwestorów i komentatorów rynkowych. Być może nie są one jednak próbą wprowadzenia w błąd lecz wyrazem kompletnie nierealistycznych, ale w gruncie rzeczy szczerych oczekiwań zarządzających. Szczerze mówiąc nie wiem, która z powyższych możliwości powinna wzbudzać więcej niepokoju.

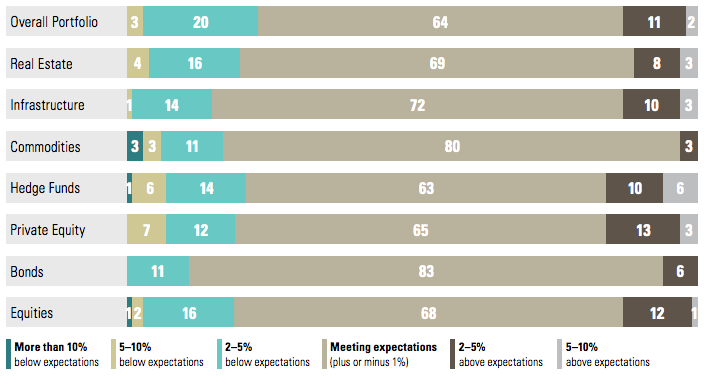

Nie na tym koniec kontrowersyjnych wyników wspomnianego sondażu. Zarządzających zapytano także czy wyrażone w omawianym powyżej pytaniu oczekiwania co do stóp zwrotu są obecnie realizowane. W zależności od klasy aktywów od 77% zarządzających (w przypadku zarządzanego portfela) do 89% (w przypadku obligacji) odpowiedziało negatywnie. W tej grupie znajduje się 83% zarządzających, których oczekiwania wobec stóp zwrotu z surowców na poziomie 8,1% są aktualnie spełniane.

Praktycznie nie można sobie wyobrazić rzeczywistości, w której powyższe deklaracje mają oparcie w faktach. Powstaje więc pytanie czy zarządzający rzeczywiście mają tak słabe, a raczej tak skrzywione przekonanie o wynikach zarządzanych portfeli i obecnych w nich klas aktywów czy po prostu większość z nich nie wyobraża sobie przyznania ankieterowi, że postawione przed zarządzanymi portfelami cele nie są realizowane. Ta pierwsza możliwość nie jest bynajmniej nierealistyczna: wielu inwestorów ma problem z podaniem wyników swojego portfela.

Wyniki sondażu to kolejny sygnał na to, że problem nierealistycznych oczekiwań jest integralną częścią sektora inwestycyjnego i praktycznie nie można w oderwaniu od tego zjawiska analizować występujących w nim patologicznych zjawisk. Inwestorzy indywidualni powinni wziąć pod uwagę, że inwestycyjni profesjonaliści, z których usług chcieliby skorzystać najprawdopodobniej dopompowują powietrze do rozdętego balonika ich własnych oczekiwań.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.