Potrzeba realistycznego podejścia do strategii o dobrych wynikach w testach historycznych to problem często poruszany na Blogach Bossy. Jednym z powodów, dla których strategie świetnie sprawujące się w przeszłości mogą przynosić straty w czasie rzeczywistym jest zmiana warunków rynkowych.

Natknąłem się ostatnio na dwie historyczne analizy, które wskutek zmian warunków rynkowych mogą mieć ograniczoną użyteczność dla inwestorów. O pierwszym badaniu wspomniałem tydzień temu. Ben Carlson sprawdził czy do istotnych przecen na amerykańskim rynku akcyjnym może dojść pomimo braku wyraźnej słabości w realnej gospodarce – co w praktyce oznacza, że przecena na rynku akcyjnym nie poprzedza recesji. Okazało się, że takie przypadki są możliwe i całkiem częste – 16 dwucyfrowych przecen nie poprzedzających recesji doświadczyli inwestorzy w USA w ostatnich 80 latach, czyli mniej więcej dwie na dekadę. Z analizy Carlsona wynikało także, że takie przeceny były w przeszłości świetnymi okazjami inwestycyjnymi – przeciętnie inwestorzy zyskiwali około 80% w następnych pięciu latach. Analiza Carlsona miała więc bardzo pozytywny wydźwięk: jeśli obecna przecena nie będzie poprzedzać recesji w amerykańskiej gospodarce to inwestorzy znajdują się w środku okazji inwestycyjnej.

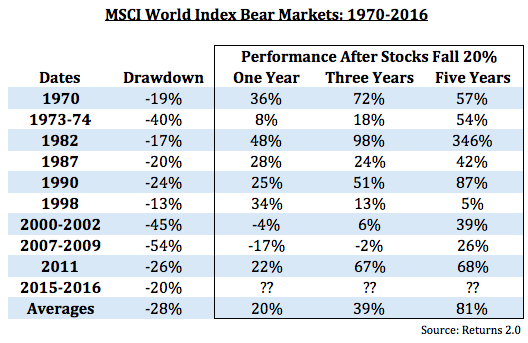

Kilka dni temu ten sam inwestor sprawdził co się działo w ostatnich 45 latach po tym jak globalny indeks akcyjny spadł o 20%. Taka sytuacja miała miejsce na początku lutego. Od 1970 roku zdarzyło 10 takich przecen i po roku od przekroczenia przez spadki poziomu 20% indeks znajdował się wyżej w 8 na 10 przypadków, średnio 20% wyżej. Tylko w czasie dwóch ostatnich rynków niedźwiedzia (2000-2002 i 2007-2009) globalny indeks akcyjny znajdował się niżej po roku: odpowiednio o 4% i 17%.

Moim zdaniem z powyższymi badaniami może być pewien problem. Jak zauważył Matthew Klein z FT Alphaville od 1980 roku na niemal wszystkie przeceny bez recesji z wykazu Carlsona bank centralny reagował luzowaniem polityki monetarnej (przez obniżkę stóp procentowych lub jakąś formę QE w ostatnich kilku latach). To samo można powiedzieć o kilku przypadkach z drugiego wykazu Carlsona. Zarówno zwolennicy jak i przeciwnicy akomodacyjnej polityki władz monetarnych przyznają, że wspomniane wyżej reakcje banków centralnych miały pozytywny wpływ na notowania rynków akcyjnych. Istnieje więc spora szansa na to, że uzyskane przez Carlsona wyniki pokazują determinację banków centralnych w niedopuszczeniu by negatywny sentyment przeniósł się z rynku akcyjnego do gospodarki.

Inwestorzy czytający podobne do powyższych analizy w 2016 roku powinni więc zadać sobie pytanie: czy tym razem banki centralne będą chciały i będą w stanie podobnie zareagować? Daleki jestem od zyskującego popularność stanowiska, że światowym bankom centralnym kończy się amunicja. Myślę jednak, że po pierwsze amunicja, którą dysponują ma coraz większe niechciane konsekwencje. Bardzo dobrym unaocznieniem tego jest wpływ ujemnych stóp procentowych na zyskowność sektora bankowego. Po drugie, każda kolejna interwencja banków centralnych będzie wiązała się z coraz większymi kosztami politycznymi za względu na coraz większy społeczny sprzeciw wobec ratowania „finansowych spekulantów” przez banki centralne (ten społeczny sentyment dobrze pokazuje choćby przebieg kampanii wyborczej w USA).

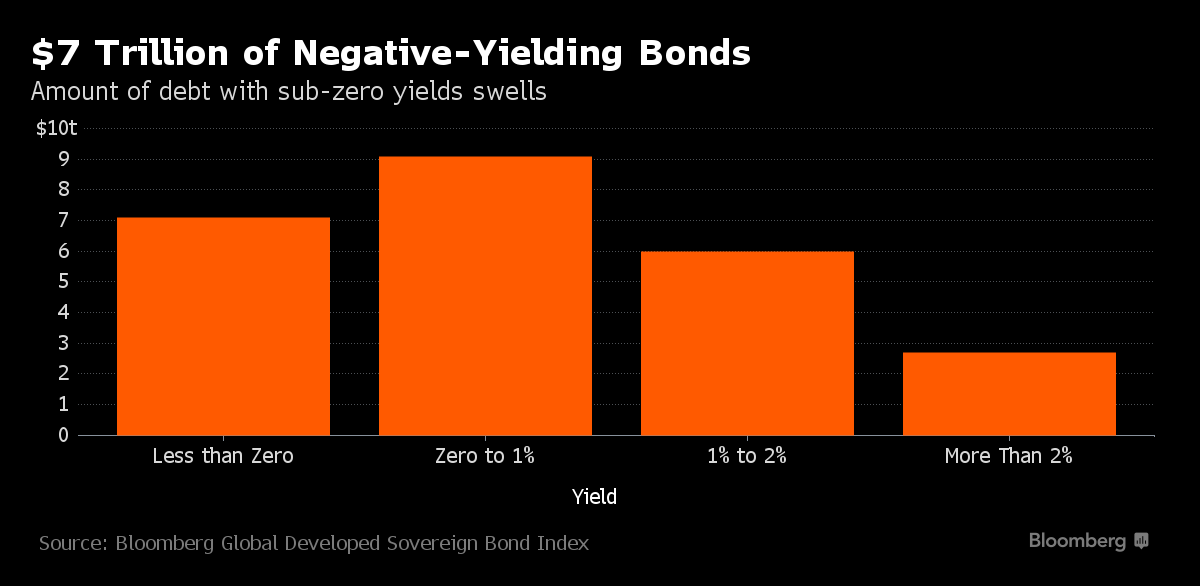

Jak zauważył Mike Bird z Moneybeat około 1/4 globalnego PKB wytwarzana jest w obszarach walutowych z ujemnymi stopami procentowymi. Około 7 bilionów dolarów warte są rządowe obligacje notowane przy ujemnej rentowności. Mało jest określeń, które w środowisku inwestorów cieszą się mniejszym poważaniem niż „tym razem będzie inaczej”. Trudno jednak zaprzeczyć, że rozszerzający się zasięg strefy ujemnych stóp procentowych i ujemnych rentowności jest czymś nowym na rynkach finansowych.

Moim zdaniem wspomniane wyżej warunki makroekonomiczne i uwarunkowania polityczne (czasy gdy o bankierach centralnych pisano maestro wydają się bardzo odległą przeszłością) powinny zwiększyć sceptycyzm inwestorów wobec części historycznych analiz i strategii. Przede wszystkim tych, których historyczne wyniki można powiązać z pewnym schematem zachowań banków centralnych. Schematem, który był obowiązujący w ostatnich kilku dekadach, lecz którego stosowanie nie jest teraz pewne.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.