Nieprzebrane bogactwo stop-lossów technicznych powoduje, że zostało nam do analizy jeszcze kilka charakterystycznych, dostępnych w tradingu wariantów.

A w tym:

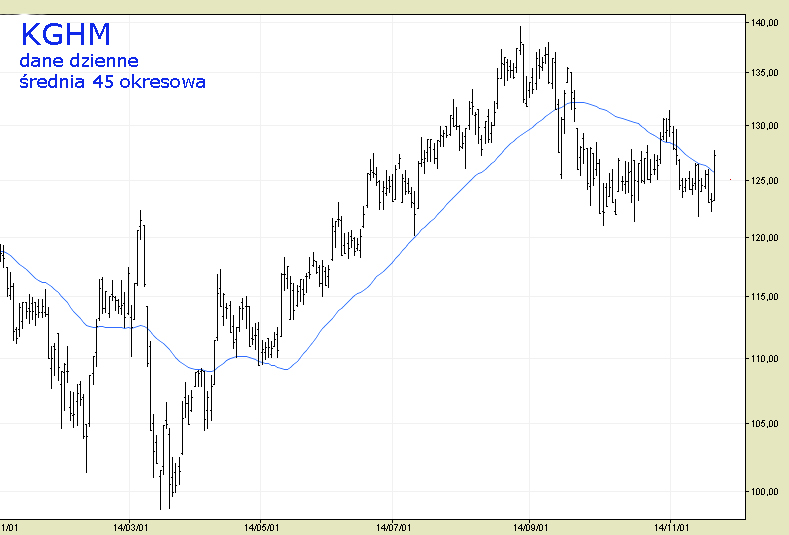

Stop oparty na średnich

Wszędzie tam, gdzie na wykresie mamy możliwość graficznego naniesienia obiektów, np. w -> dziale obrazków bossa.pl, istnieją dziesiątki opcji dodania do szeregu cenowego średnich dowolnego rodzaju i długości, które mniej lub bardziej przylegają do trendów. Są one bardzo popularne w mediach branżowych i wśród instytucji, stąd ich obecność tutaj, szczególnie zwykła średnia 200-okresowa, która pomaga analizować najdłuższe trendy. Na wykresie poniżej użyłem zwykłej średniej 45-okresowej, jednej z domyślnych, które dodaje się do wykresów:

Źródło: http://bossa.pl/notowania/wykresy/

Jak widać średnia ta okazała się pomocna dla podtrzymania trendu wzrostowego na KGHM rok temu, o ile tylko w dowolnym punkcie trwania tych wzrostów ktoś kupił akcje i chciał użyć średniej jako stop-lossa. Gdyby kurs spadł poniżej owej średniej i tam się zamknął, należałoby uruchomić stopa, którego wyznacza właśnie sam poziom średniej. Tak się zresztą stało najpierw w maju 2014, potem jesienią 2014 roku.

Średnie sprawdzają się pod względem wizualnym, co jest ich najważniejszą, ale chyba jedyną zaletą. W pewnym sensie pozostają ona reliktem dawnych, mniej skomputeryzowanych czasów. Niektóre jej długości, jak np. owe 200 dni, były samospełniającą się przepowiednią, więc z uwagą śledzono ich przebiegi. Do dziś zresztą, chyba już tylko nieco z przymrużeniem oka, w mediach nadal żyją „złote krzyże” i „krzyże śmierci” oparte właśnie na średnich. Co więcej, pierwsze systemy mechaniczne używały ich w roli skutecznych sygnałów, stosowanych przez prominentnych do dziś traderów.

Minusem ich są ponownie fałszywe sygnały w okresie beztrendowym i duże opóźnienia w przypadku sporej zmienności cen. Dylematem inwestora jest ponownie dobór najoptymalniejszego parametru ich wykreślenia, im szybsza średnia bowiem tym ciaśniejszy i częściej odpalany stop. Ponownie wrócę jednak do wcześniejszych rozważań: żadne w zasadzie parametry nie stanowią gwarancji zyskownego tradingu w oderwaniu od całości zarządzania ryzykiem. Pozostaje więc znów kwestia wrażliwości, okresów dokonywania transakcji i mentalnego dopasowania.

Inny problem, odróżniający średnie od poprzednio prezentowanych metod, to nieznane precyzyjnie miejsce potencjalnego ustawienia stop-lossa w momencie wejścia na pozycję. Średnią bowiem na bieżąco liczy się od ceny zamknięcia, czyli dopiero po sesji znamy dokładnie poziom ryzyka, które wcześniej można jedynie wstępnie szacować. Rozwiązaniem może być tzw. przesunięta średnia ( ang.„shifted” albo „displaced”), dostępna w wielu programach do AT i systemów transakcyjnych. Można dzięki temu przesunąć średnią o dowolną ilość okresów w przód lub w tył. Opcja taka jest dostępna w programie z wykresami na stronie bossy jako DMA (Displaced Moving Average czyli Przesunięta Średnia Krocząca):

http://bossa.pl/notowania/wykresy/instrukcja/

Przyśpiesza ona lub opóźnia sygnał, zależnie od ustawień okresu przesunięcia. Na ten sam wykres KGHM co powyżej nałożyłem przesuniętą o 5 okresów w prawo średnią 45-dniową (szara):

Nie załatwia ona niestety problemów z częstymi sygnałami w momencie okresu beztrendzia, szczególnie o dużej zmienności, dodaje jedynie więcej miejsca kursom podczas wyraźnych trendów (mniej fałszywych sygnałów), ale opóźnia sygnał wyjścia z transakcji. Niewiele więc w zasadzie wnosi do samego okresu początkowego, gdy trzeba zamykać ze stratą, a o tym przede wszystkim dyskutujemy.

Można również pokusić się o użycie 2, 3 lub więcej średnich jednocześnie i ucinać straty na wielu różnych poziomach, które one wskazują, dzieląc pozycję na 2, 3 części (więcej wkrótce).

Zestawienie 2 (lub więcej) średnich pozwala również na konstrukcję za ich pomocą stop-lossa całkiem innego rodzaju. Zamiast użycia przecięcia ceny i średniej, używamy jako punktu wyjścia z potencjalną stratą miejsce przecięcia się samych średnich. Zawsze to ta szybsza przecina z góry lub z dołu tę wolniejszą. Ich największa wada to jak zwykle sporo sygnałów fałszywych w przypadku okresów beztrendowych. I najczęściej chyba używa się symetrycznie tego rodzaju przecięcia jako powód otwarcia pozycji.

Średnie pojawiły się w tym zestawieniu głównie ze względu na ich sporą popularność medialną, automatykę i wizualność. Nie sposób jednak mówić o ich większej efektywności w stosunku do innych metod.

Stopy oparte na wskaźnikach

Całą gamę przecinania się nawzajem, przechodzenia przez poziomy wykupienia i wyprzedania, a także dywergencje i przecięcia ze średnimi wszelkiego rodzaju oferują wszystkie wskaźniki i oscylatory A.T. Nie używam ich osobiście, wolę same ceny, a nie ich pochodne, jako podstawowy budulec w stop-lossach. Podręczniki oferują szerokie wachlarze ich zastosowania więc nie wchodzę w ich opisy tym razem, nie wyróżniają się na tyle szczególnie w mojej opinii by pokusić się o jakieś specyficzne podpowiedzi, analizy i przeróbki. Problemy w charakterze ich działania pokrywają się zresztą z tym co oferują średnie czyli dobór odpowiedniego parametru, fałszywe sygnały, opóźnienia, czy kwestie dużej zmienności połączonej z brakiem tendencji.

Po wtóre, używa się ich przede wszystkim jako wskazanie do wejścia w transakcję, nie istnieją praktycznie w literaturze jako specjalne narzędzie w ramach stop-lossa. Nie wydają się też być interesujące ze względu na znikomą popularność w tej roli w instytucjach czy w analizach publicznych, być może więc nie dostrzega się w nich jakiejś nadzwyczajnej efektywności. W pewien sposób brak popularności może być zaletą, gdyż im mniej zatłoczone miejsce tym teoretycznie więcej pola do popisu. W praktyce jednak w epoce algorytmów nie ma już spokojnych przystani.

Te same cechy dotyczą wstęg i kopert wszelkiego rodzaju oraz innych pokrewnych narzędzi. Nieprzebrane bogactwo dostępnych opcji może przyprawić początkujących o zawrót głowy. Na podstawie setek czy może tysięcy testów komputerowych, które z ich udziałem w życiu dokonałem, nie mogę w żadnym razie stwierdzić, że te czy inne narzędzia nadają się lepiej czy gorzej do tradingu. To bowiem przede wszystkim, o czym stale przypominam, bardziej kwestia mentalnego dopasowania tradera, jego doświadczeń z poszczególnymi narzędziami, kreatywności, losowości, a przede wszystkim umieszczenia ich w całym systemie zarządzania ryzykiem! Najwspanialszy stop-loss nie będzie nic warty jeśli nie towarzyszą mu działania na wielkości pozycji i optymalna taktyka kasowania zysków.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.