Trudno zrozumieć dlaczego historia o tym jak jeden z badaczy pracujących w latach 50. w Rand Corporation odgadł rodzaj paliwa użytego w konstrukcji drugiej generacji amerykańskich bomb termojądrowych, nie weszła do kanonu giełdowych anegdot.

Pod koniec 1953 roku Armen Alchian – ekonomista pracujący w Rand Corporation (stworzonym przez amerykański rząd think tanku) próbował dowiedzieć się jakie paliwo zostanie użyte w konstrukcji amerykańskiej bomby termojądrowej. Z oczywistych powodów, żaden ze współpracowników Alchiana z Rand Corporation, którzy dysponowali taką wiedzą, nie chciał przekazać mu tajnych informacji. Alchian dysponował spekulacyjnymi informacjami o tym, że rozważano użycie kilku substancji – litu, berylu, toru i kilku innych.

Z dostępnych publicznie źródeł Alchian zdobył wiedzę o największych producentach tych metali w USA. Sprawdził, które z tych spółek są notowane na giełdzie a następnie zbadał co działo się w ostatnim okresie z ich kursami. Na początku stycznia 1954 napisał notatkę, w której podzielił się wynikami swoich rozważań ze współpracownikami z Rand Corporation. Kilka dni później, po interwencji amerykańskiego rządu notatkę wycofano ze sfery publicznej. Dwa miesiące później, Amerykanie na atolu Bikini zdetonowali nowy model bomby termonuklearnej wykorzystującej jako paliwo termojądrowe deuterek litu. Alchian trafnie wskazał lit jako materiał użyty w konstrukcji bomby.

Jak każda anegdota giełdowa historia Alchiana wydaje się trochę mniej spektakularna po dokładnym przyjrzeniu ale wspomniane wyżej podstawowe fakty nie są kwestionowane. Po prostu trudno wykluczyć, że Alchian miał trochę szczęścia związanego z faktem, że czołowym producentem litu była notowana na giełdzie spółka Lithium Corp. of America, której praktycznie cała działalność skoncentrowana była na wydobyciu i przetwórstwie tego metalu. Gdyby jego produkcją zajmowała się jakaś wielka przemysłowa spółka to istotne zapotrzebowanie amerykańskiego rządu na ten surowiec nie wpłynęłoby zapewne na perspektywy spółki a co za tym idzie na jej wycenę.

W 2013 roku Joseph Michael Newhard zdecydował się odtworzyć analizę Alchiana a wyniki zawarł w pracy o intrygującym tytule: Rynek akcyjny podpowiada: Jak dr. Alchian nauczył się budować bombę?

Newhard przybliżył historię amerykańskiego programu budowy bomby termojądrowej. Pierwsza bomba, zbudowana zgodnie z projektem Tellera-Ulama, wykorzystywała deuter i tryt jako paliwo termojądrowe. Zdetonowano ją 1952 roku. Następnie rozpoczęto pracę nad wykorzystaniem deuteru litu. Pierwsza eksplozja, z 1 marca 1954, okazała się dwukrotnie silniejsza od najwyższych szacunków a konstrukcja ładunku okazała się na tyle dobra, że oparto o nią produkcję termonuklearnych bomb lotniczych (Mark 21).

Autor zauważa, że opinia publiczna dysponowała jedynie spekulacyjnymi informacjami o konstrukcji bomby termonuklearnej. Także informacje o przeprowadzonych na wiosnę 1954 roku testach nie zawierały szczegółowych informacji o użytych ładunkach. Co prawda, prasa biznesowa, w tym Wall Street Journal pisały o rynku litu i operującym na nich spółkach w pozytywnym tonie, ale analizowane perspektywy rynku dotyczyły cywilnych zastosowań metalu.

Newhard odtworzył analizę Alchiana poprzez wyodrębnienie notowanych na giełdzie spółek, których działalność koncentrowała się na produkcji metali, o których w latach 50. spekulowano, że mogą zostać użyte w konstrukcji bomby termojądrowej (beryl, tal, tor i lit). Wykluczył wielkie spółki przemysłowe, dla których ten segment działalności stanowił marginalne znaczenie.

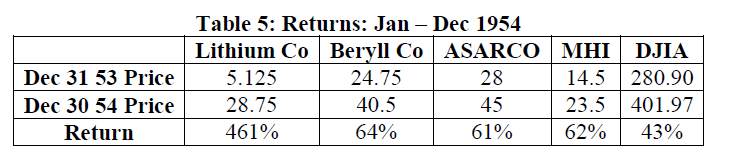

Okazało się, że z wybranych spółek Lithium Corp. of America miało zdecydowanie najlepszy początek 1954 (z więc okres, tuż przed próbnym wybuchem na Pacyfiku) i spektakularny marzec (28%) i cały 1954 rok (461%). Poniższa tabela zawiera stopy zwrotu ”głównego podejrzanego”, innych giełdowych spółek produkujących potencjalne paliwo termojądrowe i indeksu Dow Jones Industrial Average.

Cena Lithium Corp. of America wzrosła z około 5 USD na początku 1954 do około 9 USD na sesję przed detonacją „Krewetki” (tak nazwano bombę), do ponad 11 USD pod koniec marca i do niemal 29 USD na koniec roku.

Newhard argumentuje, że opinia publiczna i rynek dysponowały tylko szczątkowymi, spekulacyjnymi informacjami o roli litu w amerykańskim programie nuklearnym. Inwestorzy zdawali sobie sprawę, że lit może mieć zastosowanie przy budowie bomb nuklearnych ale nie posiadali szczegółowych informacji. Nie były także dostępne publicznie szczegóły dotyczące konstrukcji testowanych w 1954 roku ładunków. Być może jedyną wskazówką dla inwestorów, że „coś jest na rzeczy” były wyraźnie rosnące wyniki finansowe Lithium Corp., który podwoił zyski w pierwszej połowie 1954 roku.

Newhard uważa, że zachowanie akcji Lithium Corp. w 1954 pokazuje w jaki sposób rynek uwzględnia stopniowo rozprzestrzeniające się nie-publiczne informacje. To właśnie ta zdolność rynku podpiera hipotezę o jego efektywności.

6 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Rynek publiczny jako zagrożenie dla obronności państwa? 😉 Bo wywiad radziecki też nie w ciemię bity.

@ dorota

Myślę, że Sowieci mieli bardziej sprawdzone i bardziej tradycyjne sposoby wykradania „atomowych tajemnic”.

Choć w komentarzu na blogu Marginal Revolution, gdzie zobaczyłem wzmiankę o tym badaniu, jest cytat z artykułu o historii radzieckiego wywiadu, z którego wynika, że oficjalne dane o rynku srebra naprowadziły radziecki wywiad na amerykański program atomowy w latach 40. Sowieci zobaczyli, że bardzo duża ilość srebra trafia na potrzeby badań naukowych i próbowali dociec co to są za badania.

Żartowałam, ale jak widać przypadkiem blisko prawdy.

Chciałam zwrócić uwagę, że transparentność kluczowych dziedzin gospodarki wymuszona obecnością na rynku publicznym może dostarczać materiału do przemyśleń nie tylko błyskotliwym ekonomistom.

Oczywiście ten „koszt” rynku giełdowego jest z nawiązką rekompensowany przez efektywną alokację kapitału.

@trystero,

Ten zacytowany artykuł zawiera bardzo dużo błędów, jeśli chodzi o fizykę. Tor czy tal nie ulegają fuzji (fuzji ulegają jądra lżejsze od żelaza), „fissile fuel” to paliwo rozszepialne, a nie „fuzjowalne” (ulegające fuzji).

Cały ten wywód (jak to rynek taki świetny i tak wiele wiedział) wydaje mi się przekombinowany, bowiem już wtedy powszechnie wiedziano, że tylko najlżejsze jądra (czyli wodór i jego izotopy, stąd zresztą nazwa bomba wodorowa) mają wystarczająco duży przekrój czynny na reakcje fuzji i tylko one stanowią główne „paliwo” fuzji. Jakikolwiek inne jądro, które mogłoby działać powinno pod wpływem neutronów (których w czasie eksplozji nuklearnej jest bez liku), tworzyć tryt, który ma bardzo wysoki przekrój czynny na fuzję z deuterem. Jedynym jądrem, które to spełnia jest lit. Duża grupa ludzi musiała to już wtedy wiedzieć. A jeśli nawet nie wiedziało explicite, to lit jest zupełnie oczywistym wyborem, nawet patrząc na bilans protonów i neutronów. Więc dylemat był raczej taki: czy Amerykanie użyli litu czy nie, a nie czy litu, czy czegoś innego. A to jest już dużo prostsza hipoteza do przetestowania niż wybór pomiędzy wieloma alternatywami.

@ Poszi

Miałem pewne wątpliwości co do tego i dlatego użyłem określenia paliwo termojądrowe. Zastanawiam się czy przy okazji researchu do tego tekstu nie trafiłem na jakąś listę alertów NSA 🙂

Trudno mi powiedzieć co rynek czy nawet co Akademia wiedziała o bombie termojądrowej w latach 1953-1954. Myślę, że bardzo mało. Nawet jeśli jakieś magazyny czy gazety pisały o wykorzystaniu litu w budowie bomby to moim zdaniem nikt poza wąską grupą naukowców nie wiedział co konkretnie ten lit ma robić. Sama koncepcja bomby miała 5 lat a informacje rozprzestrzeniały się wtedy dużo wolniej niż teraz.

Opinia publiczna nie była nawet pewna czy w marcu 1954 roku testowano bombę atomową czy termojądrową. A o tym, że była to bomba z deuterkiem litu a nie płynnym deuterem nie wiedział pewnie początkowo nikt poza ludźmi zaangażowanymi w projekt.

Przy całym więc sceptycyźmie co do analizy Alchiana myślę, że zachowanie rynku w 1954 roku może odpowiadać implementowaniu nie-publicznych informacji o tym, że bomby termojądrowe z deuterkiem litu staną się standardową bronią z wszystkimi tego konsekwencjami dla rynku litu.

Ciekawy temat. Sugerując się takim podejściem, można by przyjrzeć się surowcom potrzebnym do fuzji jądrowej przeprowadzanej w tokamakach. Jeśli udałoby się przeprowadzić taką fuzję w reaktorze ITER, to firmy współpracujące z fizykami, mogłyby wyjść na tym równie dobrze jak kiedyś Lithium Corp. Zresztą ciekawe, jakie spółki zewnętrzne związane są z innym wielkim naukowym przedsięwzięciem – Wielkim Zderzaczem Hadronów w CERN. Jakby się tak wgłębić w temat, to można postawić na surowce potrzebne do dalszych badań i rozwoju. Kłopot w tym, że tu potrzebne są wiadomości specjalne i niestandardowa wiedza.