Finałowa sesja stycznia na rynkach amerykańskich mogła przestraszyć, wszak spadek Nasdaqa Composite był największy od grudnia 2022 roku, ale miesiąc był generalnie lepszy od początku i finalnie zostawił inwestorów z pytaniem – co zostało jeszcze do ugrania w kolejnych 11 miesiącach?

Zmiany procentowe indeksów w pierwszym miesiącu roku mogą nie imponować siłą. S&P500 zyskał 1,59 procent, Nasdaq Composite 1,02 procent, DJIA 1,22 procent, niemiecki DAX 0,91 procent przy zwyżce francuskiego CAC o 1,51 procent. Jednak część indeksów znalazła się na historycznych maksimach, inne dotknęły psychologicznych barier, a wszystkie z wymienionych przedłużyły mocną postawę z końcówki poprzedniego roku.

Najprostszym wyjaśnieniem jest oczywiście efekt stycznia, który musi pojawić się zawsze, gdy rynki rosną zgodnie z oczekiwaną anomalią kalendarzową. Kolejnym argumentem ma być pozycjonowanie się graczy pod poszerzenie hossy poza koszyk Cudownej Siódemki amerykańskich gigantów technologicznych, które miały stać za nastrojami rynków w listopadzie i grudniu, gdy indeksy kręciły roczne wyniki zaskakujące większość analityków.

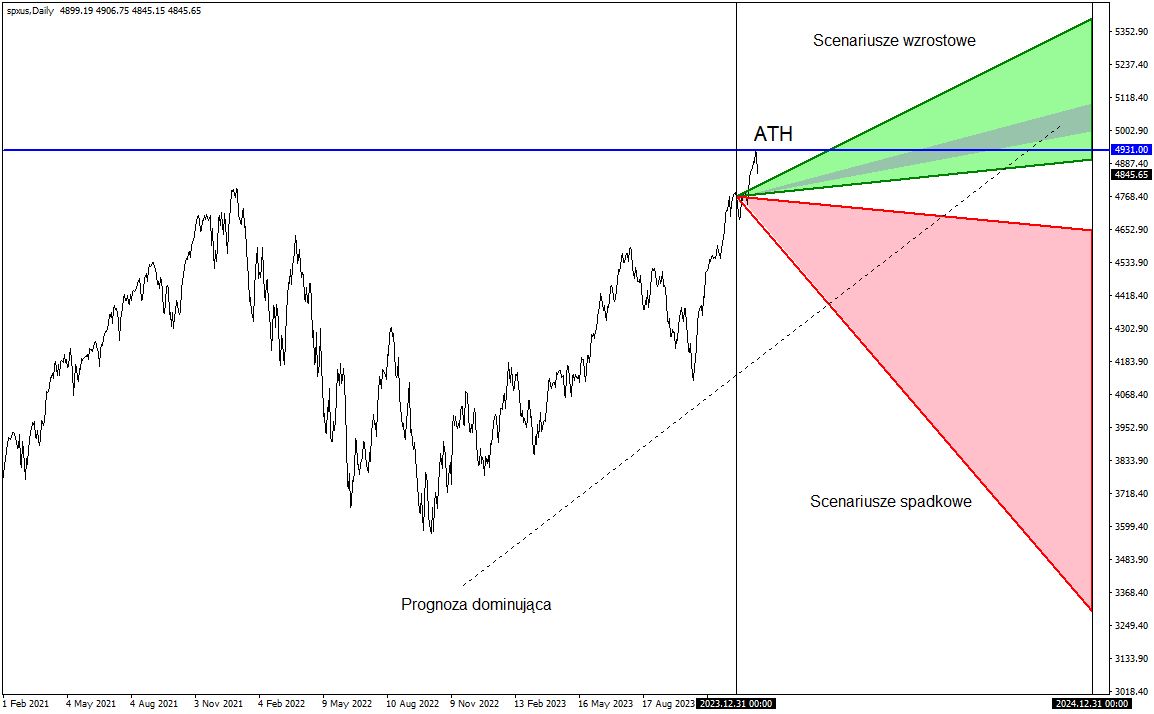

To, co w styczniu było ciekawe i co powinno mieć wpływ na rynki, to przedłużenie podejścia na północ, na poziomy bliskie części prognoz na cały roku. Jeśli spojrzeć na uśrednioną prognozę dla indeksu S&P500 na 2024 roku z 14 źródeł, to indeks powinien skończyć rok na poziomie 4830 punktów – a więc wzrostem o około 1,3 procent (zamknięcie 2023 roku w rejonie 4770 pkt.), gdy w bieżącym tygodniu indeks był już 3,4 procent na plusie.

Jeśli uśrednić prognozy pesymistyczne – a więc lokujące indeks w końcu grudnia 2024 roku poniżej zamknięcia z grudnia 2023 roku – to poziomem docelowym jest rejon 4160 pkt. Realizacja tego scenariusza oznaczałaby, iż do końca roku indeks S&P500 straci przeszło 15 procent, co chyba tylko nielicznym wydaje się dziś realne i realizowalne przy zmiennych, które dziś są znane i uwzględniane w prognozach. Uwzględnijmy jednak fakt, iż w jednej z prognoz S&P500 ma skończyć rok na 3300 pkt. – przeszło 30 procent od styczniowego ATH!

Czas na prognozy optymistyczne, które uśrednione lokują S&P500 w grudniu 2024 roku na poziomie 5100 pkt. W istocie 5100 pkt. – obok 5000 pkt. – jest prognozą dominującą w analizowanych źródłach. W tym ujęciu, do końca roku S&P500 ugrałby ledwie 3,4 procent ponad styczniowe maksimum, a przy trafieniu w prognozę 5000 pkt., do ugrania zostało ledwie 1,4 procent, co musimy przyznać jest zwyczajnie nudne i chyba mało prawdopodobne.

Oczywiście, ścieżek dojścia do tych 5100 pkt. czy 5000 pkt. może być wiele. Trudna pierwsza połowa roku i dobra druga, lub dobra pierwsza i słaba druga. Nie można też wykluczyć jakiejś szybkiej bessy z odbudowaniem się rynku do poziomów z prognoz. Naprawdę jednak warto pamiętać, iż uśrednione prognozy są już w cenach. Najlepiej zapłacą te, których rynek jeszcze w cenach nie ma i które będą zaskoczeniem, jak zeszłoroczny wzrost Nasdaqa Composite o przeszło 40 procent.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.