W piątek 20 października media biznesowe opublikowały informację, że S&P Global został pierwszą agencją ratingową z „wielkiej trójki”, która podniosła rating kredytowy Grecji do kategorii inwestycyjnej. W nomenklaturze S&P Global aktualny rating Grecji to BBB-/A-3.

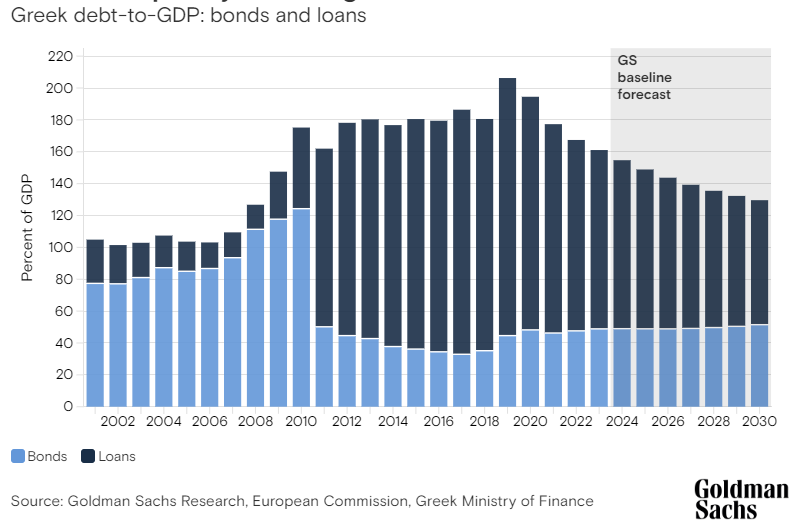

Daleki jestem od sugerowania, że w Grecji ma miejsce cud gospodarczy. Nie czuję się nawet komfortowo ze stwierdzeniem, że Grecja „oszukała przeznaczenie” i uciekła ze scenariusza serii kolejnych bankructw. Faktem jest, że poziom greckiego PKB ciągle jest niższy od poziomu z 2010 roku (nie wspominając o latach sprzed globalnego kryzysu finansowego). Bezrobocie ciągle jest dwucyfrowe. Dług państwowy to około 160% PKB. To poziom, który sprawia, że Grecja ma niewielki margines błędu. Jeden duży błąd w polityce gospodarczej, jeden duży szok zewnętrzny może sprawić, że Grecja znajdzie się na granicy bankructwa.

Odnoszę jednak wrażenie, że obecna sytuacja gospodarcza Grecji nie tylko drastycznie odbiega od czarnych scenariuszy kreślonych w okresie kilku lat po kryzysie zadłużenia z 2010 roku ale jest dużo lepsza od umiarkowanie optymistycznych scenariuszy z tego okresu. Wystarczy zaglądnąć do historii naszych blogowych wpisów.

Jeszcze w 2015 roku zwracałem uwagę na fakt, że skala greckiej depresji gospodarczej po kryzysie zadłużenia przekroczyła wszystkie załamania gospodarcze, które przytrafiły się rozwiniętym państwom po II wojnie światowej. Wieloletnia grecka recesja była nawet bardziej dotkliwa niż załamania gospodarcze, których doświadczyło część państw Europy Środkowej po upadku systemu centralnego sterowania gospodarką na przełomie lat 80’ i 90’ XX wieku.

Krótko mówiąc, w okresie kilku lat po kryzysie zadłużenia, trudno było sobie wyobrazić przyszłość, w której kombinacja wysokiego zadłużenia i narzuconej Grecji polityki zaciskania pasa, nie sprowadzą Grecji w spiralę kurczącej się gospodarki i rosnącego zadłużenia.

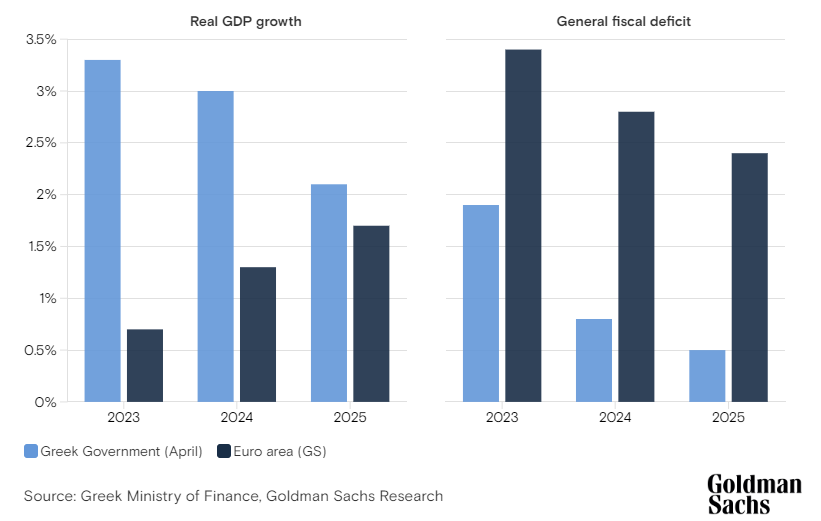

W 2023 roku Grecja ma rosnącą gospodarkę. Od przedpandemicznego dołka z 2016 roku grecka gospodarka wzrosła o ponad 23%. W latach 2023-2025 Grecja ma się rozwijać szybciej niż strefa euro. Jasne, to bardzo nisko zawieszona poprzeczka ale mówimy przecież o europejskiej „czerwonej latarni”.

Jak pokazuje inny wykres z opracowania Goldman Sachs z maja 2023 Grecja ma szansę opanowania problemu zadłużenia i sprowadzenia zadłużenia na wysokie ale nieekstremalne poziomy.

Nie jest moim celem przedstawianie Grecji jako gospodarczego sukcesu. Choć w ostatnich latach może to tak wyglądać na tle pozostałych państw strefy euro.

Historia Grecji przypomina o inwestycyjnej zasadzie, która z reguły wspominana jest w dojrzałej fazie bessy: najciemniej jest tuż przed świtem. Co to znaczy? Chodzi o to, że sentyment rynkowy, otoczenie informacyjne i wydźwięk napływających na rynek danych staje się najbardziej pesymistyczny tuż przed tym gdy w gospodarce zaczynają się pierwsze sygnały ożywienia. Można przerobić tę zasadę by pasowała do dojrzałej fazy hossy: najlepsza impreza jest tuż przed tym gdy na chatę wpada policja.

Rynki „są rządzone” przez narracje. Narracje wpływają na ruchy cen i kompletnie kontrolują otoczenie informacyjne rynku. Często zdarza się tak, że narracja staje się tak dominująca i tak przekonująca, że inwestorom trudno jest traktować przyszłość jak wachlarz potencjalnych scenariuszy. Dominująca narracja zmusza ich do dostrzegania tylko jednej wersji przyszłości. Myślę, że w przypadku Grecji przez kilka lat po kryzysie zadłużenia była to wersją ze spiralą recesji i kolejnych niewypłacalności.

W okresie ostatnich 10-20 lat dziennikarze, komentarzy czy analitycy niejeden raz przekonani byli, że niektóre państwa czy rynki są skazane na sukces a inne się skończyły. Silne narracje kreują też sentyment wokół poszczególnych spółek. Regularnie któraś z giełdowym firm wskazywana jest jako oczywisty i kompletny wygrany jakiegoś ważnego trendu technologicznego czy gospodarczego.

Doświadczeni inwestorzy, zdolni do wnikliwej autorefleksji, są w stanie uświadomić sobie momenty, w których hegemoniczna narracja zmusza ich do skoncentrowania się na jednym scenariuszu. Tak było moim zdaniem rok temu z perspektywami polskich blue chipów. Wielu inwestorów, w tym autor niniejszego tekstu, nie było w stanie wyobrazić sobie optymistycznego scenariusza dla WIG20.

Na rynku nie brakuje inwestorów ze skłonnością do kontrarianizmu. Te grupa uczestników rynku co do zasady kwestionuje dominujące narracje (osobną kwestią jest to jaki ostateczny rezultat to przynosi). Myślę jednak, że większość inwestorów, w mniejszym lub większym, stopniu ulega rynkowemu sentymentowi i podąża za popularnymi narracjami. Konsekwencją takiej postawy jest to, że stają się pełni wiary w przyszłość gdy otoczenie informacyjne jest optymistyczne i wystraszeni gdy otoczenie informacyjne jest pesymistyczne.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.