Niemal każdy inwestor słyszał o inwestycyjnej zasadzie kupowania spółek z „marginesem bezpieczeństwa”. Nie kto inny jak Warren Buffett propaguje takie podejście inwestycyjne.

Myślę, że można je zdefiniować jako zasadę kupowania na tyle atrakcyjnie wycenionych spółek, że nawet niespełnienie się części założeń tezy inwestycyjnej nie przekreśli ich jako udanych inwestycji.

Przeciwieństwem takiej postawy jest kupowanie spółek wycenionych na spełnienie się perfekcyjnego scenariusza. Bardzo często są to świetne spółki, działające w dynamicznie rozwijających się branżach. Z reguły w branżach, do których inwestorzy mają skrajnie entuzjastyczny sentyment. Ten sentyment sprawia, że spółki notowane są przy kosmicznie wysokich wskaźnikach. Na tyle wysokich, że do tego by spółki zapewniły w 5-20 letnim horyzoncie czasowym atrakcyjne stopy zwrotu niemal wszystko w samych spółkach i w ich otoczeniu musi się udać. A czasem nawet to nie wystarcza.

Oczywistym przykładem spółki wycenianej na spełnienie się perfekcyjnego scenariusza jest Nvidia. Jednak tego rodzaju sytuacje występują w niemal każdy motywie inwestycyjnym, który wszedł w fazę ekstremalnego entuzjazmu. Polscy inwestorzy bez problemu znajdą przykłady takich wycen na szczycie hossy gamingowej albo fotowoltaicznej.

Oczywistym punktem odniesienia dla spółek wycenianych na spełnienie się perfekcyjnego scenariusza jest szczyt bańki technologicznej z 2000 roku. Jeremy Schwartz i Joseph Attia z WisdomTree pokazali na przykładzie Cisco jak trudne w takim scenariuszu może być „dowiezienie” stóp zwrotu dla inwestorów.

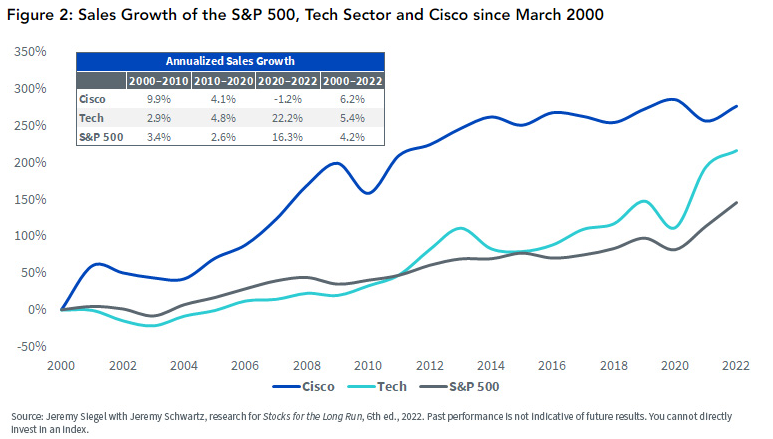

Całą przedstawianą przez nich historię można zamknąć w dwóch wykresach. Pierwszy wykres pokazuje wzrost sprzedaży Cisco, sektora technologicznego i spółek z S&P500 w latach 2000-2022. Wzrost sprzedaży jest tutaj wskaźnikiem rozwoju biznesu.

Jak widać Cisco „dowiozło” swoim akcjonariuszom rozwój biznesu. Rozwijało się dynamiczniej niż sektor technologiczny i szeroki rynek. Spełnione zostały dwa bardzo ważne założenia:

- zarząd spółki okazał się kompetentny i dobrze planował i realizował rozwój spółki

- sektor telekomunikacyjny, w którym działała spółka okazał się branżą z bardzo dużym potencjałem – pozwalającym spółce dynamicznie rosnąć

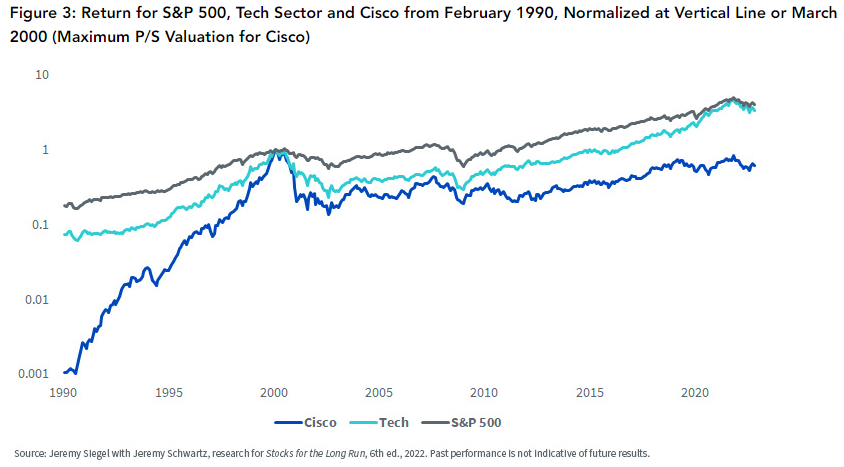

Drugi wykres pokazuje, że nie wystarczyło to by uczynić akcje Cisco z marca 2020 roku atrakcyjną inwestycją:

Dlaczego tak się stało? Dlatego, że Cisco w marcu 2020 wyceniane było przy wskaźniku cena/sprzedaż na poziomie 37. Co ciekawe, nie była to ekstremalna wartość dla sektora technologicznego w tym okresie. Przeciętny wskaźnik dla 20 największych spółek technologicznych (+ Amazon) z tego okresu to 35. Dwie spółki z tego grona miały trzycyfrowe wskaźniki cena/sprzedaż.

Nie powinno być więc zaskoczeniem, że z 21 topowych spółek technologicznych z marca 2020 roku tylko dwie zapewniły swoim akcjonariuszom stopy zwrotu wyższe niż S&P 500. Były to Microsoft i Amazon. Startowały z poziomu cena/sprzedaż 27 i 12. W następnych 22 latach wygenerowały przeciętny roczny wzrost biznesu na poziomie 9,6% i 28,6%. Ta sama wartość dla szerokiego rynku (S&P 500) wyniosła 3%.

Przykład Microsoft pokazuje, że można kupić akcje spółki wycenionej na spełnienie się perfekcyjnego scenariusza i uzyskać stopy zwrotu wyraźnie lepsze niż rynkowe. Nie ulega jednak wątpliwości, że Microsoft jest tutaj wyjątkiem. Właściwą lekcją jaką można wyciągnąć ze szczytu bańki technologicznej jest idea, że kupując akcje spółki wycenionej na spełnienie się perfekcyjnego scenariusza inwestor „utrudnia sobie życia”, przystępuje do gry z małymi szansami na wygraną.

Przykład spółek technologicznych z 2000 roku jest wyjątkowo wymowny bo w wielu przypadkach można mówić o spełnieniu się perfekcyjnego scenariusza: spółki były dobrze zarządzane, branża okazała się perspektywiczna, amerykańska gospodarka dynamicznie (jak na dużą rozwiniętą gospodarkę) się rozwijała, segment rynku cały czas wzbudza entuzjazm inwestorów (o czymś świadczy premia w wycenie) a szeroki rynek powrócił do długoterminowego trendu wzrostowego (S&P regularnie poprawia historyczne szczyty). Mimo to w wielu przypadkach nie wystarczyło to by spółki wygenerowały atrakcyjne stopy zwrotu.

Latem 2023 roku tego rodzaju rozważania niemal zawsze „zahaczają” o wycenę Nvidii. Jednak to samo zjawisko (wycena na spełnienie się perfekcyjnego scenariusza) występuje w przypadku wielu dynamicznie rosnących spółek, wzbudzających entuzjazm inwestorów i wiarę, że historyczny wzrost powtórzy się w następnej dekadzie.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.