Jest jedna firma na Wall Street, która działa na innej zasadzie niż pozostałe. Wszystko co zarobi jest oddawane klientom w postaci niższych opłat za zarządzanie ich pieniędzmi. A decyzję, by oddać zysk inwestorom, zamiast zatrzymać we własnej kieszeni, podjął jej założyciel John „Jack” Bogle.

Na imprezie zorganizowanej przez miliardera z Wall Street na Shelter Island słynny pisarz Kurt Vonnegut powiedział innemu znanemu autorowi książek, twórcy „Paragrafu 22” Josephowi Hellerowi, że organizator imprezy na której się znajdują, menadżer funduszu hedge, w jeden dzień zarobi więcej, niż on przez całe życie na swojej bestsellerowej książce. Na to Heller odpowiedział. „Tak, ale ja mam coś, czego on nigdy nie będzie miał. Wystarczająco dużo”.

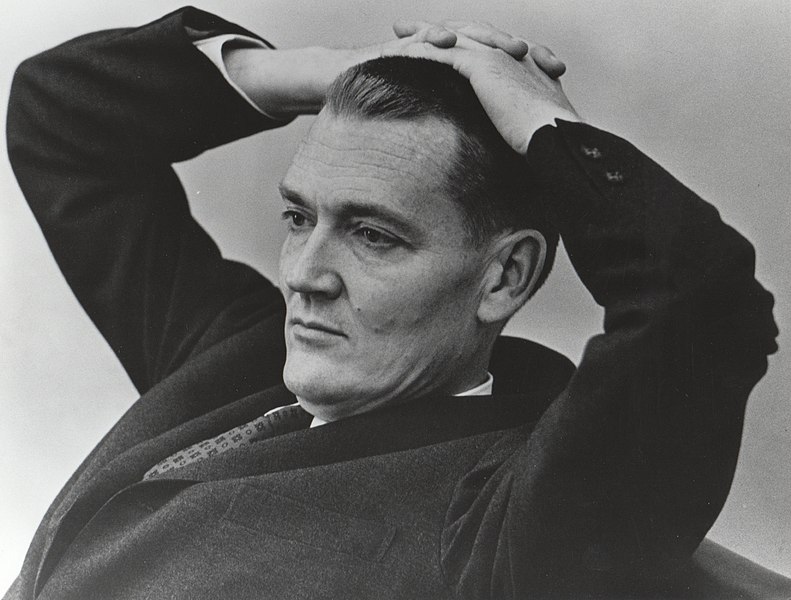

Tę anegdotę John Bogle, zmarły w 2019 r. w wieku 89 lat twórca firmy zarządzającej funduszami Vanguard wielokrotnie cytował w czasie wystąpień. Robił to dlatego, że podobnie jak Joseph Heller uważał, że to co ma mu wystarcza. I dlatego, zdecydował, że zorganizuje swoją firmę Vanguard w taki sposób, że zyski z jej funkcjonowania będą oddawane inwestorom w postaci niższych opłat.

Zakładając Vanguarda Bogle nie został głównym właścicielem spółki, ale przekazał własność firmy funduszom Vanguarda. To oznacza, że każdy kto inwestuje w fundusze firmy założonej przez Johna Bogle staje się współwłaścicielem Vanguarda.

Dlaczego to jest istotne? Nie tylko dlatego, że w ten sposób inwestujący w fundusze Vanguarda oszczędzają pieniądze na opłatach i mogą osiągnąć wyższą stopę zwrotu ze swoich pieniędzy. Także dlatego, że w Vanguardzie interesy zarządzających funduszami i inwestujących są tożsame. Chodzi o to, że w tradycyjnej firmie zarządzającej funduszami im więcej zarobią właściciele firmy zarządzającej, tym mniej pieniędzy dostaną inwestujący w fundusze. Bo zysk firmy jest częścią opłat za zarządzanie. W Vanguardzie takiej sprzeczności interesów nie ma.

W 1975 r. średnie opłaty w funduszach Vanguarda wynosiły 0,89 proc. W miarę zwiększania się aktywów korzyści ze skali działalności zostały przekazane inwestorom w postaci opłat za zarządzanie, które w 2022 r. wynosiły średnio 0,09 proc. I tak na przykład w 2019 r. Vanguard ogłosił, że do 2025 r. planuje obniżyć opłaty w swoich funduszach o miliard dolarów. I do lutego 2022 r. już te opłaty obniżył o 450 mln USD.

Gdyby tworząc Vanguarda Bogle zorganizował go tak jak praktycznie każdą inną firmę na Wall Street byłby multimiliarderem. A tak dorobił się ledwo 80 mln USD, co dla zwykłego człowieka jest ogromną sumą, ale blednie przy majątkach jakich dorabiają się właściciele firm zarządzających takimi aktywami jak Vanguard – w 2022 r. było to 8 bilionów dolarów.

Dla porównania Black Rock Inc, który działa jako tradycyjna firma i zarządza porównywalnymi aktywami do Vanguarda miał w 2021 r. 5,9 mld USD zysku netto. Są zarządzający aktywami, którzy rocznie zarabiają więcej niż John Bogle zgromadził przez całe, trwające 89 lat, życie. W wywiadzie jaki Bogle udzielił dziennikowi „The New York Times” powiedział on, że jedyne co żałuje to to, że nie ma więcej pieniędzy które mógłby rozdać.

W czasie gdy kierował Vanguardem regularnie oddawał połowę pensji na cele charytatywne. Jego fundacja Armstrong Foundation ma 10 mln USD aktywów i nie ma żadnego płatnego pracownika. Przekazuje ona pieniądze m.in. szkołom, od których John Bogle dostał kiedyś stypendium, szpitalowi w którym przeprowadzono jego operację przeszczepu serca. Pytany o swoje podejście do filantropii, tak odpowiadał:”Jeżeli gdzieś mieszkasz, to masz zobowiązania wobec społeczności”. W innym wywiadzie dodawał:”Najlepiej oddawać tak dużo, że aż będzie bolało, tak dużo ile możesz, ponieważ nikt z nas nie da rady przejść przez życie samemu”.

I to wszystko w branży, której motto jeszcze w latach 80. brzmiało „chciwość jest dobra”, a o specjalistach od zarabiania pieniędzy na Wall Street żartowano, iż „sprzedaliby własne matki i jeszcze policzyliby za transport”. Nic dziwnego, że niektórzy twierdzą iż John Bogle nie tyle był biznesmenem, co był funkcjonariuszem publicznym, który realizował misję. A o Vanguardzie mówiono, że to największa instytucja non-profit w Ameryce. Szacuje się, że w wyniku jego działań inwestorzy oszczędzają od 100 mld USD do 200 mld USD rocznie.

Legendarny inwestor i jeden z najbogatszych ludzi świata Warren Buffet tak oceniał Johna Bogle, jeszcze za jego życia, w liście do akcjonariuszy Berkshire Hathaway z 2016 r.:”Jeżeli kiedykolwiek zdecydujemy się postawić pomnik osobie, która zrobiła najwięcej dla amerykańskich inwestorów, to powinien to być pomnik Jacka Bogle. Przez dekady namawiał do inwestowania w bardzo tanich funduszach indeksowych. W czasie swojej krucjaty zgromadził ułamek majątku jaki za podobną pracę biorą zarządzający, którzy obiecują inwestorom wysokie zyski, podczas gdy inwestorzy dostają mniej niż zero wartości dodanej. W początkowych latach Jack był wyśmiewany przez ludzi z branży. Dzisiaj jednak ma satysfakcje wiedząc, że pomógł milionom inwestorów zarobić więcej na swoich oszczędnościach. Dla nich i dla mnie on jest bohaterem.”

Pod koniec życia Bogle zwracał jednak uwagę na negatywne aspekty rosnącej popularności funduszy indeksowych (oprócz Vanguarda dużymi graczami na tym rynku są Black Rock i StateStreet) . W artykule, który w 2018 r. opublikował na łamach „The Wall Street Journal zwracał uwagę na to, że jeszcze w 2002 r. należało do nich 4,5 proc. amerykańskich akcji (Według kapitalizacji), w 2018 r. było to już 17 proc. Coraz mniej jest konkurencji na tym rynku dlatego, że dominujące firmy mają taką przewagę, że nowym graczom jest trudno z nimi rywalizować, bo nie mają ich korzyści ze skali działalności.

Bogle martwił się także tym, że jeżeli obecne trendy się utrzymają, to jest tylko kwestią czasu kiedy fundusz indeksowe stanął się właścicielem połowy amerykańskich firm notowanych na giełdach, a do trzech największych podmiotów w branży – Vanguard, Black Rock i StateStreet – należałoby wówczas ponad 30 proc. amerykańskich firm. Jego zdaniem taka koncentracja nie służyłaby interesowi Ameryki.

Zdjęcie: By Medjedxv – Own work, CC BY-SA 4.0, https://commons.wikimedia.org/w/index.php?curid=118394762

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.