Stwierdzenie, że wyniki inwestycyjne (zwłaszcza w krótkim terminie) są zawodnym wskaźnikiem jakości inwestora, zarządzającego funduszem czy strategii inwestycyjnej wzbudza wiele kontrowersji wśród indywidualnych inwestorów.

Sceptycy argumentują, że skoro celem aktywnego inwestowania jest wygrywanie z rynkiem to co innego może być lepszą miarą inwestycyjnej jakości jeśli nie osiągane zyski lub stopy zwrotu wyższe niż rynkowe. Takie podejście przyjmuje ekstremalne formy w postaci stwierdzeń: jesteś tak dobrym/złym inwestorem jak Twoja ostatnia transakcja.

Moim zdaniem nie ma lepszego sposobu na pokazanie jak zwodnicze mogą byś wyniki inwestycyjne jako miara inwestycyjnej jakości niż użycie przykładów wehikułów inwestycyjnych lub strategii, które zanotowały w średnim lub długim horyzoncie czasowym wynikowy roller coaster.

W tym miejscu część czytelników pomyślała zapewne, że znów będę pisał o Cathie Wood i funduszu ARK Innovation. Nie byłby to zły pomysł. Fundusz jest od początku 2023 roku na 35% plusie (w pewnym momencie w ubiegłym tygodniu był na 45% plusie). Jak więc należy oceniać fundusz i jego zarządzającego? W kontekście stóp zwrotu z 2023 roku czy w kontekście stóp zwrotu z lat 2021-2022?

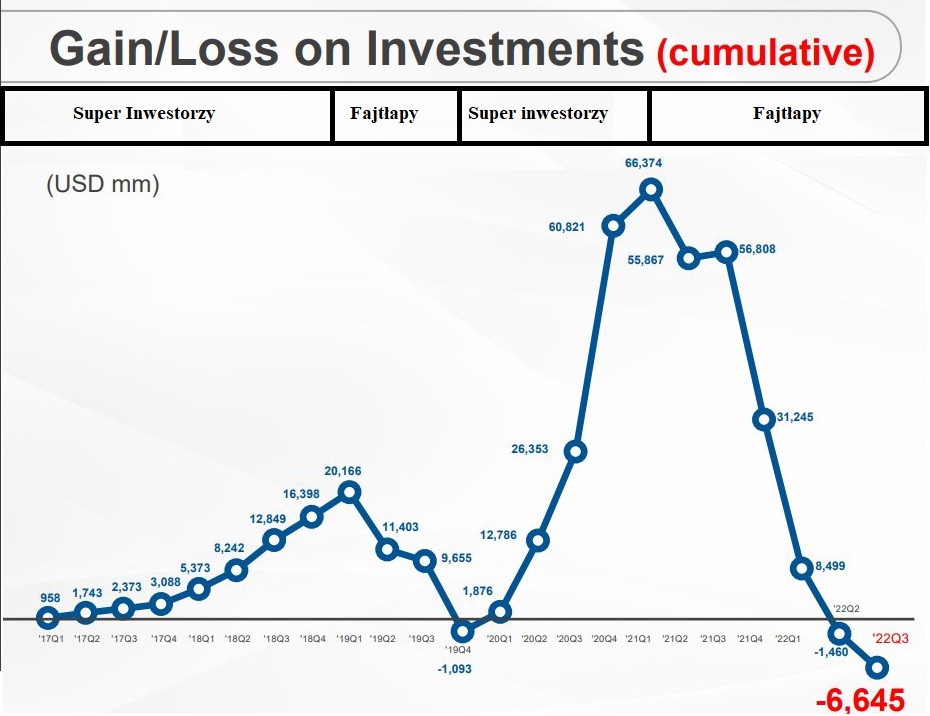

Wczoraj kwartalne rezultaty pokazał japoński Softbank. W prezentacji znalazło się miejsce na omówienie wyników dwóch funduszy Vision Fund. Slajd 32 prezentacji pokazywał skumulowane dolarowe zyski/straty z zarządzanych przez Softbank funduszy. Pozwoliłem sobie oznaczyć wykres zgodnie z podejście „zyski i straty pokazują jakim się jest inwestorem”:

Część czytelników może zauważyć, że skupiłem się na zbyt krótkich horyzontach czasowych. Jeśli jednak spojrzymy całościowo na wyniki funduszy Vision Fund to dojdziemy do wniosku, że nie są atrakcyjne i wskazują na to, że odpowiedzialna za te wyniki strategia zawodzi. Proszę więc zauważyć, że z łatwością możemy sobie wyobrazić scenariusz, w którym jesteśmy w dołku spółek wzrostowych i do końca dekady obserwować będziemy w tym segmencie trend wzrostowy (na przykład dzięki upowszechnieniu się rozwiązań opartych o AI). Możemy się spodziewać, że w takim scenariuszu wyniki funduszy Vision Funds będą wyglądać bardzo atrakcyjnie w 2030 roku. Nasza „całościowo ocena” z 2023 okaże się więc w 2030 oparta na zbyt krótkim horyzoncie czasowym.

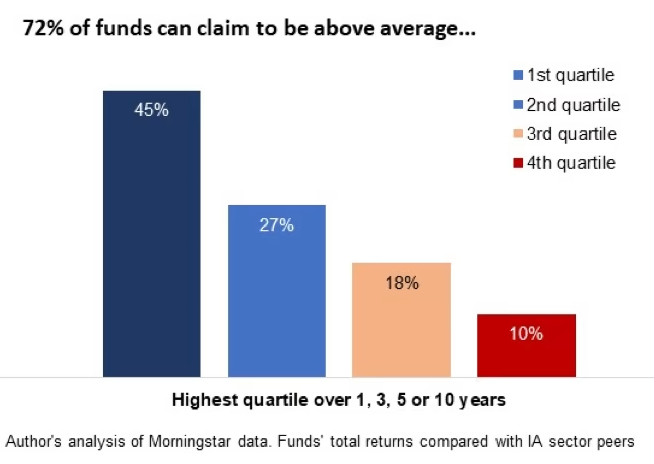

Interesujące informacje zaprezentował Ed Moisson w artykule o wynikach funduszy inwestycyjnych. Moisson argumentuje w Financial Times, że ponad 70% funduszy inwestycyjnych może „z ręką na sercu” przekonywać, że jest lepsza od medianowego funduszu. Poprzednie zdanie nie jest wynikiem statystycznej ignorancji. Kluczem do poprawności powyższego stwierdzenia jest pozwolenie na wybranie korzystnego horyzontu czasowego.

Jeśli pozwolimy zarządzającym (a to właśnie robią w materiałach marketingowych) na wybranie dowolnego horyzontu czasowego z czterech dostępnych (1 rok, 3 lata, 5 lat, 10 lat) to 45% z nich będzie mogło argumentować, że jest w górnej ćwiartce wyników a 72% będzie mogło argumentować, że jest w górnej połowie wyników.

Oczywiście sytuacja wyglądać będzie bardzo podobnie w kwestii wyników z dolnej połówki i najgorszej ćwiartki ale przecież nikt w segmencie inwestycyjnym „ nie chwali się” takimi rzeczami.

Dokładnie tak samo jest z każdą klasą inwestorów czy doradców. Większość z nich znajdzie horyzont czasowy, w którym ich wyniki wyglądają dobrze. Naturalnie inwestorzy lub zarządzający, którzy mieli ostatni dobry rok będą argumentować, że to jest najważniejsze i nie ma sensu analizować całej dekady bo to nie ma znaczenia, bo to już historia. Inwestorzy lub zarządzający, którzy mieli słaby ostatni rok będą zapewne kierować uwagę na dłuższy horyzont czasowy i argumentować, że ich jakość inwestycyjną widać w dłuższym terminie.

Takie przekrzykiwanie się na wyniki ma miejsce bo to one przyciągają uwagę innych inwestorów i potencjalnych klientów. Nie ma znaczenie ile jeszcze przeczytamy w mediach historii o inwestorach, którzy na zmiennych spółkach, kryptowalutach czy opcjach najpierw wielokrotnie pomnożyli swój kapitał a potem zjechali z nim w okolice punktu początkowego czy zera. Za każdym razem gdy czytać będziemy opinie inwestora, który ma za sobą świetny okres będziemy skłonni zakładać, że to cenna opinia bo pochodzi od kogoś z inwestycyjnymi umiejętnościami

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Kazda opinia jest cenna – nawet opinia gracza, ktory jest kiepski. Jesli bowiem ten ktos posiada zdolnosc autorefleksji, to z jego opowiesci mozna wyciagnac bezcenne wnioski i uniknac podobnych pulapek – a nawet zbudowac model postepowania, ktory zapewnia przewage i skutecznosc. Jak to mowia – najlepiej (najtaniej) uczyc sie na cudzych bledach.