Tylko krótkie przypomnienie na wstępie: to kolejna część w mini cyklu, który ma za zadanie pokazać pewne korzyści bessy i pomóc poradzić sobie z nią w sensie mentalnym.

3. Pieniądze zarabia się na hossie, ale fortuny buduje się w bessie

W poprzednim odcinku wskazywałem, że bessa to absolutnie unikalny okres tanich zakupów akcji, wstęp do wyższych zysków niż podczas hossy, czas promocji inwestycyjnych. Jednakże te okazje można wydźwignąć na jeszcze wyższy poziom, co również można statystycznie potwierdzić.

Mam na myśli to, co w angielskim slangu giełdowym nazywa się:

10 BAGGER STOCKS

(także jako Ten Bagger, tenbagger lub 10xBagger Stocks)

Cóż to jest? Proste – to spółki, które w ciągu swojego giełdowego życia potrafią 10-krotnie urosnąć w cenie. Minimum 10-krotnie, bo są też i takie, które rosną sporo więcej niż x10. Marzenie każdego inwestora, pod warunkiem oczywiście, że jeśli uda się w taką trafić, to trzeba dowieźć zysk do samego końca. A nie jest to wcale proste z powodu sporych obsunięć.

Ta idea zrodziła się dzięki legendarnemu traderowi- Peterowi Lynchowi. W latach 1977-1990 wyszukując tego typu perełki potrafił zapewnić średnioroczny wzrost o 29% zarządzanemu funduszowi Fidelity Magellan, co opisał w książce „One up on Wall Street”. Sama nazwa wzięła się od słowa ‘bag’, żargonowej nazwy ‚bazy’ w baseballu, którego fanem jest Lynch. 10 bags to jakby zdobycie 10 baz, czyli niezwykle udana zagrywka.

Na giełdzie to zwykle spółki małe, niezbyt znane, o słabej płynności. Przychodzi jednak chwila, że stają się rozszarpywane ze względu na jakiś nowy produkt, zagospodarowaną niszę czy technologię, które staje się modne. A może czasem też ktoś im pomaga nieco takie wzrosty osiągać, np. spółki memowe sprzed roku stały się tenbaggerami dzięki temu, że detaliści postawili się funduszom i zagrali na nosie ich krótkim pozycjom.

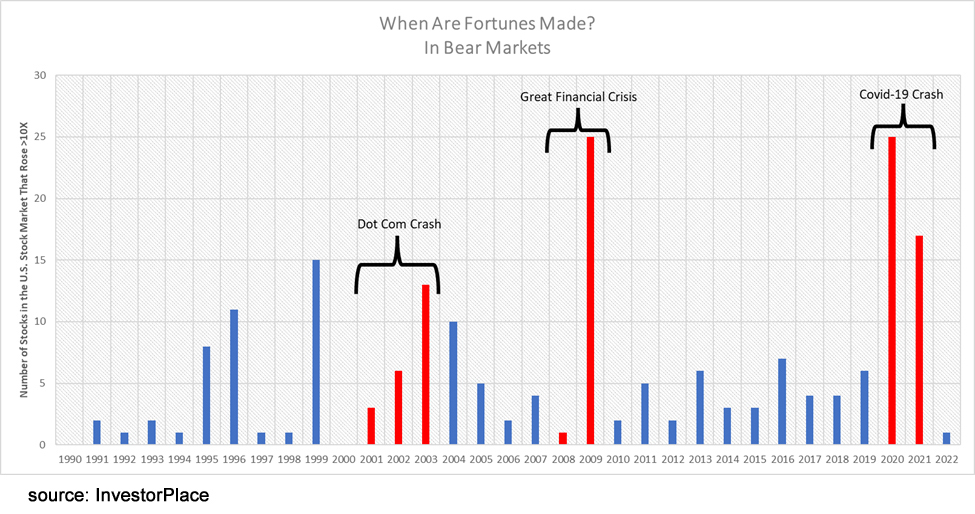

Serwis investorplace.com poszedł dalej i odfiltrował spółki, które tenbaggerami stały się zaledwie w rok. Poniższe ich zestawienie graficzne pokazuje rozkład tego rodzaju ‘rakiet’ w poszczególnych latach w USA:

Czerwone słupki to te lata, gdy 10x Baggers pojawiały się podczas bessy właśnie. Wniosek jest dość oczywisty: wprawdzie i podczas rynku byka takie multi okazje się pojawiają, ale największą ich ilość w danym roku da się złowić gdy giełdy wpadają w bessy i z nich wychodzą. Mamy więc świetny okres do polowań na naprawdę grubego zwierza!

Dlaczego akurat w bessie? Nie odnalazłem żadnych badań naukowych, które pomogłyby tę tajemnicę wyjaśnić. Mogę tylko próbować się domyślać:

Ceny większości akcji stają się wówczas mocno zaniżone i atrakcyjne, a wychodzenie z bessy nadaje tym diamentom dynamikę dużo większą niż reszcie uznanych spółek. A przy tym w mocno niepewnych czasach strachu i ucieczki od ryzyka nowinki rozchodzą się donośniej i nie muszą się przebijać przez tysiące innych dobrych newsów, gdyż takich w bessie nie ma. To zwabia dużo większe szeregi chętnych i wygłodniałych zysków inwestorów.

Sporo serwisów w internecie próbuje zidentyfikować takie okazje na żywo we wczesnym stadium, jak ta np.:

https://10baggerclub.com/

Z kolei Thomas Bulkowski, znany trader i autor wielu naprawdę świetnych książek, podjął się statystycznego znajdowania cech wspólnych tenbaggerów na swojej stronie -> https://thepatternsite.com/10Baggers.html

Ciekawe jest to, że nie znalazł on zbyt wielu powtarzających się cech dominujących, poza jedną: 91% z nich nigdy nie wypłacało dywidendy w drodze na szczyt!

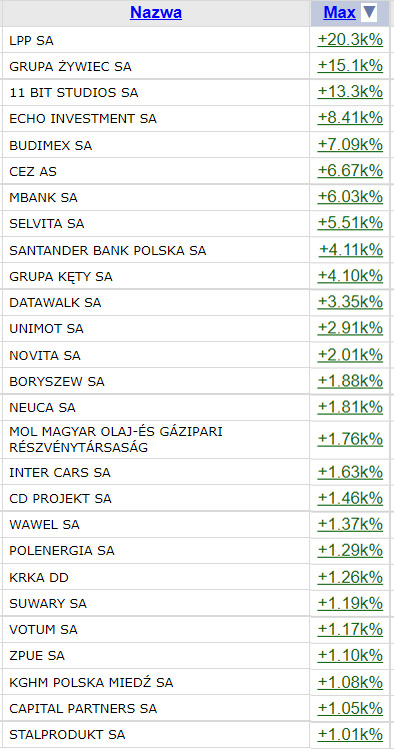

Takimi tenbaggerami były choćby chyba wszystkie gwiazdy dzisiejszej giełdy w USA znane jako FAANG+, ale rosły do tego miana przez wiele, czasem trudnych lat. A i my mamy na GPW takie. Poniżej zrobiłem ich zestawienie przy pomocy serwisu stooq.pl:

Jest 27 tych, które urosły min 1000%, ale to chyba nie wszystkie. Nie ma tu bowiem spółek historycznych, które już wypadły z obrotu, a mogłyby być w międzyczasie owymi złotymi strzałami. Do tego trzeba dodać kilkanaście, które urosły ponad 900%, ale nie starcza miejsca. Wbrew pozorom wcale na New Connect nie ma ich więcej.

A kiedy weźmiemy pod lupę historię notowań lidera, czyli LPP (ponad 20 000% wzrostu od początku), to znajdziemy pewien wzór wspomniany wcześniej. Otóż spółka ta stała się tenbaggerem już podczas jednej fali wzrostowej, to jest od marca 2009, a więc dosłownie chwilę przed końcem krachu związanego z nieruchomościami w USA! I zdrożała 10-krotnie do marca 2014.

Udanych łowów w bessie życzę!

CDN

—kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.