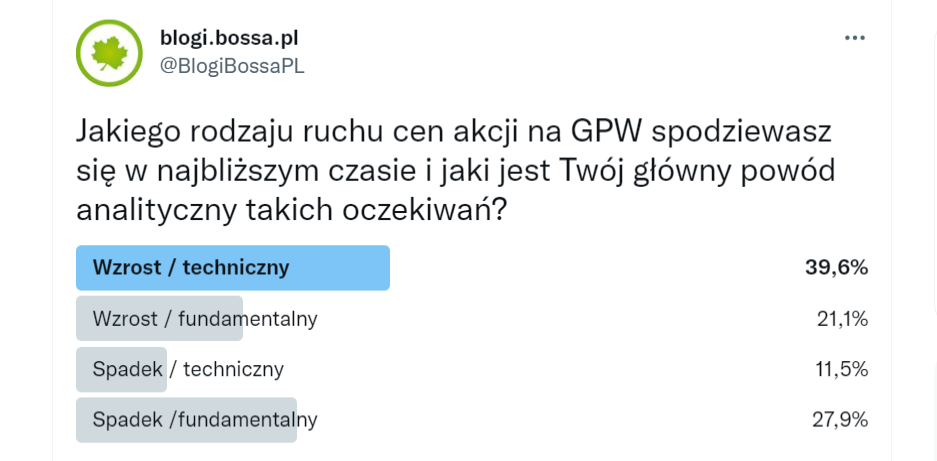

Sonda na naszym blogowym twiterze z ostatniego weekendu, z pytaniem o koniunkturę, pokazała jednocześnie kilka zjawisk w jednym. Polecam je uwadze w poniższym wpisie.

Pytanie i rozkład odpowiedzi z sondy na wstępie:

I kilka moich obserwacji z niej wynikających:

Łącznie 60,6% głosujących optowało za wzrostami indeksów na GPW w najbliższym czasie. Niestety same oczekiwania nie ruszają rynków, pokazują jednak zupełnie inne mechanizmy, o których za chwilę.

Te oczekiwania wynikają z dwóch rodzajów giełdowych analiz. Zapewne AT i AF nie wyczerpują wszystkich możliwości analityczno-prognostycznych inwestorów, ale wszystkie można podpiąć ostatecznie pod AT lub AF, nawet jeśli wynikają z intuicji. Intuicja zawsze jest czymś wcześniej karmiona: wykresem albo informacjami o wynikach spółek i otoczeniu makro.

Dokładnie 51,1 % odpytywanych przyznaje się do decyzji pochodzących z Analizy technicznej. Dzielimy się więc na 2 plemiona niemal po połowie. Przy czym te plemiona nie są wrogie jak w polityce, przynajmniej tak to sam widzę. Wielu inwestujących przyznaje się zresztą do łączenia obu podejść. Któraś z grup głosujących pomyliła się co do kierunku, ale jak widać zarówno mylić się jak i poprawnie prognozować można przy pomocy obu metod.

Nie dziwi mnie wcale rozdźwięk między zwolennikami AT co do kierunku. Zależnie od używanych narzędzi w każdym niemal momencie można uznać rynek za zbyt wykupiony lub odwrotnie – za zbyt wyprzedany. Za to zdziwienie ogarnęło mnie lekko na widok rozdźwięku w ocenie fundamentalnej. Jednak tłumaczę to tak, że chociaż wszyscy mogą uznać ceny akcje za tanie co do wartości, to część może uznać, że istnieją warunki w otoczeniu, które docisną ceny niżej.

Można więc w 100% trafnie wycenić rynek i jednocześnie w 100% pomylić się do co kierunku jego kolejnego ruchu. Sztuką inwestowania jest nauczenie się z tym „brakiem racji” żyć bez wpadania w emocjonalne doły. A to jest umiejętność, której nie uczą w szkole ani w domu.

Ciekawe byłoby sprawdzenie ilu z głosujących tak naprawdę swoją prognozę nie wywodzi wcale z AT lub AF, lecz z … własnej pozycji na rynku. Jest to tzw. błąd potwierdzenia – dla uzasadnienia swoich decyzji często szukamy dość wybiórczo tylko argumentów je potwierdzających, ignorując wagę przeciwnych. To dlatego technik chcący kupować może niespostrzeżenie dla siebie szukać tylko tych narzędzi, formacji czy wskaźników, które potwierdzą jego zamysł.

Gdyby istniała taka potrzeba, gotowy byłbym napisać 4 sążniste i równie przekonujące uzasadnienia do każdej z odpowiedzi w sondzie! Moją przewagą jest to, ze do żadnej bym się nie przywiązał. Z prostego powodu: nie wolno mi z uwagi na konieczność tylko i wyłącznie realizacji własnych strategii inwestycyjnych, które są oparte na zdefiniowanych regułach, wśród których nie ma takiej, która wymaga ode mnie stawiania na którykolwiek kierunek.

Mogę mieć swoje zdanie, ważne by nie przyćmiło realizacji moich strategii. Wszyscy na giełdzie jesteśmy więc Jeckylami i Hydami, a każda analiza decyzyjna jest obciążona nastawieniem analityka. Nie istnieją więc analizy w pełni obiektywne i przy tym trafne. Nawet sztuczna inteligencja takich nie napisze, jej wyrok będzie tylko pochodną optymalnych prawdopodobieństw.

A co z tym ruchem naszej GPW?

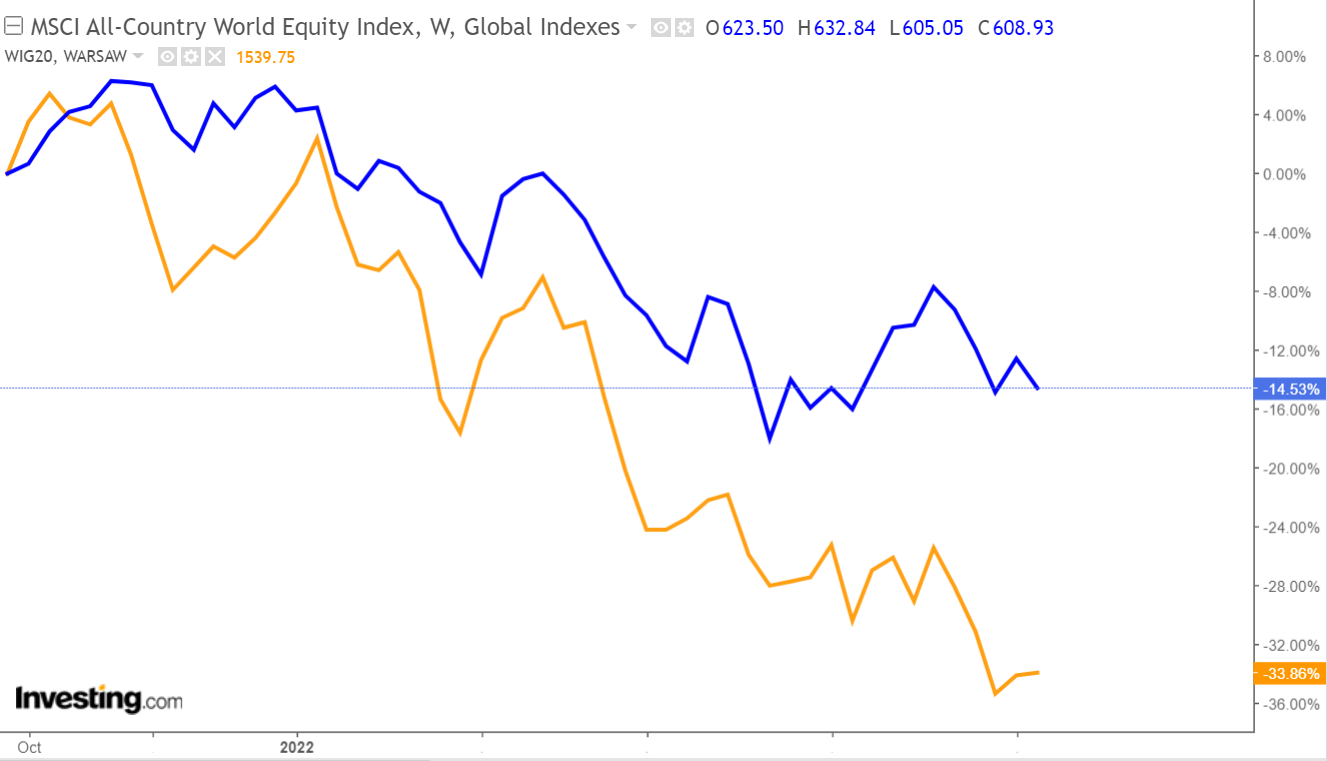

Jeśli spojrzeć na roczny wykres WIG20 na tle indeksu MSCI obejmujące wszystkie giełdy, to różnica wypada fatalnie na naszą niekorzyść:

Choć wszyscy razem uczestniczymy w ucieczce od ryzyka i te zmiany układają się w miarę korelacyjnie, tylko u nas są głębsze w dół.

Z tego wynika prosty wniosek, że relatywnie musimy być najtańszym rynkiem po tym roku spadków, a do tego nasze spółki generują solidne zyski. Dlaczego więc Polskę się sprzedaje, a nie kupuje? Bo to podaż spycha nas przede wszystkim w dół, a nie brak popytu.

Fundusze inwestycyjne od miesięcy się wyprzedają z powodu wycofywania się klientów, a ETFy i aktywni inwestorzy bezpośredni nie nadrabiają tej luki. Podaż siłą rzeczy dociska również zagranica. Dlaczego nie docenia naszej „taniości”?

Bo poza ogólnoświatową ucieczką od ryzyka my oferujemy jeszcze bliskość frontu wojennego, konflikty z Unią, nieprzejrzyste finanse i rozregulowany system sądowy oraz brak wystarczającej innowacyjności wśród spółek tworzących najważniejszy indeks. Bez tych pieniędzy skazani jesteśmy na bardzo rachityczne powtarzanie ruchów światowych giełd. Czekając na lepsze czasy siłą rzeczy i z pełną racjonalności uciekamy w aktywa zagraniczne. Taniość często naprawdę oznacza tandetę. Kto może tę tandetę zamienić na złoto? Sam kapitał zagraniczny nie da rady…

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.