Przyznam szczerze, że niewiele uwagi poświęcałem do tej pory zjawisku nocnego pchania rynków w górę (overnight drift). Przede wszystkim dlatego, że nie sądziłem, że zjawisko rodzi dla mnie czy innych indywidualnych inwestorów istotne konsekwencje.

Gdy się nad tym zastanowię to myślę, że nie była to zdrowa reakcja. Wyglądało to tak, że regularnie pojawiały się badania, które pokazywały, że całość skumulowanych wzrostów amerykańskiego rynku akcyjnego (ale także większości innych rynków) od lat 90’ „wypracowana” została w nocy (od zamknięcia do otwarcia sesji) a ja i większość inwestorów reagowała na to wzruszeniem ramion i pytaniem: co z tego?

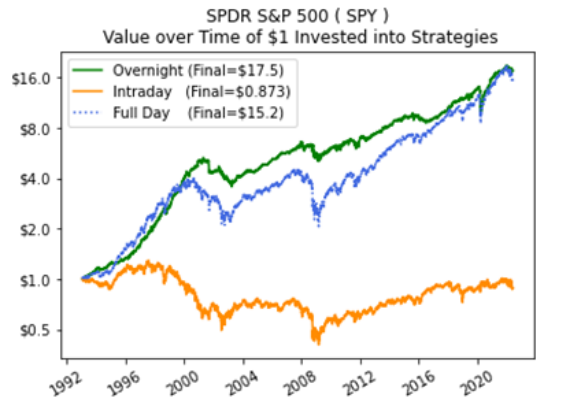

Myślę, że Victor Haghani, Vladimir V. Ragulin oraz Richard Dewey, autorzy noty badawczej Night Moves: Is the Overnight Drift the Grandmother of All Market Anomalies? mają rację nazywając overnight drift najważniejszą rynkową anomalią w ostatnich dekadach. Tak ta anomalia wygląda w swojej najprostszej formie, na przykładzie funduszu indeksowego S&P 500:

Wokół nocnego pchania rynków w górę pojawiło się kilka teorii, które można nazwać spiskowymi. Jeden z najbardziej pracowitych badaczy zjawiska Bruce Knuteson, który pracował jako quant w funduszu DE Shaw propaguje ideę, że overnight drift wynika z gigantycznej manipulacji (ciągnięcia w górę) rynków akcyjnych przez największe fundusze hedge. Overnight drift jest też regularnie podawany jako dowód na to, że rynki akcyjne a przede wszystkim wzrosty na tych rynkach z ostatnich dekad, nie są zdrowe, normalne, naturalne.

Haghani, Ragulin i Dewey konwencjonalnie próbują rozgryźć zjawisko nocnego pchania rynków w górę. Zaproponowali sensowną i interesującą hipotezę, która wydaje się wyjaśniać część efektu overnight drift.

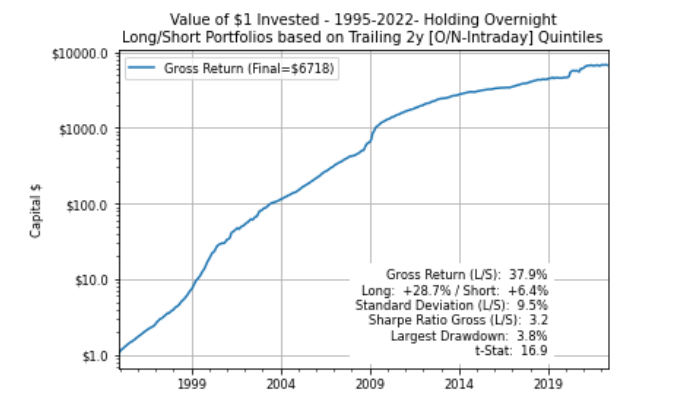

Zacznijmy od tego, że badacze zbudowali strategię eksploatującą overnight drift na poziomie indywidualnych spółek. Z obecnego składu S&P 500 sklasyfikowali spółki na podstawie kryterium siły overnight drift (stopa zwrotu w nocy minus stopa zwrotu z sesji giełdowej). Następnie kupowali 20% spółek z najsilniejszym overnight drift i sprzedawali 20% spółek z najsłabszym overnight drift. Robili to tylko pomiędzy zamknięciem a otwarciem sesji (czyli w nocy). Z pominięciem kosztów strategia spisała się spektakularnie od 1995 roku osiągając przeciętną roczną stopę zwrotu na poziomie 38%.

Haghani, Ragulin i Dewey przyjrzeli się spółkom, który były w długim portfelu, spółkom, które były w krótkim portfelu i doszli do wniosku, że spółki z długiego portfela mają charakterystykę modnych, popularnych spółek (w badaniach nazywanych także spółkami przyciągającymi uwagę). Spółki memowe są specyficznym subsegmentem popularnych spółek. Badacze sprawdzili jaki wyglądał efekt nocnego pchania w górę w przypadku czołowych spółek memowych: AMC, GameStop, Tesla i Beyond Meat. Wygląda to spektakularnie:

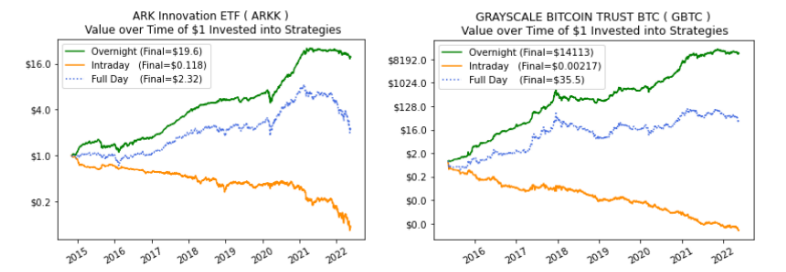

Ten sam efekt na funduszach ARK Innovation i Grayscale Bitcoin Trust:

Badacze wyciągnęli dwa podstawowe wnioski z siły nocnego pchania w górę w segmencie spółek memowych. Po pierwsze, wygląda na to, że indywidualni inwestorzy pozostawili na stole sporo pieniędzy w czasie trwania gorączki spółek memowych. Po drugie, być może podnoszące rynek na otwarciu zlecenia indywidualnych inwestorów wyjaśniają część efektu nocnego pchania rynku.

Faktem jest, że rynek jest bardziej płynny i głębszy blisko zamknięcia niż na otwarciu. Faktem jest też, inwestorzy indywidualni są relatywnie bardziej aktywni na otwarciu a inwestorzy instytucjonalni na zamknięciu (można tak wnioskować na przykład po udziale stosunkowo małych zleceń). Hipoteza, że otwarcie jest „zawyżane” nagromadzeniem zleceń od indywidualnych inwestorów wydaje się być sensowna. Osobną kwestią pozostaje jak duży jest to efekt, zwłaszcza w skali całego rynku reprezentowanego na przykład przez S&P 500. Warto też zwrócić uwagę na fakt, że rozpowszechniane się aktywnego handlu wśród drobnych inwestorów, w tym handlu z telefonów komórkowych, powinno bardziej równomiernie rozłożyć aktywność indywidualnych inwestorów w ciągu dnia.

Efekt nocnego pchania rynku w górę jest świetnym przykładem do pokazania fundamentalnych idei w inwestowaniu takich jak „wynagradzanie za ryzyko”, całkowite koszty transakcyjne czy realna możliwość inwestycyjnego wykorzystania anomalii rynkowych. Powrócę do tych zagadnień w następnym tekście.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.