Wspomniałem wczoraj, że wysoki poziom szumu informacyjnego to jedna z cech rynków niedźwiedzia, które zniekształcają proces analityczny i utrudniają trzymanie się strategii inwestycyjnej.

Trwająca bessa nie jest pod tym względem wyjątkiem. Warto jednak zauważyć, że jeśli przyglądniemy się na spokojnie otoczeniu rynku akcyjnego to wspomniany szum informacyjny wyda się jak najbardziej zrozumiały.

Władze fiskalne i monetarne wyciągnęły z globalnego kryzysu finansowego lekcję, że mogły zrobić więcej by ułatwić zwykłym ludziom radzenie sobie z konsekwencjami kryzysu. Lekcja ta została wzmocniona przez wysokie społeczne koszty „rozminowywania” europejskiego kryzysu zadłużeniowego.

Gdy w 2020 roku zdecydowano, że domyślną reakcją na COVID będzie czasowe zamrażanie gospodarek aż do uzyskania populacyjnej odporności (naturalnej i nabytej dzięki szczepionkom) władze monetarne i fiskalne z determinacją „zaczęły naprawiać błędy sprzed dekady” i przygotowały gigantyczne bodźce fiskalne i monetarne. Te drugie miały miejsce po 12 latach, niemal nieprzerwanej akomodacyjnej polityki czołowych banków centralnych (krócej w przypadku EBC). Te pierwsze doprowadziły do paradoksalnych sytuacji, w których dochody gospodarstw domowych istotnie wzrosły w okresie lockdownów i podwyższonego bezrobocia (taka sytuacja miała miejsce na przykład w USA).

Relatywnie dobra sytuacja finansowa gospodarstw domowych spowodowała wystrzał popytu w sytuacji, w której podaż ciągle zmagała się z zakłóceniami w łańcuchach dostaw. „Pechowo” dla władz fiskalnych i monetarnych odwróciły się lub zniknęły niektóre deflacyjne tendencje z poprzedniej dekady: zmniejszyła się dywidenda globalizacyjna, wystrzeliły w górę ceny energii.

Ceny energii wzrosły ponieważ w 2021 po otwarciu gospodarek podwyższony popyt zetknął się z ograniczoną podażą. Częściowo wynikało to z trwałej redukcji mocy produkcyjnych w czasie lockdownów i załamania popytu a częściowo z wielu lat bardzo niskich inwestycji w sektorze energii. Niskie inwestycje wynikały częściowo z traumy po wielkim spalaniu kapitału (szacunki wskazują nawet na 300 mld USD) w czasie rewolucji łupkowej w USA a częściowo z ograniczeń regulacyjnych i politycznych związanych z „zieloną transformacją”. Wspomniane ograniczenia odegrały też kluczową rolę w decyzjach o trwałym wyłączaniu mocy produkcyjnych w czasie lockdownów. A potem rozpoczęła się agresja Rosji na Ukrainę i sankcję na Rosję, które zdecydowanie wzmocniły efekt obniżonych zdolności produkcyjnych (zarówno w segmencie wydobycia surowców energetycznych jak i przetwórstwa).

Tak więc rok 2022 zastał czołowe banki centralne w sytuacji wysokiej (nawet dwucyfrowej lub blisko dwucyfrowej) inflacji – częściowo spowodowanej przez nierównowagi w gospodarce a częściowo przez wysokie ceny energii. Pojawiła się także silna presja społeczna i polityczna by coś z tą inflacją zrobić. To jest moment, w którym obecnie się znajdujemy i który tworzy tło makroekonomiczne dla tego co dzieje się na rynkach akcyjnych.

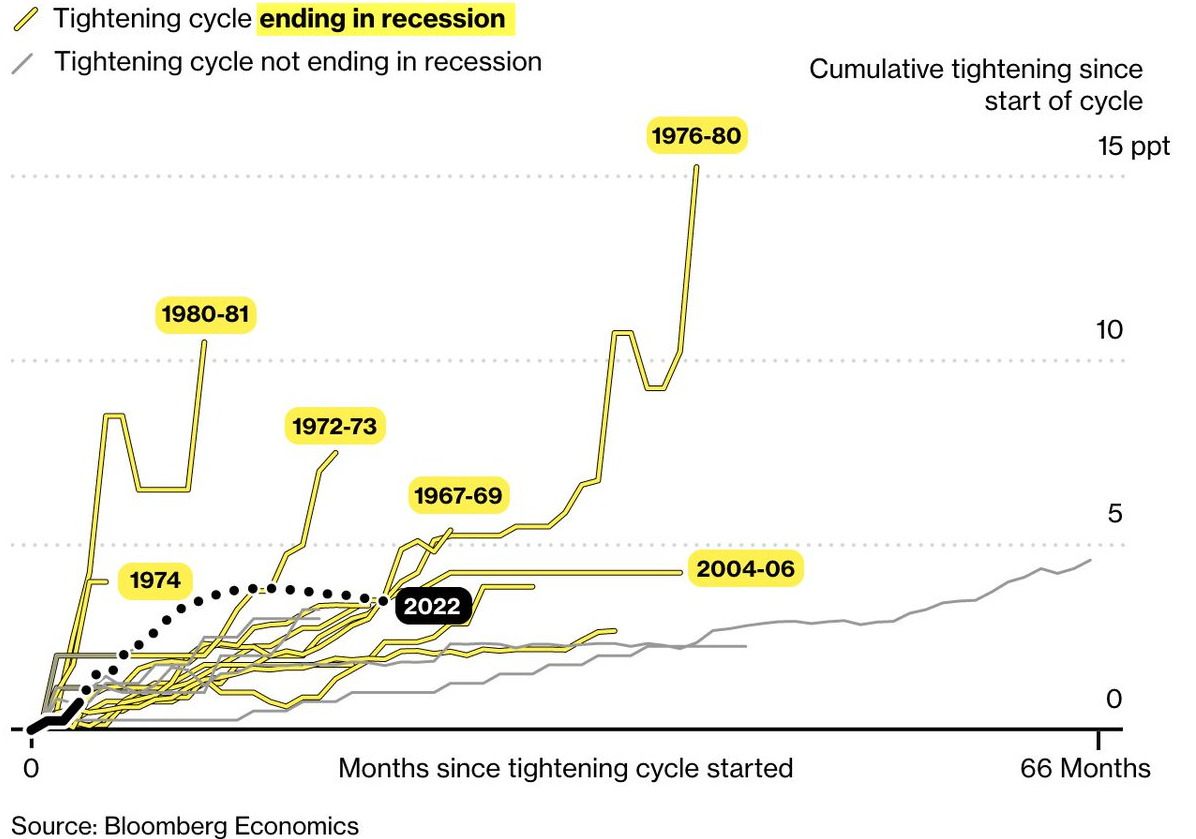

Po dekadzie akomodacyjnej polityki monetarnej, kilku falach luzowania ilościowego i rosnących bilansów banków centralnych w przeciągu kilku miesięcy makroekonomiczne tło rynków akcyjnych zamieniło się w jeden z najbardziej dynamicznych w historii epizodów zacieśnienia polityki monetarnej. Zacieśnienia rozpoczętego z „bardzo luźnych poziomów”.

Co więcej wspomniane zacieśnianie ma miejsce w momencie, w którym konsumenci znajdują się pod presją bezprecedensowo szybko rosnących cen energii. Wzrastające ceny energii to jeden z najlepiej znanych czynników prorecesyjnych.

Nie sądzę by w tej sytuacji informacyjne otoczenie rynków akcyjnych mogło być stabilne, wyważone, o umiarkowanym ładunku emocjonalnym. Tym bardziej, że nakreślona powyżej sytuacja makroekonomiczna to tylko jedna z wielu wielkich niewiadomych, z którymi zmagają się rynki akcyjne.

Świat, zwłaszcza świat Zachodu znajduje się trakcie historycznie ambitnej transformacji energetycznej, którą chce przeprowadzić w czasie kilkukrotnie krótszym niż poprzednie transformacje energetyczne. W 2022 wspomniana transformacja ma miejsce w okresie sankcji nałożonych na jednego z największych na świecie eksporterów surowców energetycznych.

W Europie rozgrywa się największy po II wojnie światowej konflikt zbrojny zapewne z sześciocyfrową liczbą ofiar militarnych. Poza istotnie podwyższonym ryzykiem geopolitycznym konflikt ten generuje silne napięcia w globalnym łańcuchu dostaw (zwłaszcza w sektorze energii i produktów rolnych). Część z tych napięć grozi wywołaniem w najbliższym czasie kryzysów społecznych w państwach rozwijających się o dużej populacji (co z kolei może stworzyć kolejne fale migracyjne).

Absolutnie nie było moim zamiarem przedstawianie pesymistycznego, czarnego obrazu rzeczywistości. Nie jest dla mnie oczywiste, że obecna sytuacja musi się skończyć bardzo źle dla inwestorów. Dokładałem starań by był to w miarę neutralny pod względem sentymentu opis sytuacji. Na przykład pomijałem (do tego momentu) wątek rażącej niekompetencji aparatu urzędniczego i politycznego, na który zwróciłem uwagę po 2020 roku. A przecież przy analizie złożonego otoczenia makroekonomicznego należy pamiętać, że działamy w świecie, w którym władze USA chcą rozwiązać problem wysokich cen paliw ewidentnie wynikający z niskich mocy produkcyjnych poprzez… transfery i subwencje dla konsumentów paliw.

Moim celem było przekonanie czytelników, że rynki akcyjne znalazły się w specyficznym otoczeniu o bardzo szerokim wachlarzu potencjalnych scenariuszy (i zapewne powiększonym grubym ogonie ekstremalnie negatywnych scenariuszy). W tej sytuacji kakofonia w strumieniu informacji napływających na rynek akcyjny jest czymś naturalnym, podobnie jak nerwowe reakcje inwestorów wynikające z frustrujących prób znalezienia sensu w tym szumie informacyjnym.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Mrówki dadzą radę, koniki polne do odstrzału i nim się obejrzymy znowu hossa.