S&P zakończył miniony tydzień wzrostem o 0,77%. Zmiana Nasdaq to 0,01%. Tygodniowe stopy zwrotu ukrywają szarpiącą nerwy inwestorów zmienność.

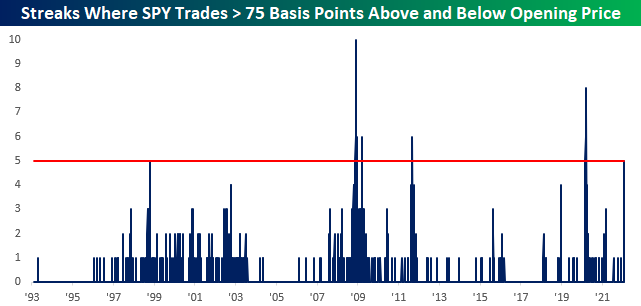

Skalę wspomnianej zmienności dobrze pokazuje poniższy wykres od Bespoke. Seria sesji, w których S&P 500 handlowany jest zarówno 0,75% powyżej otwarcia jak i 0,75% poniżej otwarcia zbliża się do długości typowych dla poważnych rynkowych korekt:

Podwyższone wskaźniki zmienności wskazują, że rynek znajduje się w korekcie lub na początku bessy bo zwiększona zmienność (także w postaci gwałtownych dziennych zwyżek) z reguły występuje w czasie spadków. „To bardzo mało użyteczny wniosek. Nie muszę analizować wskaźników zmienności by wiedzieć, że rynek jest w korekcie. Wystarczy, że spojrzę na stan swojego portfela”. Tak mogą zareagować sfrustrowani inwestorzy.

Publikowane w tym tygodniu analizy historycznych zachowań rynku po wykreślonych wzorach cenowych (np. wyjście Nasdaq z dziennego minimum większego niż 4% spadku na plus co miało miejsce w poniedziałek) nie dawały ani jasnego ani wyraźnie optymistycznego obrazu sytuacji. Tego rodzaju wzory cenowe z reguły występują w czasie spadków ale nie można określić, w której fazie spadków.

Podobne wnioski wypływają z analizy długości i głębokości korekty. Obecna korekta na Nasdaq sięga 14,2% i trwa już 70 sesji (jej maksymalny zasięg po cenach zamknięcia to 16,8%). Jak podało Bespoke przeciętny zasięg korekty na Nasdaq wyniósł:

- 15,2% dla okresu po globalnym kryzysie finansowym

- 19,5% dla okresu od 1970 roku

Przeciętna długość wyniosła odpowiednio:

- 53 sesje

- 75 sesji

Można oczywiście argumentować, że przypadku analizy charakterystyki rynkowych korek równie istotne co przeciętne zasięgi są ekstremalne zasięgi. Podałem powyższe dane by wskazać, że dla inwestorów, którzy nie dysponują szklanymi kulami jasnym jest, że rynek jest w poważnej korekcie lub na początku bessy oraz że nie sposób określić na jakim poziomie wyprzedaż się zatrzyma. Rynek może właśnie tworzyć dołek albo przygotowywać się do kolejnego ruchu w dół.

Sprawia to, że inwestorzy, którzy czują się niekomfortowo ze swoim portfelem w obecnej sytuacji mają ciężki orzech do zgryzienia. Błędy już zostały popełnione. Kilkunastoprocentowy czy kilkudziesięcioprocentowy spadek portfela to nie jest idealny moment na modyfikację planu inwestycyjnego czy przygotowanie się na rynkową korektę.

Są oczywiście gorsze momenty na zmianę strategii inwestycyjnej. Podjęcie decyzji o zmniejszeniu ekspozycji na akcje teraz będzie na pewno mniej bolesne niż kapitulacja w przypadku wystąpienia kolejnej fali spadkowej.

Od kilku tygodni obserwuję w mediach społecznościowych publikacje inwestorów, którzy ewidentnie „przeżywają” wahania swojego portfela, literalnie dopingują swoim kluczowym pozycjom. Moim zdaniem jest to znak, że odczuwają dużą presję związaną z obsunięciami i sugestia, że mogli ugryźć więcej niż są w stanie pogryźć.

W poradach inwestycyjnych można spotkać dwa sprzeczne ze sobą podejścia do problemu presji emocjonalnej. Pierwsze postuluje, że inwestowanie powinno być nudne i nie wzbudzać w inwestorze większych emocji. Drugie postuluje, że skuteczne aktywne inwestowanie wymaga odczuwania jakiegoś dyskomfortu, że czymś naturalnym jest, że część pozycji inwestora „lekko gryzie”. Intuicyjnie bliżej jest mi do tego drugiego podejścia.

Jest jednak gigantyczna różnica pomiędzy lekkim dyskomfortem a narastającą presją, która może się skończyć emocjonalną kapitulacją i nieskoordynowanym, niezaplanowanym, impulsywnym wyjściem z pozycji. Wszyscy inwestorzy, którzy pozwolili się złapać trwającej korekcie z dużą ekspozycją na akcje, zwłaszcza na segmenty o większej zmienności powinni rzetelnie rozważyć ryzyko kapitulacji w przypadku swojego portfela i jeśli takie zidentyfikują to podjąć odpowiednie działania wyprzedzające.

1 Komentarz

Skomentuj Tu de mun Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie ma co przeżywać, trzeba kupować, bo promocja nie trwa wiecznie.

Ja dokupuję przede wszystkim BTC i ETH bo to free money 🙂