Od dziewięciu lat wskaźnik inflacji w Polsce utrzymywał się poniżej 3,5 procent. Od dwudziestu poniżej 5 procent. W okresie od stycznia 2013 roku do marca 2019 pozostawał poniżej dwóch procent, w trakcie zaś doświadczył niemal dwuletniego okresu deflacji.

W styczniu 2012 roku, czyli niemal dziesięć lat temu w biuletynie SII – Akcjonariusz ukazał się tekst: „Nowy indeks na GPW – czy zaczniemy wreszcie inwestować długoterminowo”.

We wstępniaku do tego numeru Michał Masłowski pisał:

Począwszy od 2008 roku można mówić o prawdziwej eksplozji i wręcz o wyścigu spółek na wysokość płaconych dywidend

i dalej o wprowadzeniu nowego indeksu WIG20TR, który w swojej konstrukcji uwzględnia właśnie dywidendy wypłacane przez spółki

Liczę na to, że Giełda nie zakopie indeksu WIG20TR na stosie innych indeksów, których nazw i znaczenia nikt już nie pamięta. Jest szansa na promocję długoterminowego oszczędzania poprzez inwestycje giełdowe, tylko po prostu nie można jej zmarnować.

Ta szansa nie została zmarnowana. Powoli rozpoczynała się moda na inwestowanie pasywne, inwestowanie dywidendowe. Próbuję przeszukiwać sieć i widzę, że pierwsze teksty na ten temat pojawiają się w 2012-2014 roku. W 2019 roku Beta Securities wprowadza na rynek ETF, którego podstawą jest właśnie WIG20TR. O dywidendach mówi się mnóstwo na konferencjach, spotkaniach, pisze w mediach giełdowych.

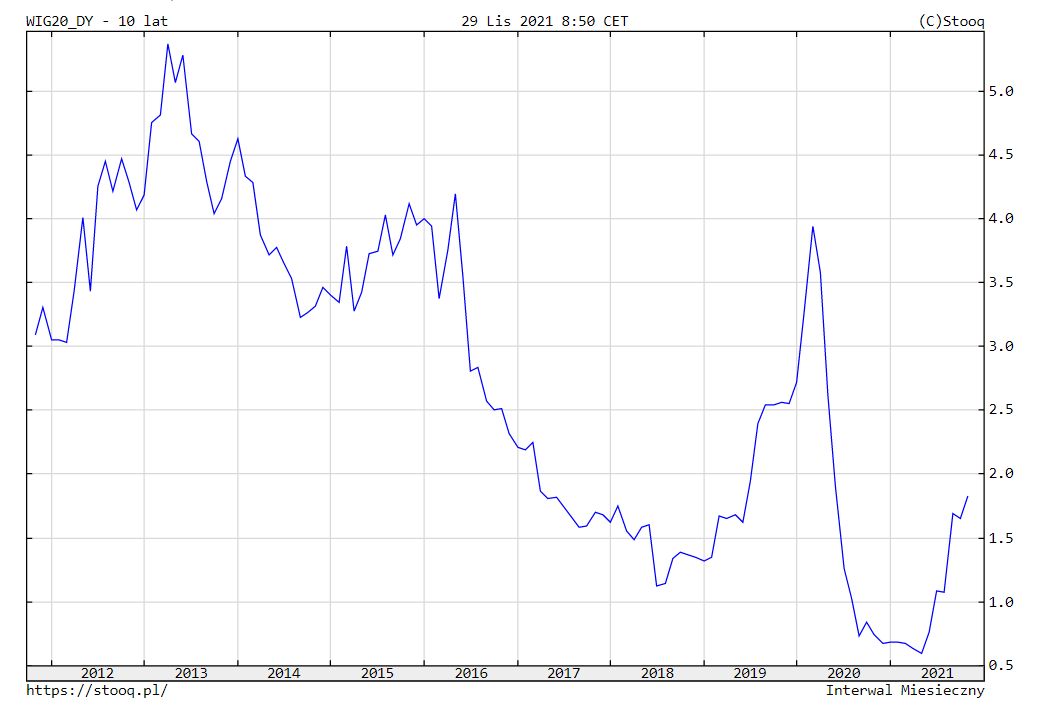

Gdy Michał Masłowski pisał swój tekst wartość inflacji wynosiła 4,1 procent. Gdy pojawił się ETF inflacja wynosiła 0,7 procent. To naprawdę świetne warunki brzegowe do zainteresowania się tym, by inwestować w spółki, które regularnie dzielą się zyskiem. W warunkach minimalnej inflacji każdy punkt procentowy zysku ma znaczenie. Według danych na stooq.pl stopa dywidendy dla spółek z WIG20 na początku 2012 roku wynosiła 3 procent. Przez moment doszła do 5 procent, by w kolejnych latach utrzymywać się w okolicach 1,5-3 procent.

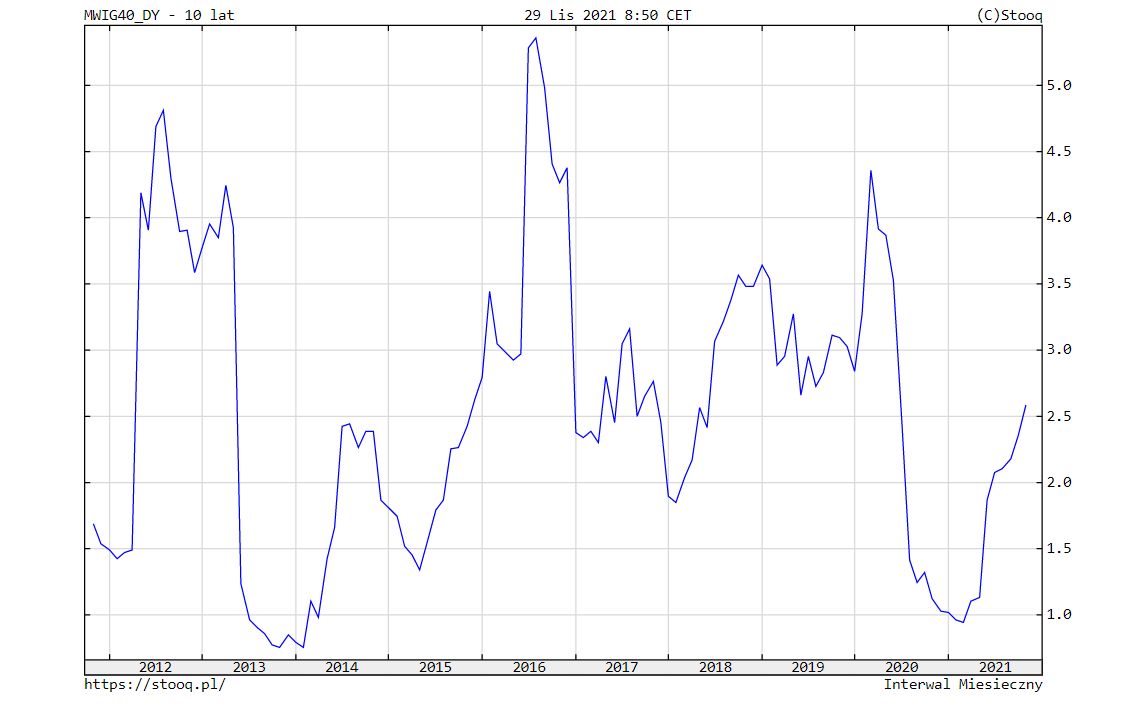

W przypadku indeksu mWIG40 średnio wynosi około 2,5 procent.

W warunkach niskiej inflacji, czy nawet deflacji te wartości były atrakcyjne. Bez względu na to co działo się z kursem akcji, dawały ochronę przed inflacją.

Niestety te czasy właśnie odeszły w przeszłość. Aktualna inflacja zbliżyła się do siedmiu procent, przynajmniej dwukrotnie pobijając wartość stopy dywidendy. Na jakich poziomach ostatecznie się ustabilizuje pokaże przyszłość i to liczona w miesiącach. Niemniej to jest ciekawy moment, żeby zacząć zadawać sobie pytanie – co z atrakcyjnością inwestowania pasywnego?

Lubię jak na rynkach następują zmiany. Są ich esencją. Rynki zachowują się raz tak, raz inaczej. Przez długie okresy jesteśmy przyzwyczajeni do pewnych metod i strategii i nagle się okazuje, że należy wykonać nową pracę, bo jest nieco inaczej, niż się przyzwyczailiśmy. Naturalnie możemy łudzić się, że spółki podniosą wartość wypłacanych dywidend, gdyby jednak tak się stało, czy okażą się atrakcyjne w nowych warunkach inflacyjnych?

[Photo by Markus Spiske on Unsplash ]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.