Trzy miesiące temu pisałem o zanikającym oknie płynności na NewConnect. Podkreśliłem, że ten trend może zmienić otoczenie rynkowe dla inwestorów indywidualnych dysponujących większymi niż przeciętne portfelami.

Kilka dni temu GPW udostępniła lipcowe statystyki dla rynku NewConnect. Lipiec 2020 roku można uznać za szczyt gorączki covidowo-gamingowo-fotowoltaicznej na „małym rynku”. NC Index zanotował pod koniec lipca 2020 lokalny szczyt a obroty w tym miesiącu sięgnęły niemal 2,3 mld złotych. Tylko w październiku 2020 roku były wyższe.

Postanowiłem zestawić gorący lipiec 2020 roku z letnim, rachitycznym lipcem 2021 roku. Obroty w lipcu 2020 roku wyniosły niemal 268 mln (lipiec 2020 miał o jedną sesję giełdową więcej). Sesyjne obroty spadły z 99 mln do 12 mln. To spadek o 88%.

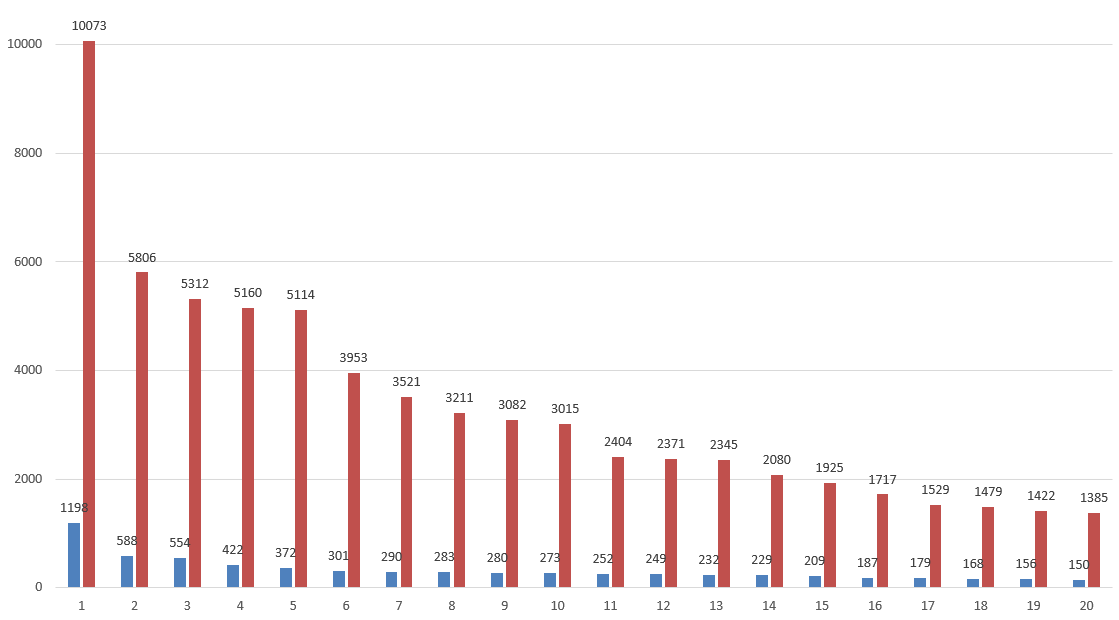

Zniknięcie płynności jest jednak jeszcze bardziej widoczne w segmencie najpopularniejszych spółek o największych obrotach. Zrobiłem dwa zestawienia. Najpierw zestawiłem 20 spółek o największych obrotach w lipcu 2020 z 20 spółkami o największych obrotach w lipcu 2021 (proszę pamiętać, że to nie są te same spółki). Okazało się, że spółka o największych obrotach w lipcu 2021 roku nie załapałaby się nawet do czołowej 20 najpopularniejszych spółek w lipcu 2020 roku:

Jednak powyższe zestawienie nie oddaje do końca fenomenu płynności na spółkach z NewConnect (ale także na wielu innych rynkach): to jest zjawiska dużej płynności w okresie chwilowej popularności spółek i zainteresowania się nimi inwestorów o skrajnie spekulacyjnym nastawieniu i katastroficznego spadku płynności, wyparowania jej, gdy spółki „spadają z afiszu”, gdy literalnie przestają być grane.

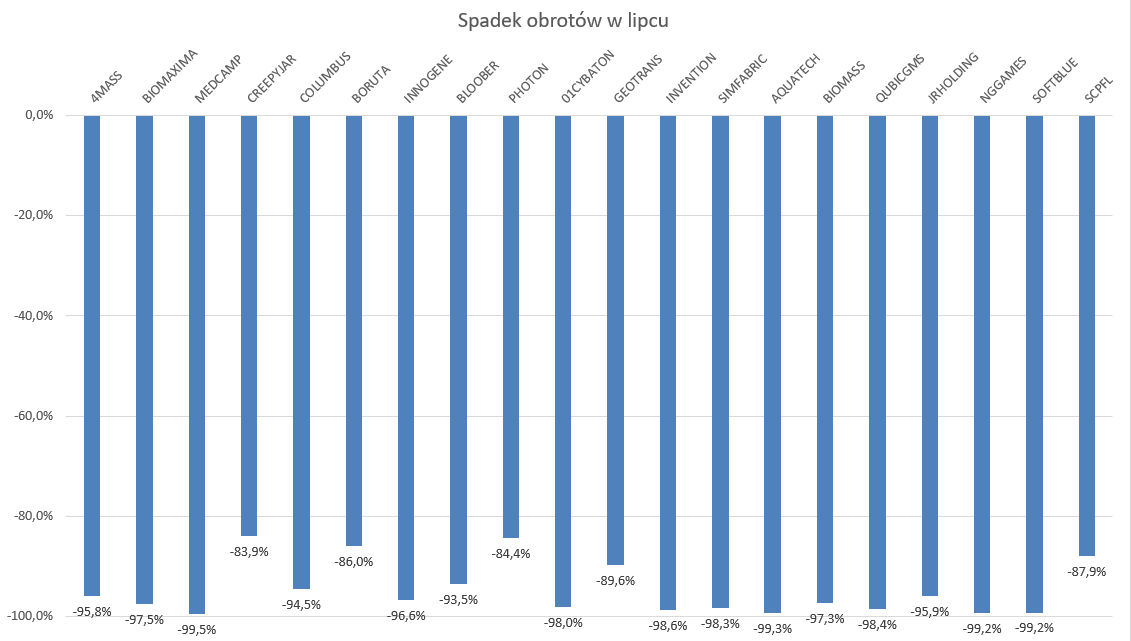

Skala spadku płynności, skala załamania obrotów w takiej sytuacji może zaskoczyć nawet doświadczonych inwestorów. Dlatego przygotowałem drugie zestawienie: sprawdziłem jak wyglądały w lipcu 2021 roku obroty na spółkach, które w rok wcześniej, w lipcu 2020 były najbardziej popularnymi spółkami na NewConnect (20 spółek o największych obrotach w lipcu 2020). Tak wygląda wykres z procentową zmianą wielkości obrotów (długo zastanawiałem się nad skalą):

Przeciętna zmiana to -95%. Mediana zmian to -97%. Cztery spółki doświadczyły spadek obrotów o 99% i więcej. Tak to wyglądało w przypadku tych spółek:

- MedCamp: spadek obrotów z 5,8 mln na sesję do 24 tysięcy na sesję

- AquaTech: spadek obrotów z 2,08 mln na sesję do 14 tysięcy

- NGGames: spadek obrotów z 1,48 mln do 12 tysięcy

- Softblue: spadek obrotów z 1,42 mln do 12 tysięcy

W przypadku tych spółek możemy powiedzieć, że przestały być „inwestowalne”. Ten poziom obrotów jest czynnikiem ryzyka nawet dla inwestorów indywidualnych.

Przy okazji: w zestawieniu najlepiej poradziły sobie spółki, które przeszły z NewConnect dla główny rynek a więc Creepy Jar i Photon Energy

Z powyższych zestawień można wyciągnąć dwa wnioski. Pierwszy bezpośrednio dotyczy płynności. Inwestorzy decydując o wielkości otwieranej pozycji powinni brać pod uwagę możliwą i całkiem realną dramatyczną zmianę wielkości obrotów.

Spadek obrotów możemy także potraktować jako sygnał sentymentu, miarę transformacji spółki z „grzanki” w spółkę zapomnianą. Powyższe zestawienia są więc swego rodzaju ostrzeżeniem dla inwestorów przed pozostaniem długoterminowymi akcjonariuszami w spółce, która staje się chwilowym ulubieńcem spekulacyjnie nastawionych inwestorów a później jest kompletnie odstawiana na bok.

Nawiązując do popularnej, viralowej rady inwestycyjnej nawołującej do „szanowania pompek” możemy zauważyć, że szanowanie pompek oznacza także zrozumienia, że spółka w trakcie pompki i po jej skończeniu to dwa zupełnie różne aktywa. Zignorowanie tego faktu oznaczać będzie bolesne lekcje inwestycyjne.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Nie zapomnijmy o widłowym, który podczas spadków nie ułatwia ucieczki, a nawet podczas wzrostów sprawia, że miejsce wyjścia jest nieokreślone.

Fajnie jak by wykresy były opisane a nie trzeba zgadywać co jest czerwone co niebieskie albo co jest na osi Y.

A to nie widać na pierwszy rzut oka?

@ Arco

Dzięki za tę uwagę. Zakładałem, że to wynika z kontekstu/tekstu. Postaram się opisywać wykresy.