Wall Street zakończyła piątkowe sesje solidarnym wymarszem indeksów na historyczne maksima. DJIA pokonał poziom 35000 pkt., Nasdaq Composite znalazł się tylko 1 procent od 15000 pkt., a S&P500 połamał 4400 pkt. i potrzebuje 2 procent, by testować 4500 pkt.

Spojrzenie na wykres roczny indeksów pozwala odnotować połamanie oporów, jak również wybicia z konsolidacji górą. Solidarne potwierdzenie nowych szczytów przez indeksy jest jednym z klasycznych sygnałów siły rynku. Jeśli dobrze pamiętam, to chyba już w książce Murphy’ego pojawia się teza o sile rynku oglądanej właśnie przez wspólne zachowania indeksów. Niezależnie od tego, na ile dziś wiarygodna jest metoda Murphy’ego, pozostaje podręcznikiem analizy technicznej i wskazania tam zawarte muszą być traktowane jako ostrzeżenie, iż inni mogą myśleć „w zgodzie z” i patrzeć na rynek przez pryzmat porad zawartych w książce o statusie biblii analizy technicznej. Zresztą, i bez biblii wiadomo, iż wybicie indeksów na nowe ATH jest sygnałem aktualności hossy.

za; stooq

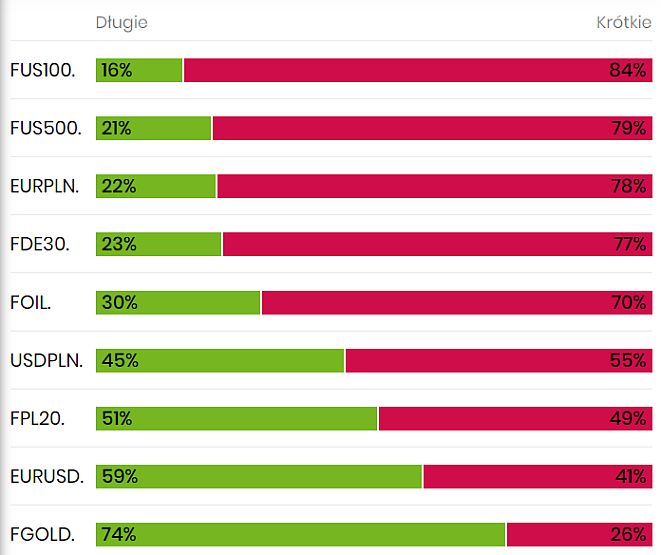

Jeśli jednak patrzymy na sentyment rynku z naszego serwisu bossaFX, to już od dłuższego czasu widzimy upór i walkę z hossą. CFD na S&P500 i Nasdaqa 100 są najbardziej „króconymi” instrumentami na platformie. Inwestorzy i spekulanci zdają się nie dawać wiary tej hossie. Idą na zderzenie z walcem, który powoli, ale dość konsekwentnie wspina się na wyższe poziomy i – jak pokazuje sesja piątkowa – odlicza kolejne kamienie milowe. Trzeba mieć dużo wiary we własne zdolności prognostyczne, by grać przeciwko fali optymizmu. Podziwiam determinację, ale też pytam: czy to jest najlepszy sposób obecności na rynku nawet dla najbardziej zagorzałych miłośników gry w kontrze do trendu?

za: Sentyment rynku | Dom Maklerski Banku Ochrony Środowiska (bossafx.pl)

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dla poszukiwaczy krótkiej pozycji, polecam ten krótki artykuł o wymownym tytule: Is Buying Stocks at an All-Time High a Good Idea?

Spoiler: No, it’s not a good idea, which should surprise no one. The fact that it is a GREAT idea, well, that should surprise everyone.

🙂

https://mebfaber.com/2019/11/04/is-buying-stocks-at-an-all-time-high-a-good-idea/

Proszę bardzo, wykres grających na krótko i długo niemalże jeden do jednego pokazuje statystki zarabiających na cfd i tracących haha

Co do Murphy'ego, to raczej należy popatrzeć na DJT oraz DJU, a tam już takiego optymizmu nie ma,a właściwie to widać tam niezłą zadyszkę, graniczącą z początkiem zmiany trendu na bessę. Zresztą wiele innych zagranicznych indeksów już są "po drugiej stronie lustra", a obecną hossę pcha sektor technologiczny. I stąd (chyba) taki odsetek grających pod prąd.