Serwisy newsowe i komentarze rynkowe zdążyły już postraszyć największą zmianą w polityce Fed od miesięcy i nadciągającą katastrofą w związku z podniesieniem stóp procentowych w 2023 roku. Czas zatem spojrzeć na perspektywy gospodarcze amerykańskiej gospodarki do końca 2023 roku i zadać pytanie: czy naprawdę powinniśmy obawiać się normalizacji polityki monetarnej?

Na starcie cofnijmy się do sytuacji po kryzysie finansowym 2008 roku. Obecni w tym czasie na rynku zapewne pamiętają ten sam zestaw argumentów. Zwyżki nie mają uzasadnienia w fundamentach. Fed nadmuchał bańkę spekulacyjną. Wszystko runie, jak tylko zacznie się ograniczenie luzowania ilościowego, a jak już zaczną się podwyżki stóp procentowych, to wiadomo – trzy i musi być krach. Okazało się, że gospodarkę byli w stanie zawalić dopiero politycy odpowiadający na pandemię. Wprowadzane mniej lub bardziej rozsądnie reżimy sanitarne i masowe zwolnienia z pracy wywołały w USA krótką zapaść, z której rynki akcji podniosły się relatywnie najszybciej. Teraz mamy ten sam schemat. Bańka spekulacyjna! Tapering i wzrost rentowności długu muszą wywołać załamanie na giełdach, a jeśli nie załamanie, to przynajmniej korektę.

Najwyraźniej, gdzieś w tym wszystkim zgubiło klasyczne podejście do rynku, w którym inwestowanie opiera się jednak na prognozowaniu i pozycjonowaniu się pod wzrost gospodarczy, dynamikę wzrostu zysków spółek i banalną dywidendę. Czy nawet komentatorzy już uwierzyli, że żyjemy na rynkach w jakimś matrixie całkowicie oderwanym od sytuacji gospodarczej? Czy daliście sobie wmówić, że to wszystko jest niczym więcej niż fikcją pompowaną przez tani pieniądz i politykę banków centralnych? Zakładam, że działa jakaś forma rynkowego infotainmentu, w którym sensacyjne zdanie ma większą nośność, niż powiedzenie nic się nie stało. Ludzie chyba lubią, jak leje się krew niedźwiedzi lub strzelają szampany u byków, ale codzienność rynkowa bliższa jest nudnemu wysiadywaniu jaja niż fajerwerkom spektakularnych zysków wyrobionych między 9:00 a 17:00.

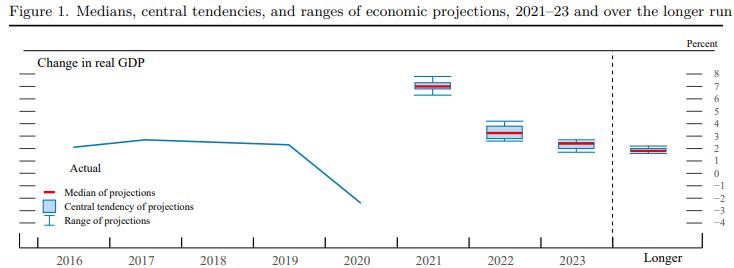

źródło: FOMC Summary of Economic Projections

Powyższy wykres z prognoz FOMC pokazuje, iż szykująca się do podwyżek ceny kredytu Rezerwa Federalna operuje przy założeniu, iż do końca 2023 nie będzie spadku wzrostu gospodarczego, Wzrost może nie będzie tak spektakularny, jak odbicie po pandemii, ale będzie zwyczajnie poprawny, a nawet lepszy od średniego. Powtórzmy raz jeszcze, giełdy operujące ostatnio w perspektywach trzymiesięcznych i w modelu najpierw strzelaj, później pytaj, mają przed sobą 10 kwartałów wzrostu gospodarczego. Najważniejsza zmienna sprzyja kontynuacji hossy nawet, jeśli Fed zechce w 2023 roku mieć stopy procentowe na poziomie 1 procent. Sygnalizowaliśmy to dziś na naszym koncie twitter’owym – realnie mówimy o czterech podwyżkach w każdym kwartale przyszłego roku.

Odnotujmy również, iż ewentualna korekta będzie dobra dla akcji. W istocie nawet trend boczny będzie dobry dla akcji, jeśli będzie miał miejsce w kontekście wzrostu gospodarczego. Prawda jest taka, że w większości przypadków wzrost gospodarczy oznacza, iż w trendzie bocznym spółki robią się tańsze. Można założyć bowiem, że ich zyski podążają za gospodarką i rosną wraz z gospodarką. Inaczej mówiąc Fed zaciskający nieco kurek z pieniądzem sprzyja raczej kontynuacji hossy niż jej załamaniu. Tylko jakaś naprawdę dynamiczna ścieżka zacieśniania dostępności kredytu byłaby uzasadnieniem do poważniejszej korekty, ale takie działania będą możliwie tylko wtedy, gdy gospodarka będzie przegrzana, a o tym dziś zwyczajnie nie możemy mówić, Jak pokazują prognozy FOMC, większość oczekujących podwyżek zakłada normalizację wzrostu gospodarczego, a nie eksplozję gospodarczą bez precedensu.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.