Skorzystam z zapożyczenia z żargonu rzeczników prasowych polskich służb mundurowych i napiszę, że sprawa Billa Hwanga i Archegos jest rozwojowa.

Niemal każdego dnia pojawiają się nowe interesujące szczegóły, na przykład dotyczące kluczowej dla sprawy telekonferencji z czwartku 25 marca, w której instytucje finansowe będące kontrahentami i kredytodawcami Archegos dyskutowały o wspólnym stanowisku i po której Goldman Sachs i Morgan Stanley zdecydowały o samodzielnym radzeniu sobie z problemem. Z drugiej strony ciągle nie dysponujemy pełnym obrazem tego co się stało.

Najlepszą ilustracją niepewności są szerokie widełki dla nominalnej wielkości pozycji Archegos: od 50 mld do 100 mld dolarów i brak pewnych informacji jaka część z nich była długa a jaka krótka (zakłada się jednak portfel neutralny rynkowy). Zwróciłbym jeszcze uwagę na fakt, że relacje pomiędzy bankami inwestycyjnymi (nie znajduję dobrego polskiego odpowiednika dla „prime brokers”) a funduszami hedge nie jest szeroko znaną dziedziną sektora finansowego. Myślę, że stosunkowo łatwo jest w tym przypadku robić sensację z praktyk, które są powszechnie stosowane w relacjach biznesowych pomiędzy bankami inwestycyjnymi a funduszami hedge (Archegos choć był oficjalnie rodzinnym funduszem inwestycyjnym przez swoją wielkość był traktowany jak fundusz hedge).

Znalazłem jednak kilka aspektów sprawy Archegos, które wydają się mi zrozumiałe i które można wykorzystać by pokazać ważne mechanizmy obecne na rynku finansowym. O takim aspekcie pisałem w środę: Bill Hwang i Archegos pokazują jak trudno jest ocenić umiejętności inwestycyjne i jak trudno jest ustalić czy wyniki inwestycyjne są rezultatem realnej przewagi inwestycyjnej czy na przykład agresywnego stylu inwestowania połączonego z działaniem na rynku byka.

Dziś chciałbym zwrócić uwagę na inny aspekt. Nie jest tajemnicą, że ze względu na swoje problemy z prawem i regulatorami oraz agresywną strategię inwestycyjną Bill Hwang był uznawany na Wall Street za ryzykownego klienta. Przez problemy z prawem i regulacjami rozumiem oskarżenia o handel z wykorzystaniem informacji poufnych, manipulacje kursem akcji i oszustwa bankowe (wire fraud) z 2012 roku. Te oskarżenia skończyły karą finansową na poziomie kilkudziesięciu milionów dolarów dla Hwanga i Tiger Asia Management i przyznaniem się Hwanga do części zarzutów oraz wykluczeniem z sektora zarządzania aktywami.

Bill Hwang znalazł wyjście z sytuacji: otworzył rodzinny fundusz inwestycyjny, w którym zarządzał swoimi pieniędzmi. Jednak przez kilka lat po oskarżeniach i karach za insider trading Hwang i Archegos nie byli pożądanymi klientami dla wielu banków inwestycyjnych. Był to wynik zarówno zdruzgotanej reputacji Hwanga jak i wiedzy o jego agresywnej strategii inwestycyjnej łączącej dużą dźwignię finansową i skoncentrowany portfel (zwłaszcza w jego długiej części).

Część banków inwestycyjnych od razu rozpoczęła współpracę z Archegos. W tej grupie był Morgan Stanley. Współpracę z Archegos relatywnie wcześnie rozpoczął też Deutsche Bank. Bloomberg podaje, że stało się tak dzięki naciskom wysokiego rangą managera w DB, który nie przejmował się karą za insider trading i uważał, że Hwang nie zrobił niczego złego. Jedną z instytucji, która przez dłuższy czas nie współpracowała z Archegos była japońska Nomura. Tak, ten sam bank, który jest jednym z największych przegranych wywrotki Archegos, ze stratą szacowaną na 2 mld USD.

Nomura miała biznesowe relacje z Tiger Asia Management ale przez trzy lata od otwarcia Archegos nie podejmowała współpracy z nowym przedsięwzięciem Hwanga. Jak informuje Financial Post dopiero w 2016 rozpoczęła się współpraca. Dlaczego managerowie Nomury zmienili zdanie? Po pierwsze, kilka lat to wystarczający okres, by nawet poważne oskarżenia „przyschły” na tyle by współpraca z „czarną owcą” nie tworzyła dużego ryzyka reputacyjnego. Po drugie, te same cechy inwestycyjnego podejścia Hwanga, który czyniły z niego ryzykownego klienta robiły z niego lukratywnego klienta. Korzystanie z derywatów i duża dźwignia finansową oznaczało, że Archegos był atrakcyjnym strumieniem przychodów dla banków inwestycyjnych. Wysoka nominalna wartość portfela oznaczała, że baza do opłat i prowizji także była duża.

Drugim bankiem inwestycyjnym, który bardzo długo unikał relacji biznesowych z Archegos, a który w końcu zmienił zdanie był Goldman Sachs. Bloomberg podaje, że przez kilka lat pracownicy działu rynków akcyjnych GS próbowali nawiązać współpracę z Archegos ale każdym razem próby blokowane były przez dział compliance. Jeszcze w 2018 roku Goldman Sachs uznawał Archegos za zbyt ryzykowanego klienta. Sytuacja zmieniła się pomiędzy 2018 a 2020 rokiem. Część źródeł podaje, że stało się to w ostatnich miesiącach 2020 roku. Jeśli ta ostatnia informacja jest poprawna to należy podkreślić entuzjazm z jakim Goldman Sachs rozwijał współpracę z Archegos. W piątek 26 marca, sprzedał w transakcjach pakietowych aktywa Archegos warte 10,5 mld USD. Tak więc skala relacji biznesowych pomiędzy Archegos a Goldman Sachs musiała rosnąć bardzo szybko. Przy czym Goldman Sachs, jak przystało na Goldman Sachs, pierwszy wyszedł z bramek startowych z wymuszoną sprzedażą aktywów Archegos i poinformował akcjonariuszy, że nie spodziewa się istotnych strat z powodu tych relacji biznesowych.

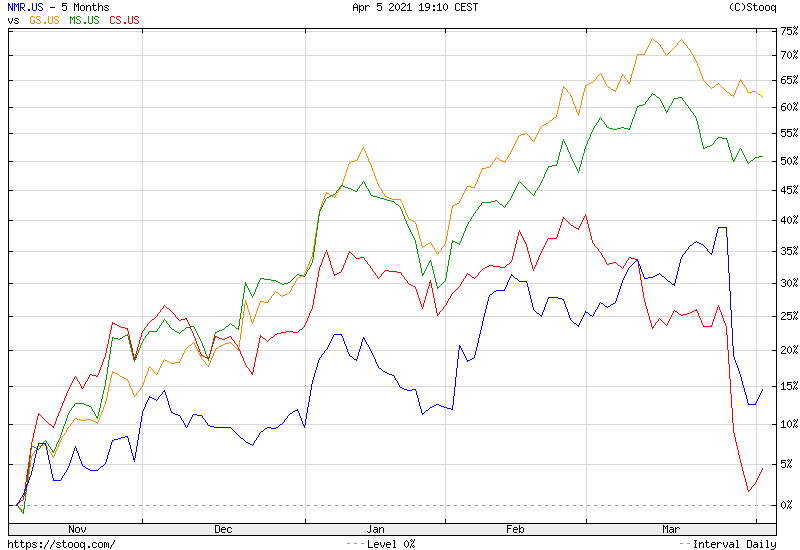

Wykres poniżej pokazuje kursy akcji kilku banków inwestycyjnych z intensywnymi relacjami biznesowymi z Archegos: Nomura, Credit Suisse, Goldman Sachs i Morgan Stanley

Tak więc historia relacji biznesowych Archegos i banków inwestycyjnych pokazuje, że na odpowiednio długiej linii czasu chciwość niemal zawsze zwycięży. Niemal nikt nie jest w stanie stać nieruchomo w nieskończoność i patrzeć jak łatwe pieniądze przechodzą mu koło nosa. Tak właśnie było z bankami inwestycyjnymi i Archegos. Istnieje pewien limit czasu, w którym managerowie banków inwestycyjnych mogą spokojnie patrzeć jak ich konkurenci zarabiają na lukratywnych relacjach biznesowych z ryzykownych klientem o zdruzgotanej reputacji. W tym czasie ryzykowność klienta wydaje się zmniejszać a reputacja poprawiać aż osiągną poziomy, w którym bank inwestycyjny decyduje, że skala potencjalnych korzyści, które mogą być jego udziałem, a które teraz trafiają do jego konkurentów, uzasadnia podjęcie współpracy. FOMO, strach przed staniem z boku, jest realny. Dotyczy inwestorów indywidualnych, inwestorów instytucjonalnych i banków inwestycyjnych.

Istnieje limit czasu, w którym firmy inwestycyjne mogą stać z boku i patrzeć jak konkurenci zarabiają na tworzeniu i sprzedawaniu produktów inwestycyjnych dających klientom ekspozycję na rozgrzany segment rynku, ewidentnie znajdujący się w fazie bańki inwestycyjnej. Istnieje limit czasu, w którym zarządy mających problemy mikro-spółek mogą stać z boku i patrzeć jak kursy innych mających problemy mikro-spółek idą w górę o kilkaset procent po ogłoszeniu biznesowego zwrotu w stronę modnego sektora. Tę listę można bardzo długo uzupełniać.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Cieszy mnie ten wpis i wnioski 🙂

Jak długo zamierzacie stać z boku i patrzeć jak konkurenci zarabiają na tworzeniu i sprzedawaniu produktów inwestycyjnych dających klientom ekspozycję na rynek krypto?

@ Tu de mun

Jako obserwator bo przecież nie podejmuję ani nie doradzam przy tego typu decyzjach mogę spekulować, że ryzyko regulacyjne i reputacyjne (w przypadku wpadki, włamania, etc) może być po prostu zbyt duże dla tradycyjnego brokera w Polsce.