Może nawet ciekawiej niż nocne luki na indeksie S&P 500 i ETF SPY, opisane w poprzedniej części, wygląda owa anomalia na indeksie DAX.

Pokusiłem się o sprawdzenie identycznej statystyki jak poprzednio, czyli liczyłem o ile łącznie zmienił się sam indeks DAX podczas wszystkich sesji, a ile łącznie zmieniał się podczas nocnych i weekendowych przerw między sesjami.

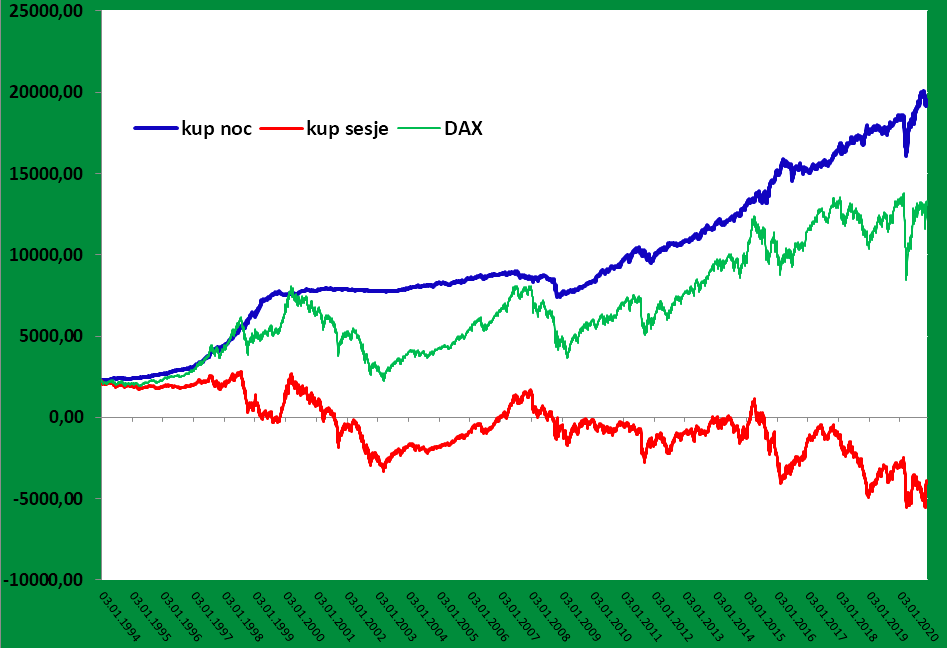

Łączne zmiany oznaczają tutaj narastającą sumę punktów uzyskanych w przypadku długich pozycji w obu przypadkach. Owe zmiany podsumowuje poniższy wykres:

Źródło danych: yahoo.finance.com

DAX, czyli zielona krzywa, to zmiana ceny samego indeksu DAX od 1994 roku

Kup noc– to łączna suma punktów, które można było uzyskać kupując umownie indeks na zamknięcie każdej sesji i sprzedając go na otwarcie sesji kolejnej.

Kup sesję– to łączna suma punktów, które można było uzyskać kupując umownie indeks DAX na otwarcie każdej sesji i trzymając pozycję do jej końca.

Co widać z tej grafiki i statystyki?

Przede wszystkim to, że zmiany podczas regularnych sesji, a więc obecnie od godziny 9:00 do 17:30 są łącznie ujemne!! Poza rzadkim okresami narastających, hipotetycznych zysków, większość czasu albo zmiany są niewielkie, albo oczywiście oznaczają straty, Jednym słowem to piekło dla day-traderów! Nawet podczas widocznych na samym indeksie hoss, gra podczas sesji mogła okazać się porażką. Choć to jedynie zmiany od otwarcia do zamknięcia, a nie do maksimum sesji.

Zupełnie inaczej wygląda to w nocy. Łączna narastająca suma zmian jest mocno pozytywna i to głównie dzięki temu DAX zmieniał się przez te lata na plusie. Co więcej, nawet w niektórych okresach trendu spadkowego na indeksie, trzymanie pozycji tylko na noc okazywało się zyskowną strategią wg tych danych!

Ten rok, a szczególnie bessa wiosenna z powodu pandemii, okazały się podobnie dość gwałtowne jak na indeksie S&P 500. I zarówno strategie trzymania tylko na noc, jak i kupno tylko na sesji przyniosło straty. Jednak szybko wyszła z nich strategia trzymania na noc.

Rodzi się od razu oczywiście pytanie: jak to praktycznie wykorzystać?

Problem z tym jest taki przede wszystkim, że indeksu nie da się kupić. Można zrobić to jedynie za pomocą pochodnych, a więc np. kontraktów CFD, które dla inwestorów detalicznych są najbardziej dostępne, płynne i tanie. Wówczas kosztem jest tylko spread (w bossafx, bo u innych brokerów może dochodzić codziennie obliczany swap), ale zastosowanie dźwigni owe koszty amortyzuje.

Kontrakty na DAX są notowane niemal całą dobę poza przerwą nocną, a więc dużo dłużej niż obliczany jest sam indeks podczas regularnej sesji. Więc najprostszą strategią byłoby:

– kupno kontraktu CFD na DAX o godzinie 17:30 gdy kończy się regularna sesja we Frankfurcie

– zamknięcie owego kontraktu na otwarciu kolejnej sesji o godzinie 9:00

Kontrakty CFD, ani żadne inne, nie są dokładnym odzwierciedleniem indeksu, więc oczywiście pojawią się różnice w wielkości owej nocnej luki. Poza tym nigdy nie uda się złapać idealnie otwarcia i zamknięcia co do sekundy, tutaj również zaistnieje poślizg w cenie. Szczególnie otwarcie bywa gwałtowne.

Nic jednak nie stoi na przeszkodzie by dodawać do tego własne filtry, usprawnienia itd. Tak spróbuję zrobić w kolejnym wpisie.

I koniecznie trzeba pamiętać, że ta i inne tego rodzaju anomalnie mogą zniknąć w przyszłości!

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.