Większość ludzi lubi o sobie myśleć jako o wyważonych, skrupulatnych arbitrach, którzy przed podjęciem decyzji lub wyrobieniem sobie poglądu na dany problem rzetelnie badają fakty, oceniają ich znaczenie i na tej podstawie przystępują do działania. Rzeczywistość jest zupełnie inna. Nasze ideologiczne skrzywienia mają istotny wpływ na opinie, które sobie wyrabiamy.

Przez ideologiczne skrzywienia nie mam na myśli tylko czystych preferencji politycznych ale całość światopoglądu. Obok skrzywień ideologicznych są jeszcze osobiste preferencje – wspominałem na blogu, że niechęć do aroganckich, bufoniastych ludzi wpływa na moje postrzeganie niektórych prezesów giełdowych spółek a wraz z tym na postrzeganie tych spółek. Dziś jednak skupię się na preferencjach ideologicznych.

Od dawna trwał spór o to na ile realny jest wpływ preferencji ideologicznych na podejmowane działania. Istnieje fundamentalna różnica pomiędzy deklarowanymi ocenami – gdzie wyraźnie widoczne jest ideologiczne skrzywienie a rzeczywistymi działaniami. Świetną ilustracją tej różnicy jest odsetek ludzi, którzy rzeczywiście wyjeżdżają z kraju po tym jak wygrywa polityczna opcja, co do której zarzekali się, że wyjadą z kraju jak zdobędzie władze.

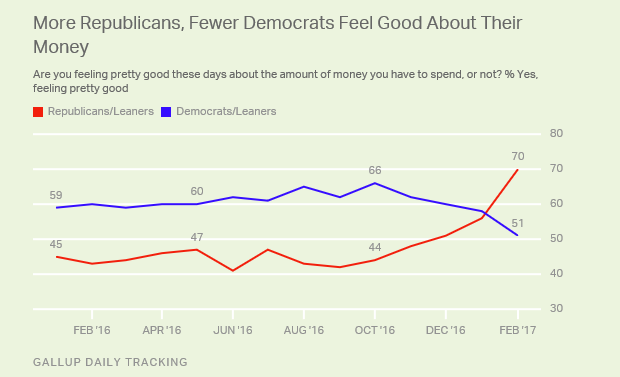

Posłużmy się innym przykładem. Możemy się uśmiechnąć oglądając wykres pokazujący postrzeganie przez republikanów i demokratów ich osobistej sytuacji finansowej na przełomie 2016 i 2017 roku:

Proszę zauważyć, że pytanie nie dotyczy oceny sytuacji w USA albo oceny tego czy sprawy w państwie lub gospodarce zmierzają w dobrym czy w złym kierunku. W takim wypadku wynik wyborów z listopada 2016 roku byłby łatwiejszy do wytłumaczenia. Pytanie dotyczy osobistej sytuacji finansowej, tego czy respondenci są zadowoleni z poziomu środków, które mogą przeznaczyć na wydatki. Jak jednak wspomniałem jest spora różnica pomiędzy deklaracjami, pokazanymi na wykresie a realnymi działaniami. Jest stosunkowo mało przesłanek sugerujących np., że demokraci ograniczają wydatki konsumpcyjne po zwycięstwie republikańskiego kandydata.

Z drugiej strony, możemy w trybie rzeczywistym obserwować jak skrzywienie ideologiczne wpływa na decyzje o relatywnie dużej stawce, którą jest zdrowie i życie. W państwach, w których epidemia COVID została groteskowo upolityczniona, np. w USA, widać wyraźną różnicę w podejściu do zagrożenia pomiędzy demokratami a republikanami. Co więcej, różnica nie jest widoczna tylko w deklaracjach: demokraci traktują COVID jako dużo większe zagrożenie dla zdrowia publicznego niż republikanie. Widać ją także w działaniach, a przynajmniej deklaracjach dotyczących działań: zdecydowanie większy odsetek demokratów deklaruje noszenie maseczek.

Jeśli ideologiczne skrzywienie rzeczywiście może wpłynąć na decyzje o noszeniu maseczek czy podejmowaniu ryzykowanych aktywności (w rodzaju wyjście do baru) to należy zmodyfikować przekonanie, że ideologiczne preferencje odpowiadają tylko za „przedstawienie dla otoczenia” a na deklaracjach i głośnych opiniach się kończy, zwłaszcza wtedy gdy stawka robi się wysoka.

Gdybym miał ocenić to stwierdziłbym, że stawka w decyzjach finansowych jest mimo wszystko mniejsza niż stawka w decyzjach dotyczących zarządzania ryzykiem zachorowania na COVID. Tak więc spodziewam się, że skrzywienie ideologiczne może odgrywać rolę w decyzjach finansowych i inwestycyjnych.

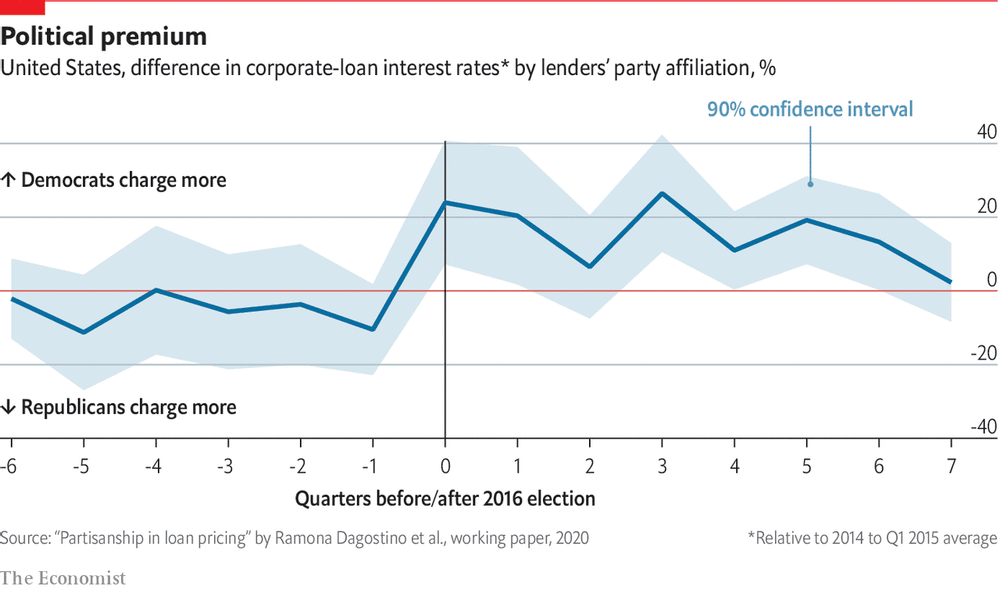

Tydzień temu The Economist zwrócił uwagę na interesujące badanie sugerujące wpływ skrzywienia ideologicznego bankierów na wysokość oprocentowania korporacyjnych kredytów konsorcjalnych. Badanie nosi tytuł Partisanship in Loan Pricing, który pozwolę sobie przetłumaczyć jako Polityczna stronniczość w wycenie kredytów. Ramona Dagostino, Janet Gao i Pengfei Ma (DGM) zbadali 2 974 konsorcjalne kredyty korporacyjne z lat 1998-2018 o łącznej wartości 2,46 biliona USD (to były duże kredyty o przeciętne wartości 800 milionów USD). Pracami nad kredytami kierowało po stronie lidera konsorcjów 1 199 bankierów. Badacze zdobyli ich dane z komunikatów giełdowych. Następnie zbadali preferencje polityczne bankierów na podstawie bazy danych o wpłatach na kampanie wyborcze (te dane w USA są dostępne).

Punktem wyjścia do analizy DGM był wspomniany wyżej fakt, że ludzie zmieniają opinie o stanie gospodarki i spraw w państwie w zależności od tego czy rządzi „ich prezydent” czy ktoś na kogo nie głosowali. Jeśli rządzi „ich prezydent” to przejawiają bardziej optymistyczne nastawienie. Jeśli rządzi „niewłaściwy prezydent” to widzą sytuację w dużo ciemniejszych barwach.

DGM chcieli sprawdzić czy opisany wyżej efekt jest na tyle silny, że wpłynie na wycenę kredytów. Jeśli jest silny to należy oczekiwać, że bankierzy gdy rządzi „niewłaściwy prezydent” będą mieć bardziej pesymistyczne nastawienie do gospodarki i przez to wyznaczać wyższe oprocentowanie kredytu. Będzie więc widać różnicę pomiędzy oprocentowaniem kredytów udzielanych przez bankierów, których prezydent rządzi a bankierów, których kandydat przegrał wybory. Mówimy o kredytach rzędu miliarda dolarów więc każdy punktu bazowy może mieć ekonomiczne znaczenie.

Oczywiście, na wysokość oprocentowania kredytu konsorcjalnego wpływ ma wiele czynników, z których charakterystyka kredytobiorcy ma kluczowe znaczenie. Istotna jest także ogólna sytuacja makroekonomiczna i polityka kredytowa banku (a nie nastawienie samego konkretnego bankiera). Badacze próbowali uwzględnić wszystkie te czynniki.

DGM twierdzą, że po uwzględnieniu innych potencjalnych czynników „efekt właściwego lub niewłaściwego prezydenta” istnieje. Bankierzy z „niewłaściwym prezydentem” ustalają wyższe oprocentowanie niż bankierzy z „właściwym prezydentem”. Różnica to około 7% wysokości spreadu co przekłada się na 14 punktów bazowych różnicy (0,14%). Spread to w tym wypadku różnica pomiędzy oprocentowaniem kredytu a oprocentowaniem „pozbawionym ryzyka” (np. LIBOR).

Poniższy wykres pokazuje wspomniany efekt „właściwego/niewłaściwego prezydenta” w okresie wyborów z listopada 2016 roku:

Trzy dodatkowe wnioski z badania wydają się potwierdzać narrację badaczy:

- bankierzy z „niewłaściwym prezydentem” ustalają wyższe oprocentowanie gdy trudno jest ocenić sytuację finansową kredytobiorcy (mało trwałych aktywów, rating spekulacyjny) a więc wtedy gdy muszą w większym stopniu polegać na wyczuciu

- bankierzy z „niewłaściwym prezydentem” łącznie udzielają kredytów o mniejszej wartości

- nie ma różnicy w zrealizowanym ryzyku kredytowym (kredyty udzielone przez bankierów z „właściwym prezydentem” i „niewłaściwym prezydentem” spisują się podobnie pod względem zdarzeń kredytowych)

Jeśli wnioski z badania Dagostino, Gao i Ma są poprawne to pokazują, że efekt ideologicznego skrzywienia czy światopoglądu jest bardzo realny w świecie finansów. Nie byłoby to dla mnie zaskoczeniem. Większość decyzji finansowych i biznesowych opiera się o jakieś oczekiwania wobec przyszłości. Należy oczekiwać, że osoby z bardziej optymistycznym nastawieniem wobec przyszłości będą podejmować trochę inne decyzje niż osoby z bardziej negatywnym nastawieniem wobec przyszłości. Bankierzy będą ustalać wyższe oprocentowanie, przedsiębiorcy będą mniej inwestować, inwestorzy będą mieć mniejszą ekspozycję na rynek akcyjny. Różnice w decyzjach mogą być niewielkie ale jeśli ktoś przejawiać będzie wyjątkowo skrajny sentyment (entuzjazm lub paniczny strach) to jego wpływ na decyzje finansowe może być istotny.

Tak więc bazowym założeniem jest dla mnie idea, że skrajnie optymistyczny lub skrajnie optymistyczne nastawienie do świata, z reguły determinowane przez przyjęty światopogląd (i to czy sytuacja rozwija się zgodnie z tym światopoglądem czy nie) mogą mieć istotny wpływ na podejmowane decyzje finansowe i inwestycyjne. W 2020 roku, według wielu internetowych memów najgorszym roku w historii, warto o tym pamiętać.

1 Komentarz

Skomentuj Jozef_socjopata Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Z tego wykresu wynika, że republikańscy bankierzy byli mniej rozchwiani emocjonalnie (ich wyniki są rzędu 10% "nerwowego kasowania klienta", podczas gdy demokraci oscylują bliżej 20). Co można by w sumie rozumieć jako "byli bardziej profesjonalni".