Zaledwie kilka dni po najbardziej dotkliwej fazie lutowo-marcowej przeceny na rynku akcyjnym Vanguard opublikował raport, z którego wynikało, że zdecydowana większość klientów spółki nie dokonała w trakcie 30% zjazdu indeksu S&P 500 w dniach 19 luty do 20 marca żadnej transakcji na swoim rachunku inwestycyjnym.

„Zdecydowana większość” może być w tym kontekście niedopowiedzeniem bo konkretna liczba to 92%. Co więcej, z 8% klientów, którzy w wspomnianym okresie gwałtownego spadku S&P 500 zrobili jakieś ruchy na rachunku, połowa zrealizowała tylko jedną transakcję.

Zwróciłem uwagę na raport Vanguarda w kontekście idei, że cierpliwość i oponowanie w obliczu znacznie podwyższonej zmienności na rynku (zwłaszcza tej „skierowanej w dół”) można traktować jak „inwestycyjną supermoc”. Jest to realna przewaga w przypadku inwestorów z długoterminowym horyzontem inwestycyjnym.

Interesujący w raporcie Vanguard był fakt, że klienci spółki z jednej strony wykazali robiące wrażenie opanowanie a z drugiej potwierdzili, że nawet tak specyficzna grupa inwestorów jak klienci Vanguarda podatna jest na rynkową zmienność. Okazuje się bowiem, w okresie dotkliwych spadków S&P 500 aktywność klientów Vanguard (wspomniane 8%) była dwukrotnie wyższa niż w typowym miesiącu w latach 2011-2018.

W lipcu Vanguard opublikował raport, który skupił się na tych 8% inwestorów, którzy dokonywali transakcji w czasie gwałtownej przeceny S&P 500. Ściślej mówiąc skupił się na wyjątkowej podgrupie tych klientów: na inwestorach, którzy całkowicie lub niemal całkowicie „uciekli do gotówki”. Okres badania dotyczy okresu od 19 lutego do 30 marca a więc kończy się jakiś tydzień po zanotowaniu przez S&P 500 lokalnego dołka (po niemal 35% obsunięciu).

Z raportu Vanguard wynika, że w tym okresie transakcje zawierało 5% klientów posiadających pracowniczy rachunek emerytalny zdefiniowanej składki (z reguły zautomatyzowany) i 17% inwestorów indywidualnych z rachunkiem brokerskim lub indywidualnym rachunkiem emerytalnym. Vanguard podaje, że zaledwie pół procenta klientów „uciekło w tym czasie do gotówki”. Ich przeciętna alokacja na rynku akcyjnym wynosiła na koniec 2019 ponad 70%. Raport podaje szczegóły demograficzne dotyczące tej grupy klientów, którzy zdecydowali się na mocny i ambitny market timing i „uciekli do gotówki” ale moim zdaniem bez zestawienia z grupą porównawczą mają one niewielką wartość informacyjną.

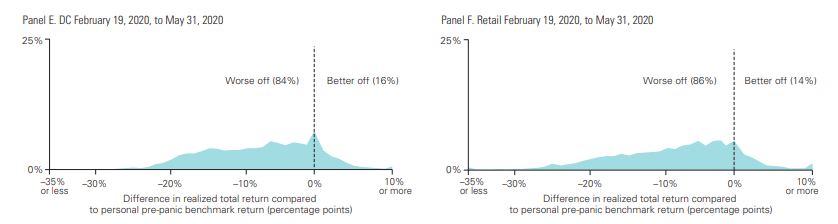

Częścią raportu, na którą chciałem zwrócić uwagę jest porównanie wyników zrealizowanych przez „gotówkowych uciekinierów” w okresie do 31 maja z hipotetycznymi wynikami, które osiągnęliby gdyby nic nie robili, gdyby przesiedzieli przecenę z „rękami pod tyłkiem”. Wykres dnia podsumowuje to zestawienie:

Do końca maja S&P 500 wzrósł o ponad 35% od marcowych dołków ale nie zdołał osiągnąć nowych szczytów. Historyczne szczyty poprawił później. Okazuje się, że około 85% „gotówkowych uciekinierów” wyszłoby lepiej gdyby nie podejmowało drastycznych decyzji inwestycyjnych w czasie wyprzedaży. Warto zauważyć, że obecnie S&P jest jakieś 12% powyżej poziomu z końca maja. Można więc oczekiwać, że koszty prób wyczucia rynku są obecnie jeszcze wyższe dla „gotówkowych uciekinierów”.

Omawiam jedno z trzech zestawień w raporcie: dwa pozostałe dotyczą okresu do końca marca i do końca kwietnia. O ile w okresie do końca marca około 57% „uciekinierów” notowało lepsze wyniki, że gdyby pozostali przy swoim typowym portfelu to już na koniec kwietnia ten odsetek spadł do około 31%, a na koniec maja wyniósł 15%.

Należy zauważyć, że badanie dotyczy okresu, w którym rynek zaliczył potężne uderzenie, 35% w spadek w okresie kilku tygodni, a następnie bardzo szybkie odbicie. Bardzo interesujące byłoby podobne badanie dla okresu wielkiego kryzysu finansowego. Nie można więc z powyższych rozważań wyciągnąć wniosku, że kupowanie cholernej korekty (BTFD) albo ignorowanie cholernej korekty (ITFD) jest poprawną postawą inwestycyjną. Ten raport Vanguard nie jest argumentem w tej dyskusji.

Raport Vanguard pokazuje natomiast, że udany market timing wymaga dwóch trafnych decyzji. Skuteczne ominięcie przeceny wymaga dobrej decyzji o wyjściu z rynku i dobrej decyzji o powrocie na rynek. Raport Vanguard skupia się na inwestorach, którzy podjęli niezłą pierwszą decyzję. Przecież mogli uciec do gotówki duża wcześniej. Na przykład w 2013 roku gdy aktorka Mila Kunis ogłosiła, że przenosi oszczędności z depozytów bankowych na rynek akcyjny co wielu komentatorów interpretowało jako sygnał ultra-optymistycznego sentymentu i argument za rychłą korektą. Klienci Vanguard „uciekli do gotówki” już w czasie przeceny na rynku akcyjnym. Jednak już po dwóch miesiącach odbicia zdecydowana większość z nich notowała gorsze wyniki niż gdyby nic nie zmieniali w swoich portfelach.

W tytule tekstu założyłem, że „ucieczka do gotówki” była wynikiem paniki. To jeden z potencjalnych powodów. Innym powodem może być duża wiara w własne umiejętności inwestycyjne i przekonanie, że będzie się w stanie wyczuć rynek: uciec z niego w trakcie korekty i powrócić na wczesnym etapie odbicia. Okazuje się, że ta druga część planu jest trudniejsza do realizacji niż może się to wydawać.

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Moim zdaniem ucieczka nie jest złym pomysłem zwłaszcza jak się opuściło np. Spółki skarbu państwa z wyjątkiem kghm i np. Wróciło na covid owe hity typu mercator biomed czy fotowoltaike np. Mls oraz w brokera Xtb i tak najważniejsza jest selekcja czego przykładem są niezniszczalne Dino czy Cdr.każda nowa decyzja może czegoś dobrego też wnieść.