Seriale i filmy pokazujące kulturę nerdów sugerują, że jednym ze zwyczajów tej kultury są spory o najlepszą supermoc komiksowych superbohaterów. Nie sądzę by w środowisku inwestycyjnym dyskutowano o inwestycyjnych supermocach. Nawet gdyby takie dyskusje trwały to nie sądzę by supermoc „do nic nie robienia na rachunku inwestycyjnym” miała wielu zwolenników.

Jedną z regularnie powracających myśli przewodnich na Blogach Bossy jest idea, że podejście inwestycyjne musi być dostosowane do profilu emocjonalnego (i intelektualnego) inwestora. Inwestor, który nie jest w stanie przetrwać nawet niewielkiego obsunięcia wartości swoich aktywów (bo na lokacie nigdy nie traci się pieniędzy) może rozważyć całkowitą rezygnację z rynku akcyjnego. Jeśli każda obecność na tym rynku miałoby oznaczać likwidację portfela na kilkunastoprocentowej stracie to nie ma sensu tracić pieniędzy i nerwów bo wiadomo, że inwestor nie skorzysta z historycznej przewagi rynku akcyjnego nad rynkiem pieniężnym.

Są jednak inwestorzy z innym podejściem do obsunięć i innym podejściem do reagowania na gwałtownie zwiększającą się rynkową zmienność. W przypadku takich inwestorów relatywnie duża ekspozycja na rynek akcyjny może mieć spory sens bo pozwoli skorzystać z długoterminowych wyższych stóp zwrotu z rynku akcyjnego. Pasywny, niskokosztowy, geograficznie zdywersyfikowany portfel akcyjny może być świetnym rozwiązaniem dla inwestorów, którzy chcą się skupić na swojej karierze zawodowej (i nie chcą poświęcać czasu na aktywne inwestowanie), a którzy dobrze sobie radzą z rynkowymi obsunięciami. Radzą sobie tak dobrze, że są nawet w stanie stosować podejście kupuj cholerną korektę.

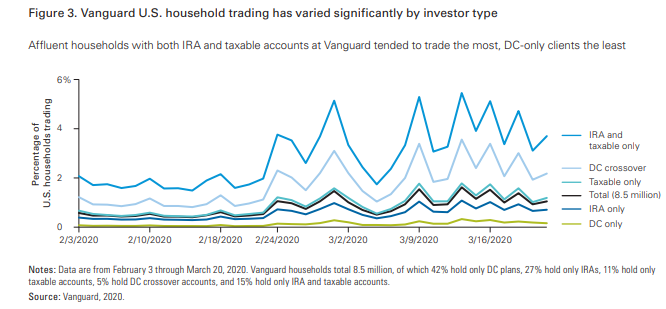

O tym jak może wyglądać takie nastawienie w praktyce pokazują dane z raportu Vanguard przedstawiające inwestycyjną aktywność indywidualnych klientów firmy (w sensie nie instytucjonalnych bo podstawową jednostką w badaniu jest gospodarstwo domowe) w okresie od 19 lutego do 20 marca. O raporcie pisano w mediach społecznościowych. W tym okresie miało miejsce najszybsze obsunięcie ze szczytów w historii amerykańskiego rynku akcyjnego. W trzydzieści kalendarzowych dni S&P 500 stracił około 32%. Tuż po zakończeniu okresu badania, na następnej sesji giełdowej, rynek osiągnął lokalny dołek notowań.

Dla wielu aktywnych inwestorów dane Vanguard będą szokujące: 92% samodzielnie decydujących klientów spółki we wspomnianym okresie nie zrealizowało żadnej transakcji na aktywach (nie zmieniło alokacji). Oznacza to, że przetrwali, bez żadnego ruchu na rachunku, najbardziej gwałtowny spadek ze szczytów, w historii amerykańskiej giełdy. Z tych 8% klientów, którzy dokonali transakcji aż połowa zrobiła tylko jeden ruch.

Powyższe dane wymagają pewnego kontekstu: samodzielnie decydujący klienci Vanguard generalnie dokonują niewiele zmian w strukturze portfela. Firma inwestycyjna podała we wcześniejszym raporcie, że w 2018 roku (całym roku) transakcje dokonało 16% klientów. Przesunęli w nich zaledwie 19% aktywów na rachunkach inwestycyjnych.

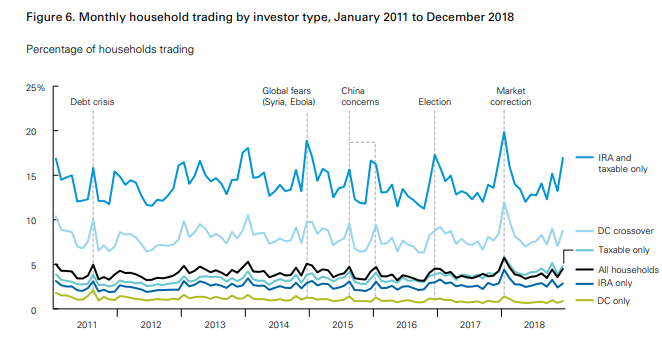

W tym kontekście wyraźnie widać, że nawet klienci Vanguard odczuli presję emocjonalną związaną z gwałtownym obsunięciem S&P 500. W całym 2018 handlowało 16% klientów (co było normalnym poziomem dla lat 2011-2018), w okresie jednego miesiąca od 19 lutego do 20 marca handlowało 8% klientów. Tak więc podwyższona zmienność wpływa na zachowanie inwestorów, nawet samo-wyselekcjonowanej grupy, którą często są klienci Vanguard. Dobrze to pokazuje wykres z wcześniejszego badania, obejmujący lata 2011-2018:

Na wykresie widać też różnicę pomiędzy różnymi rodzajami rachunków. „Taxable account” to zwykły rachunek maklerski. „IRA account” to indywidualny rachunek emerytalny. „DC account czyli „defined contribution account” to pracowniczy rachunek emerytalny zdefiniowanej składki, często bardzo zautomatyzowany. Jednak nawet jeśli weźmiemy pod uwagę zwykłe rachunki maklerskie i połączenie tych rachunków z IRA (układ wg Vanguard typowy dla zamożnych klientów) to ograniczona skala aktywności także robi wrażenie. Warto jednak zauważyć, że zarówno podwyższona zmienność jak i medialne, zewnętrzne szoki wpływają na aktywność klientów Vanguard.

Powróćmy do okresu z ostatniego obsunięcia. Mimo, że poziom 8% rachunków, które dokonało transakcji w tym okresie robi wrażenie to Vanguard podaje, że był to, jak na standardy firmy bardzo aktywny okres: 8% to dwa razy więcej niż w typowym miesiącu w latach 2011-2018.

Wyraźnie też widać różnice pomiędzy poszczególnymi rachunkami. Około 25% klientów ze zwykłymi rachunkami maklerskimi i kombinacją zwykłych rachunków i IRA zawierało transakcje w okresie 19 luty do 20 marca. Wskaźnik dla klientów z rachunkami w programach DC to tylko 2,5%. Moim zdaniem wspomniane 25% dużo lepiej oddaje aktywność zwykłych inwestorów, klientów Vanguard niż inne liczby. Jednak ciągle jest to moim zdaniem dobra ilustracja opanowania w bardzo burzliwym okresie na rynku. Trzy czwarte klientów powstrzymało się od transakcji.

Co ciekawe, 70% klientów zwiększyło w tym czasie ekspozycję na rynek akcyjny, czyli w pewnym sensie kupowało cholerną korektę. Jednocześnie, wartościowo zwiększyła się ekspozycja na rynek obligacji co sugeruje, że starsi klienci z większymi rachunkami przesuwali ekspozycję z rynku akcji na rynek obligacji a młodsi klienci z mniejszymi rachunkami zwiększali ekspozycję na rynek akcji.

Dla pasywnych inwestorów, czyli inwestorów, którzy nie angażują się ani w selekcję walorów ani w wyczuwanie punktów zwrotnych na rynku, posiadających plan inwestycyjny takie wydarzenie jak obsunięcie z lutego/marca nie powinno nic zmienić w ich planie. Z mojego punktu widzenia, aktywnego inwestora, wydaje się to nierealne. Nie wyobrażam sobie zachować takiej postawy. Mam zbyt niską odporność na obsunięcia. Dlatego zdecydowałem się na aktywne inwestowanie.

Dane Vanguard pokazują jednak, że istnieje całkiem sporo inwestorów, dla których pasywna postawa nie jest czymś poza zasięgiem. Można mieć pewne zastrzeżenia do wspomnianych danych. Wspomniałem o samo-selekcji. Vanguard ma specyficzną filozofię, afirmującą pasywne inwestowanie i nie byłoby niespodzianką gdyby klienci spółki podzielali tę filozofię. Drugie zastrzeżenie jest poważniejsze: nie mamy pewności, że widzimy całą aktywność inwestycyjną klientów Vanguard bo mogą mieć ulokowane aktywa finansowe w innych firmach inwestycyjnych. Rachunek w Vanguard jest pasywny, rachunek w eToro jest aktywny.

Całość badania Vanguard obejmuje ponad 8 mln gospodarstw domowych. Można więc założyć, że nawet po uwzględnieniu ograniczeń badania, istnieją przesłanki by wierzyć w istnienie pasywnych inwestorów, zdolnych utrzymywać swoją pasywność nawet w okresie gwałtownych rynkowych obsunięć.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Myślę, że dla inwestorów długoterminowych kierujących się podejściem typu 'portfel permanentny' plus rebalansing albo dla ludzi tworzących właśnie taki portfel poprzez VCA – to jest to dość automatyczna reakcja. Trzeba tylko mieć wcześniej opracowany plan i być mentalnie przygotowanym na podjęcie określonych działań. Przy czym ten ostatni punkt (gotowość mentalna) może być najtrudniejszym.

Zależy kto jaki procent portfela ma w akcjach. Jeśli niewielki w stosunku do majątku, to szkoda czasu na aktywne zajmowanie się tym, nawet w przypadku katastroficznego obsunięcia (realizujemy dalej wieloletni plan licząc na spore zyski).

Gorzej jak ktoś jest zapakowany na full, naczyta się goldbugów, a na dodatek w robocie perspektywy średnio ciekawe. Wtedy się robi ciepło i zwiększa się ryzyko szukania płynności po każdej cenie.

Gromadzę gotówkę, kaszę i konserwy ile się da, aby u mnie się taki scenariusz (przedwczesne pozbywanie się papierów) nie zmaterializował.

"Oho! — rzekł sobie Kwarcowy — niedobrze! Nic po tym, byle tylko nie myśleć, a będzie dobra nasza!"*

Podstawowe pytanie, czy to świadome powstrzymanie się od działanie, czy też po prostu brak świadomości? Może po prostu ktoś ma konto, wrzuca tam co miesiąc jakieś kwoty (albo i nie), dokonuje zakupów raz w miesiącu i nie monitoruje aż tak bardzo tych wszystkich obsunięć.

*Lem