Poniżej ciąg dalszy porad odnośnie usprawniania wskaźników technicznych, ale i ulepszania A.T. w ogóle.

Cel: eliminacja słabych punktów użycia wskaźników

Jedną z wad wskaźników jest spora ilość fałszywych sygnałów transakcyjnych w okresach nieprzystosowanych do funkcji wskaźnika. Np. wskaźniki wyłapujące dłuższe trendy gubią się podczas płaskich okresów konsolidacji.

TIP #3 CZĘSTA ZMIANA PARAMETRÓW PROWADZI DO FRUSTRACJI

Całkiem racjonalnym podejściem może być zmiana parametrów wskaźnika na szybsze lub wolniejsze zależnie od aktualnej zmienności rynku.

Np. inwestor widząc, że RSI 14 dniowe daje zbyt dużo sygnałów na zmiennym rynku zamienia go na RSI 33-dniowe, ponieważ akurat takie zadziałało w ostatnich kilku przypadkach.

Tyle, że w ten sposób następuje dopasowanie wskaźnika do PRZESZŁOŚCI (optymalizacja manualna). I kiedy nagle zmienia się reżim rynku (brak trendów czy brak zmienności) nowy RSI 33-dniowy gubi się, a poprzedni RSI 14-dniowy działa świetnie. To objaw niestacjonarności rynków. Takie zmienianie parametrów bywa frustrujące i tylko pozornie prowadzi do ulepszenia jakości sygnałów. Już lepiej trzymać się jednych ustawień i poszukać filtrów poza manipulowaniem ilością okresów w chaotyczny sposób.

Chyba żeby zastosować kolejny, dodatkowy wskaźnik, ale…

TIP #4 KILKA WSKAŹNIKÓW NIE OZNACZA LEPSZEJ JAKOŚCI

Wielokrotnie trafiałem i w poradnikach i w realnym zastosowaniu przez inwestorów nakładanie na wykres lub pod nim dwóch lub więcej wskaźników jednocześnie. Ma to za zadanie filtrować sygnały po przez … potwierdzenie się ich wzajemne.

Mózg ludzki w wielu sytuacjach potrzebuje potwierdzenia swoich decyzji aby poczuć się pewniej, albo mieć w razie czego na kogo zrzucić winę za niepowodzenie. Zwykle robimy to automatycznie. W inwestowaniu, kiedy odkrywa się, że można użyć dodatkowych wskaźników aby potwierdzić sygnał naszego ulubionego, rozwiązanie by ich użyć narzuca się samo. Szczególnie gdy odnajdzie się kilka przykładów, że taka kombinacja zadziała z sukcesem.

Bardziej doświadczenie inwestorzy wiedzą jak się to kończy. Nie raz kilka wskaźników potwierdziło sygnał jednocześnie, ale i tak skończyło się stratą. Albo jeden wskaźnik wskazał idealny sygnał kupna, ale ponieważ inne go nie potwierdziły, grubo zyskowna transakcja uciekła. Czasem nie załapanie się na taką transakcję, która przeszła koło nosa, bywa bardziej bolesne niż strata.

Wyjaśnienie tego zjawiska jest dość proste:

Wskaźniki przewidziane do tego samego celu o podobnych parametrach tak naprawdę nie różnią się wiele od siebie. Są w końcu matematycznym przekształceniem tych samych cen, więc ich właściwości filtrujące są łudzące.

Dlatego zaleca się raczej łączenie wskazań pochodzących z narzędzi o różnym pochodzeniu niż tylko od cen. Np. łączenie wskaźnika z wolumenem albo ze wskaźnikami rynkowego sentymentu.

No chyba że wskaźniki łączymy w nieco bardziej wyrafinowany sposób, czyli

TIP #5 WIELE WSKAŹNIKÓW POŁĄCZONYCH Z ZARZĄDZANIEM KAPITAŁEM

Jednym ze sposobów wyeliminowania części szumów jest użycie tego samego wskaźnika, ale w 2 różnych konfiguracjach – szybkiej i wolnej.

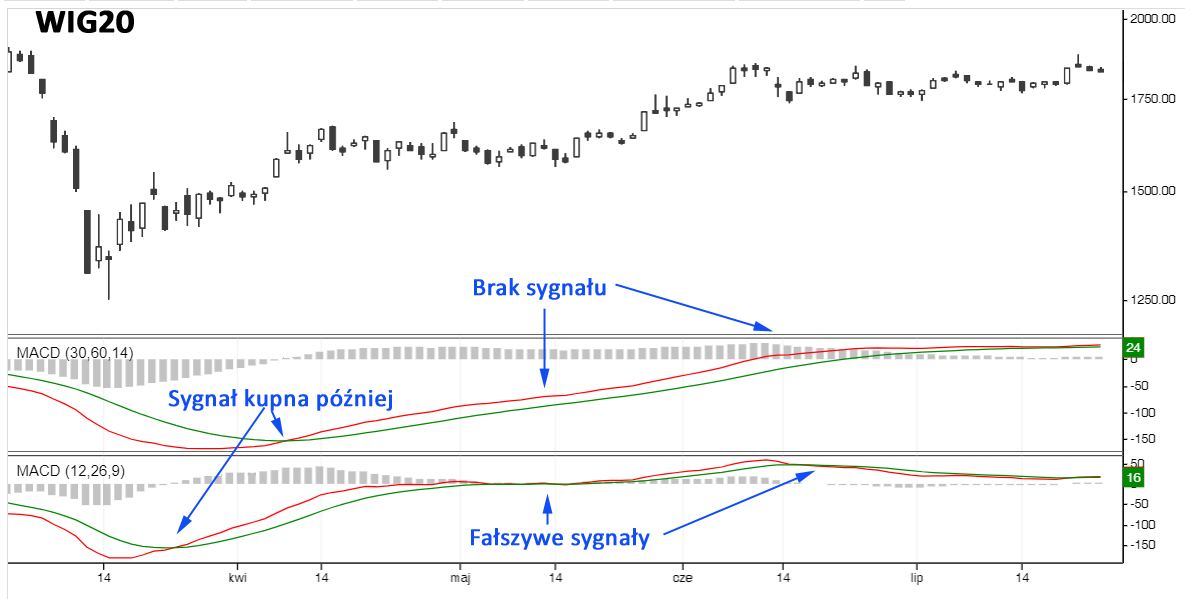

Tak zrobiłem przykładowo właśnie dla MACD na wykresie WIG20, gdzie męcząca flauta bez kierunku daje się we znaki od tygodni. Naniosłem 2 x MACD – klasyczny (domyślne ustawienia w programach 12, 26, 9) oraz wolniejszy (30, 60, 14):

Klasyczny MACD pogubił się kilka razy generując fałszywe sygnały, ale wskazał hossę dużo wcześniej. Wolniejszy z kolei przeczekał tę flautę bez sygnałów, choć rozpoczęcie hossy uchwycił dużo później.

Ważne jest, by łącząc 2 (lub więcej) źródła sygnałów podzielić wirtualnie kapitał na 2 (lub więcej) części, tak jakby to były 2 rachunki osobne. Wówczas każdy z MACD jest używany jako źródło transakcji z osobna.

W części przeznaczonej na wolny MACD mielibyśmy w powyższym przykładzie tylko kupno na początku kwietnia i pozycja cały czas pozostałaby nienaruszona z powoli rosnącymi zyskami. W części przeznaczonej na szybki MACD byłoby kilka wejść/wyjść okupionych stratami. Dywersyfikacja strategii zrobiona w ten sposób umożliwia wygładzenie krzywej kapitału. Straty z jednej strategii pokrywałyby zyski z drugiej.

Jeśli ktoś zapyta, dlaczego nie używać tylko jednej, tej wolniejszej wersji MACD, odpowiem: ponieważ w innych warunkach rynkowej zmienności to ona może generować straty, a wersja szybka da za to zyski. Ponieważ nigdy nie wiemy, która wersja się sprawdzi w najbliższej przyszłości, stosujemy dwie. Każdy rodzaj dywersyfikacji powinien wygładzać krzywą kapitału (niwelować wielkość obsunięć).

Przy okazji takie wspomaganie wzajemne 2 lub więcej strategii pomaga mentalnie. Zyski z jednego wirtualnego rachunki przywracają spokój, gdy drugi rachunek krwawi.

CDN

–kat–

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.