Przypomnę na wstępie, żeby nie zabierać czasu niezainteresowanym, że ten wątek poświęcony jest przede wszystkim wskaźnikom technicznym.

Jednakże opisywane zagadnienia w dużej części dotyczą także wszystkich inny metod inwestycyjnych, więc pewnie każdy znajdzie coś praktycznego dla siebie.

W poprzedniej części wskazałem cel powstania kolejnych części tego cyklu i kilka pierwszych wskazówek odnośnie tego, jak do wskaźników w miarę sensownie podchodzić.

Nie jest to wątek prezentujący same wskaźniki, to można znaleźć w setkach materiałów dostępnych choćby w sieci. Moja misja to przekazanie własnych doświadczeń mających pomóc usprawnić inwestowanie w oparciu o owe wskaźniki. MACD to tylko przykład tego, z jakimi problemami możemy się spotkać używając wskaźniki do podejmowania decyzji na rynku oraz jak je rozwiązywać.

TIP #2 TESTOWANIE, ALE OSTROŻNE

Wszystkie wskaźniki techniczne mają pewną przewagę w stosunku do metod decyzyjnych opartych o same ceny na wykresie (PA- Price Action):

Matematyczny wzór poprzedza pojawienie się wskaźnika.

A stąd już blisko, by łatwo je przenieść w formie kodu do dowolnego programu wyświetlającego wskaźnik na wykresie, czy też programu dedykowanemu testowaniu jego skuteczność na danych historycznych (np. Amibroker).

Już najprostszy arkusz kalkulacyjny wystarczy, by zapisać formułę wskaźnika i wyświetlić ją w formie dowolnego wykresu. Kiedyś w instytucjach inwestycyjnych typu fundusze tego typu rzeczy i oparte o nie modele tworzyło się dość powszechnie po prostu w excelu i zdaje się w niektórych nadal się tak robi. Taki arkusz można nawet podpiąć potem do systemu transakcyjnego by wysyłał instrukcje do przeprowadzenia transakcji.

Znacząco trudniej i z większym błędem odwzorowania zrobić to z narzędziami i metodami Price Aaction. Tam najpierw widzimy jakieś układy cen, które dopiero trzeba zapisać matematycznie. Zakodowanie np. formacji RGR może wydawać się horrorem, choć robi się to już w programach do inwestowania. Jednak tak kodowana formacja zawsze będzie różnić się od takiej rysowanej samodzielnie na wykresie. Ze wskaźnikiem nie ma tych problemów, zawsze będzie precyzyjnie zapisany i wyświetlony.

Dzięki tej przewadze zwolennicy wskaźników dostają do ręki potężną broń – możliwość precyzyjnego testowania ich skuteczności na wszelkich dostępnych danych instrumentów dostępnych na giełdach i forexie. Tyle tylko, że jest to broń obosieczna, która źle użyta zmasakruje rachunek. Dlatego użycie jej wymaga świadomego i ostrożnego podejścia.

W kluczowych kwestiach „mistrzostwa użycia jednej techniki” (zapisanych w poprzedniej części), sprawdzenie działania wskaźnika w bojowych warunkach wszelkiego rodzaju to jedna z najważniejszych kwestii.

Można to robić manualnie, na danych historycznych lub w czasie rzeczywistym, ale będzie to dość nieprecyzyjne i nie zawsze kompletne.

Komputer zrobi to dużo skuteczniej, szybciej, precyzyjniej i bez błędów poznawczych, które zwykle towarzyszą sprawdzaniu strategii inwestycyjnych przez inwestorów (o tym więcej w przyszłości). Przy tym komputer zrobi to na dowolnie dużych zbiorach danych i wielu rynkach jednocześnie, co wręcz powinno mu się zaordynować.

Owa komputerowa robota testująca ma znaczenie z kilku bardzo praktycznych powodów:

- dostajemy znaczącą ilość transakcji do analizy, co uprawdopodabnia poziom istotności strategii opartej na wskaźniku,

- mamy możliwość zbadania zachowania wskaźnika w rozmaitych warunkach rynkowych – w trendach, beztrendziu, na małej zmienności, dużej zmienności itd.,

- można dowolnie zmieniać parametry użyte w wyliczeniach użytych do budowy wskaźników i sprawdzać ich wpływ na wyniki,

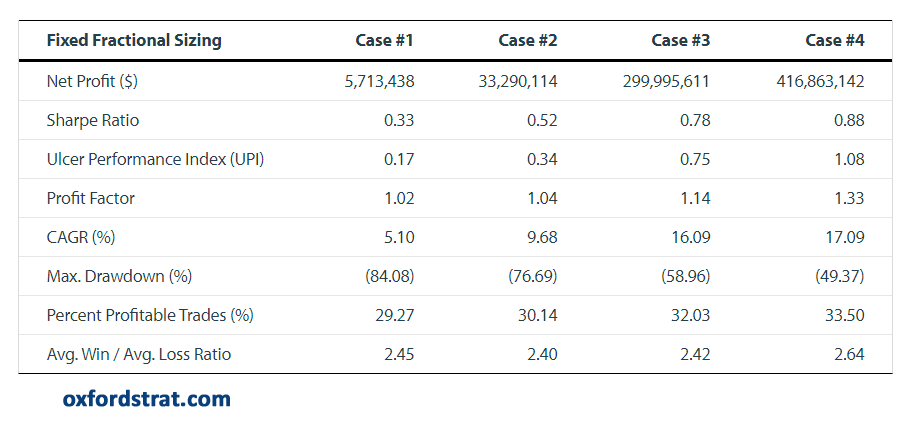

- badamy wrażliwości wyników w zależności od użytych wielkości pozycji i kapitału, co prowadzi prostą drogą do ustalenia prawidłowych ich proporcji,

- mamy łatwą możliwość analiz działania wskaźników przy dodawaniu filtrów (np. dodatkowych stopów nie wynikających z działania samego wskaźnika

Bardziej dociekliwym inwestorom mogę zaproponować jak przykład testy wskaźnika MACD na 40 rynkach futures w tym serwisie:

Nie wszystkie testy tam prezentowane pokazały skuteczność MACD (pozytywną wartość oczekiwaną – przewagę), co jest już samo w sobie istotną wskazówką.

Nie chcę w ten sposób zachęcać w żadnym razie do zajęcia się inwestowaniem systemowym za pomocą wskaźników! Zostawmy to tym, którzy w algorytmach siedzą głęboko i znają wszelkie ich pułapki i pozytywne strony. Moja sugestia rozpoczynania inwestowania ze wskaźnikami za pomocą testów ma zupełnie inny cel.

Sam zajmuję się testowaniem systemów, więc od podszewki poznałem ich złudną magię, która pociąga niedoświadczonych inwestorów. Rynki są mocno niestacjonarne, co powoduje, że systemy budowane właśnie na wskaźnikach, gdzie jest sporo zmiennych parametrów, nie wytrzymują potem próby czasu w realnych warunkach. Ja jednak zachęcam JEDYNIE DO TESTÓW, nie do UŻYCIA gotowych systemów opartych na wskaźnikach w realnej grze, to dwa zupełnie inne aspekty tej samej sprawy.

Otóż dokonanie tego rodzaju choćby podstawowych testów ulubionych wskaźników na danych z przeszłości powinno przynieść inwestorom kilka praktycznych korzyści analitycznych:

Przede wszystkim chodzi o wiedzę o tym, w jakich warunkach wybrany wskaźnik NIE DZIAŁA, w sensie nie przynosi hipotetycznych zysków przy zadanych parametrów działania.

Zdarza się, że inwestor używa wskaźnika w swoich inwestycjach nie wiedząc o tym, że jest skazany z góry na porażkę, ponieważ w taki sposób jak go używa i na wybranych przez niego rynku nie ma szans na zyski. Wystarczy jeden prosty test na danych historycznych by tego dowieść. Jeśli wypada on negatywnie, istnieje niewielka szansa, że oparta na nim strategia zadziała w przyszłości. Większość wskaźników posiada już domyślne ustawienia wskazywane w branżowej literaturze (MACD również), nie zawsze jednak są to ustawienia działające do dziś, choć mogły kiedyś się sprawdzać.

Testy mogą więc wskazać w którą stronę pójść. Dadzą bowiem przybliżoną odpowiedź na pytania typu:

- na jakich rynkach wskaźnik pracuje stabilnie, zyskownie, a na jakich rozczarowuje?

- w jakich zakresach ustawień parametrów wskaźnika istnieje szansa zyskowności?

- w jakiego rodzaju warunkach rynkowych warto się nim posługiwać? (np. jest bezużyteczny na rynkach o małej zmienności)

- czy zaprzyjaźnimy się z nim mentalnie? (np. wskaźnik działa tylko przy długoterminowych transakcjach, a my oczekujemy szybkich strzałów)

No i przede wszystkim takie testy pozwalają nam oswoić się z tą trudną materią, nabrać właściwej perspektywy, wypracować jakiegoś rodzaju poczucie zaufania i urealnić oczekiwania. Dla mnie zrobienie tego typu testów lata temu było przełomem w myśleniu o tradingu i zmianą podejścia.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.