Rok 2020 jest okresem, w którym zacząłem zauważać, że internetowe memy zaczęły być traktowane przez część inwestorów jako część strumienia informacji. Część inwestorów zaczęła używać humorystycznych wstawek z pogranicza informacji i rozrywki jako cegiełek, z których buduje inwestycyjne narracje. Na pewno nie jest to zjawisko, które powstało w 2020 roku, raczej stało się dla mnie wyraźnie widoczne.

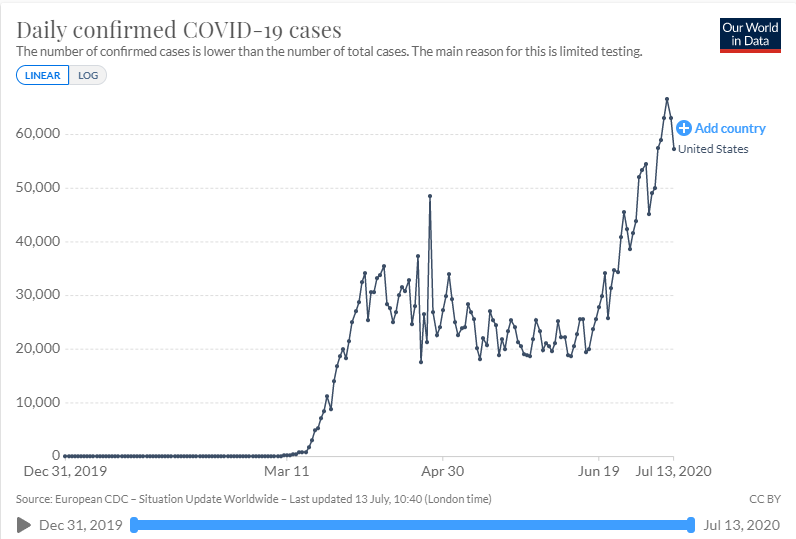

Od połowy czerwca, gdy w USA wyraźnie zaczęła rosnąć liczba nowych dziennych raportowanych przypadków COVID-19 popularne stało się zestawienie trendu liczby zachorowań z trendem na rynku akcyjnym. Nie będę popełniał wykresowej zbrodni i nie pokażę wspomnianego zestawienia ale pokażę sam wykres nowych dziennych zachorowań w USA:

Zestawienie S&P 500 z wybranymi miarami sytuacji społeczno-ekonomicznej w USA ma z inwestycyjnego punktu widzenia niewielką użyteczność. Tak właśnie jest z zestawieniem poziomu S&P 500 z przeróżnymi krzywymi epidemiologicznymi, takimi jak dzienna liczba zachorowań na koronawirusa. Na pograniczu rozrywki i informacji takie zestawienie zbliżania się S&P 500 do historycznych rekordów (i poprawiania ich przez NASDAQ) z historycznymi rekordami nowych zakażeń COVID-19 robi spore wrażenie emocjonalne, kreuje poczucie, że indeksy oderwały się od rzeczywistości. Ale z inwestycyjnego punktu widzenia ma to sens ograniczony do jednego konkretnego argumentu, o którym wspomnę później.

S&P 500 nie jest barometrem stanu świata, nie jest barometrem sytuacji społeczno-ekonomicznej w USA, nie jest nawet dokładnym barometrem stanu amerykańskiej gospodarki ponieważ skład indeksu istotnie różni się od struktury amerykańskiej gospodarki. S&P 500 w dużym uproszczeniu jest przybliżeniem wartości, którą inwestorzy przypisują przyszłym zyskom kilkuset dużych, technologicznie zaawansowanych, geograficznie zdywersyfikowanych korporacji.

Bez wątpienia zjawisko pokazane na powyższym wykresie ma ogromne znaczenie dla mieszkańców USA i może wzbudzać wiele pesymistycznych opinii na temat USA. Na pewno jest ilustracja monstrualnych błędów politycznych, rażącej niekompetencji na wielu szczeblach władzy i w wielu instytucjach. Za pokazanymi na wykresie liczbami kryją się także tysiące ludzkich dramatów bo zdajemy sobie sprawę, że pewien odsetek zarażonych umrze z powodu COVID-19. Być może pokazane zjawisko będzie miało dalekosiężne skutki geopolityczne bo nie da się ukryć, że globalna reputacja USA otrzymała spory cios spowodowany słabą reakcją amerykańskich władz i społeczeństwa na zagrożenie epidemiologiczne.

Tak więc sytuacja epidemiologiczna w USA może być pretekstem do formułowania ostrych sądów moralnych czy opinii społecznych i politycznych. Zgadzam się, że będą to w większości opinie o pesymistycznej wymowie. Będą stanowiły kontrast dla historycznych maksimów poprawianych przez rynki akcyjne co ma jak najbardziej optymistyczną wymowę. Rzecz w tym, że inwestorzy swoimi transakcjami nie formułują sądów moralnych, nie wyrażają w sposób bezpośredni opinii o ogólnym stanie USA czy świata. Nie ma więc tu dysonansu ważnego z inwestycyjnego punktu widzenia, nie ma w tym miejscu dowodu na oderwanie się rynków akcyjnych od rzeczywistości.

Wyjątkiem jest w tym przypadku konkretny, merytoryczny argument, który zakłada, że prędzej czy później ludzie zareagują na silne zagrożenie epidemiologiczne i sami drastycznie ograniczą aktywność gospodarczą (albo skłonią władze do takiej decyzji) a te działania będą miały wpływ na poziom zysków osiąganych przez spółki z indeksu S&P 500. Jest to w pewnym sensie argument podobny do tego, którego używali w marcu zwolennicy zamrożenia gospodarki, którzy mówili, że gospodarka sama się zamrozi przy przepełnionych OIOM-ach bo trudno sobie wyobrazić normalną aktywność gospodarczą w takiej sytuacji.

Ten argument jest moim zdaniem sensowny ale nie wiem czy jest on poprawny. Być może rynki akcyjne niedoszacowują skalę spadków zysków spółek z S&P 500 spowodowanych kolejnym spontanicznym lub odgórnym zamrożeniem gospodarki. Być może to analitycy i inwestorzy używający tego argumentu przeszacowują wpływ ponownego zamrożenia gospodarki na poziom zysków spółek z S&P 500. Być może rynki oczekują kolejnych bodźców stymulacyjnych – fiskalnych i monetarnych – na wypadek ponownego zamrażania i z tego powodu nie przykładają dużej wagi do tąpnięcia zysków. Nie wiem, które z tych twierdzeń jest poprawne ale mają one dla mnie sens z punktu widzenia analizy inwestycyjnej (bez wnikania w kwestię tego jak bardzo użyteczna jest analiza zaczynająca się od prognozowania sytuacji makroekonomicznej).

Dużo mniej sensu ma przypisywanie rynkom akcyjnym funkcji barometru stanu świata i opieranie się na takim założeniu przy formułowaniu opinii o tym, że oderwały się one od rzeczywistości. To co jest bardzo atrakcyjną viralową treścią, jak błyskawica rozprzestrzeniającą się w mediach społecznościowych nie musi być (i z reguły nie jest) użytecznym składnikiem inwestycyjnej narracji. Mam jednak wrażenie, że wielu inwestorów przyjęło opisane wyżej przekonanie o oderwaniu się rynków od rzeczywistości jako inwestycyjny fakt, który wpływa na ich rynkowe nastawienie i sprawia, że jest dużo bardziej pesymistyczne niż rynkowe nastroje.

Faktem jest, że inwestorzy na amerykańskiej giełdzie nie wyceniają ani nie mierzą ludzkiego, humanitarnego aspektu pandemii COVID-19. Jeśli już to próbują wycenić biznesowe efekty pandemii dla specyficznej grupy spółek z dużym udziałem zaawansowanych technologicznie, zdywersyfikowanych geograficznie pod względem przychodowym mega-korporacji, z których wiele ma relatywnie mało-fizyczny biznes, w dużym stopniu odporny na zawirowania spowodowane przez pandemię, a w wielu przypadkach wręcz zyskujący na tych zawirowaniach (Amazon, Zoom, Netflix). Pomiędzy tym pierwszym – ludzkim aspektem nieopanowania pierwszej fali pandemii w USA – a tym drugim – biznesowym efektem dla spółek z S&P 500 – może być bardzo duża różnica. Jednak nie musi ona świadczyć o oderwaniu się rynku akcyjnego od rzeczywistości. Takie stwierdzenie będzie uprawnione jeśli wystąpią ekonomiczne konsekwencje ludzkich tragedii, o których wspomniałem wyżej.

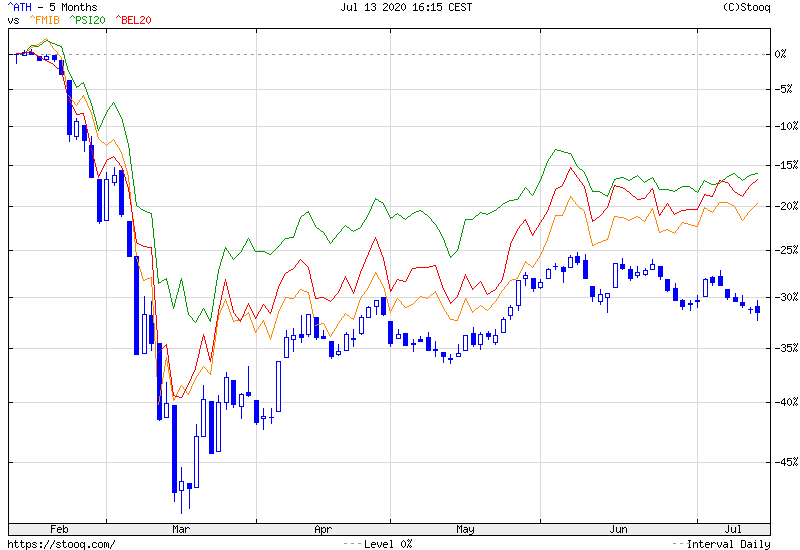

Z ciekawości sprawdziłem zachowanie czterech europejskich indeksów w ostatnich 5 miesiącach: z Grecji, Włoch, Portugalii i Belgii. Dwa z tych państw relatywnie dobrze poradziły sobie z pandemią. Dwa kraje należą do jednych z najbardziej dotkniętych przez COVID-19. Jednak jeśli mielibyśmy do dyspozycji tylko wykresy indeksów akcyjnych to wskazanie relatywnych wygranych i przegranych pandemii nie byłoby oczywiste:

Naturalnie na zachowanie indeksów giełdowych istotny wpływ miała ich branżowa struktura, udział relatywnie odpornego segmentu technologicznego, poziom geograficznej dywersyfikacji biznesów spółek giełdowych, skala podjętych działań stymulacyjnych i wiele innych czynników (w tym zachowanie indeksów w okresie przed pandemią). Właśnie na tym opiera się jednak mój argument. Funkcją rynków akcyjnych jest odkrywanie cen notowanych na nich akcji. Nie pełnią one aktualizowane w czasie rzeczywistym wskaźnika dobrobytu czy dobrostanu państwa. Robienie rynkom akcyjnym zarzutu z tego powodu, traktowanie tego faktu jako patologii czy anomalii opiera się na przypisywaniu inwestorom intencji i celów, których inwestorzy nie mają.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.