PMI czyli Purchasing Managers’ Index to wskaźnik aktywności gospodarczej bacznie śledzony przez managerów, analityków i inwestorów. Dużą w tym zasługą jest fakt, że uznawany jest za wskaźnik wyprzedzający a więc pozwalający „zaglądnąć w przyszłość”.

PMI tworzony jest przez opracowywanie ankiet wysyłanych do managerów wyższego szczebla. Firmy, w których managerowie pracują są tak dobierane by jako całość oddawały mniej więcej całą gospodarkę: w zależności od indeksu PMI albo jej część produkcyjną albo usługową.

Indeks PMI składa się z pięciu sub-indeksów reprezentujących różne elementy aktywności ekonomicznej:

- produkcję

- zamówienia

- dostawy (czas dostaw)

- zapasy

- zatrudnienie

Managerowie odpowiadają na pytania dotyczące poszczególnych sub-indeksów i deklarują czy aktywność jest większa, taka sama lub mniejsza niż w poprzednim miesiącu. Opracowane i zamienione w punktowy (od 0 do 100) indeks odpowiedzi tworzą najmniej zrozumiały i najczęściej błędnie interpretowany wskaźnik makroekonomiczny na świecie. Jednocześnie jest to jeden z najpilniej śledzonych wskaźników ekonomicznych co można żartobliwie uznać za jeden z powodów dlaczego tzw. strategie makro mają słabe wyniki inwestycyjne.

Elementarnym błędem popełnianym przy interpretacji wskaźnika PMI jest porównywanie danych miesiąc do miesiąca i traktowanie wzrostu poziomu indeksu jako dowodu na ekspansję gospodarczą. Tak właśnie było z opublikowanymi w tym tygodniu wstępnymi szacunkami indeksów PMI dla przemysłu i usług w czerwcu. Na przykład dla strefy euro wyniosły one odpowiednio 46,9 i 47,3. Był to wyraźny wzrost w porównaniu do poziomów z maja: odpowiednio 39,4 i 30,5.

Wielu analityków uznało tę poprawę indeksu PMI miesiąc do miesiąca jako dowód na odbicie gospodarcze typu „V”. Na przykład Carsten Brzeski, główny ekonomista dla strefy euro w ING, powiedział, że wtorkowe dane dostarczają kolejnych dowodów na to, że przynajmniej w początkowej fazie obecne ożywienie wygląda jak ożywienie w kształcie litery „V”. Co ciekawe, zaktualizowany komentarz analityka jest bardziej stonowany.

Z czysto technicznego punktu widzenia na ożywienie w porównaniu do poprzedniego miesiąca wskazuje odczyt PMI powyżej poziomu 50. Gdyby biorący udział w badaniu managerowie nie popełniali błędów to wskaźnik PMI powyżej 50 wskazuje, że aktywność gospodarcza jest większa niż w poprzednim miesiącu.

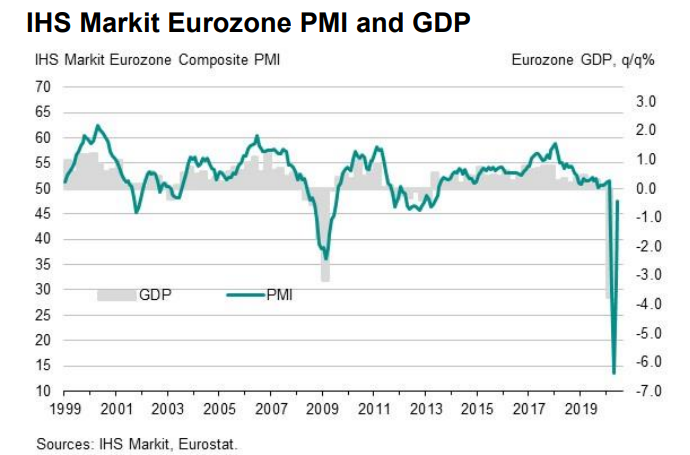

Mam jednak wrażenie, że znaczenie poziomu 50 jest także błędnie interpretowane przez analityków i inwestorów bo dosyć często wskazania poniżej tego poziomu traktowane są jako przesłanki za gospodarczą recesją. Jeśli dobrze rozumiem badania wskazują raczej na poziom 42 indeksu PMI, jako ten, który w danych historycznych oddzielał ożywienie gospodarcze od recesji (w danych PKB).

Wróćmy jednak do samego wskaźnika PMI. Wstępne wskaźniki PMI dla przemysłu i usług w strefie euro wyniosły w maju 39,5 i 28,7. Wskaźniki PMI z kompletnie „wyjątkowego” kwietnia, w którym duża część aktywności ekonomicznej była uśpiona czy zamrożona przez intensywną społeczną izolację wywołaną przez COVID-19, wyniosły 33,4 dla przemysłu i 12 dla usług w strefie euro.

Mam olbrzymie trudności dopasować tę sekwencję danych do rzeczywistości Jeśli poziom 50 oddziela we wskaźniku PMI wzrost aktywności biznesowej w porównaniu z poprzednim miesiącem to na przykład zaraportowane dla sektora usług 28,7 w maju i 47,3 w czerwcu technicznie oznacza, że maj był mniej aktywny niż kompletnie uśpiony kwiecień a czerwiec był mniej aktywny niż maj.

Na początku czerwca Claire Jones z FT Alphaville była jedną z osób, które zwróciły uwagę na fakt, że majowe wskaźniki PMI są „kosmiczne” i kompletnie odstają od tego co powinniśmy zobaczyć w przypadku gospodarki nawet powoli odradzającej się po miesiącu (kwietniu) poważnego uśpienia. Główny ekonomista firmy tworzącej indeksy PMI dla strefy euro, Chris Williamson, zauważył, że nagłówkowe wyniki może zaburzać sub-indeks czasu dostaw bo w normalnej recesji czas dostaw się skraca (jest mniejszy popyt) a w recesji koronawirusowej się wydłużył (przez zakłócenia, w tym regulacyjne, w łańcuchach dostaw). Czy to jednak może wyjaśnić poziom 28,7 dla usług w strefie euro w maju?

Być może lepszym wyjaśnieniem jest postawa managerów, którzy nie mogli się zmusić do tego by w miesiącu mimo wszystko mocno ograniczonej aktywności ekonomicznej (bo w maju aktywność daleka była od normalności rozumianej jako stan przed COVID-19) raportować ekspansję aktywności biznesowej choć technicznie miała miejsce ekspansja w porównaniu z „uśpionym kwietniem”. Ten sam efekt psychologiczny mógł zadziałać w czerwcu. Tak więc wskazania PMI za czerwiec są tylko kontynuacją wielkiej zagadki makroekonomicznej z maja.

Jeśli traktujemy wskaźniki PMI literalnie to nie ma mowy o ożywieniu, nie wspominając o ożywieniu typu „V”. Jednak literalne traktowanie wskaźników PMI nie ma większego sensu bo nie mają one potwierdzenia w innych danych makroekonomicznych. Grzegorz Siemionczyk cytuje w dzisiejszym Parkiecie ekonomistę banku Berenberg, Holgera Schmiedinga, który wskazuje, że dane o zużyciu energii elektrycznej, ruchu na drogach czy transakcjach kartami sugerują, że aktywność ekonomiczna w strefie euro choć wyraźnie niższa od normalności jest też wyraźnie wyższa niż w kwietniu.

Mamy więc dwie trucizny do wyboru. Możemy literalnie interpretować PMI dla strefy euro, które wskazuje, że w maju i czerwcu nie było ożywienia gospodarczego względem kompletnie „uśpionego kwietnia”. Możemy też przyznać, że bacznie śledzony wskaźnik makroekonomiczny kompletnie przestał działać a analitycy i inwestorzy zajmują się nim jak gdyby nic się nie stało. Z analitykami sprawa jest wyjątkowo interesująca bo konsensus analityków dla PMI w sektorze usług w strefie euro wyniósł 25,0 dla maja i 40,5 czerwca. Tak więc albo analitycy nie rozumieli konstrukcji indeksu PMI albo zakładali że nie rozumieją albo ignorują tę konstrukcję managerowie logistyki biorący udział w badaniu albo zakładali ożywienie w kształcie litery „L” (a raczej ugiętego „L”).

Od początku planowałem rozczarować tych wszystkich czytelników, którzy zakładali, że zamierzam rozwikłać zagadkę PMI tych bardzo dziwnych wskazań indeksu PMI w maju i czerwcu. Zdecydowałem się napisać o PMI bo jest to dla mnie dobry przykład sytuacji, w której dziennikarze, analitycy i inwestorzy poświęcają uwagę wskaźnikom, zasadom, strategiom choć tak naprawdę bardzo niewiele wiadomo o ich użyteczności. Nie wszystko co spotykamy w segmencie inwestycyjnym ma sens. Część rzeczy nie ma sensu ale jest używane bo ludzie się do tego przyzwyczaili, bo zainwestowali sporo czasu na poznanie tych rzeczy, bo stoi za nimi silna machina marketingowa.

3 Komentarzy

Skomentuj Niko Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Dokładnie wiele tych pierdów nie ma sensu

Bardzo ciekawa zagadka z tym PMI. Też nie znam wyjaśnienia (dlaczego nie wzrosło ponad 50), ale mogę opisać jak ja do tego podchodzę, stosując PMI w swoich strategiach inwestycyjnych:

PMI jest wskaźnikiem sentymentowym. Opiera się na pytaniu ludzi o ich opinie. Jak każdy wskaźnik sentymentowy, nie jest on obiektywny, tylko jest subiektywną miarą nastroju w danej chwili. Oczywiście w pytaniu jest jednoznacznie: czy _w ciągu miesiąca_ było lepiej czy gorzej, ale nie ma przecież gwarancji, że ludzie ze swoim postrzeganiem rzeczywistości dokładnie w ten 1 miesiąc się wpisują. Np. kiedy panuje pandemia (albo recesja), ludzie tracą pracę, a przedsiębiorstwa dochody, wtedy świat może się wydawać o wiele gorszy niż zazwyczaj, a poczucie czasu może się zupełnie rozjechać. Analogicznie zresztą jest w czasach euforii, kiedy ludziom wydaje się, że jest o wiele lepiej niż faktycznie jest.

Czyli bardzo możliwe, że dużo uczestników nie odpowiada na pytanie "czy w tym konkretnie miesiącu jest lepiej czy gorzej", tylko na przykład "czy w ostatnim czasie jest lepiej czy gorzej". Na coś takiego zwraca uwagę Kahneman w swojej książce, nazywa to o ile dobrze pamiętam "attribute substitution". Musząc odpowiedzieć na trudne pytanie (na które odpowiedzi nie znamy), w trudnych warunkach, często zastępujemy je prostszym (bardziej intuicyjnym). Myślenie typu "analitycznego" (slow, system 2) zastępowane jest myśleniem typu "intuicyjnego" (fast, system 1).

Zauważ, że podobnie może być z innym popularnym wskaźnikiem — sentymentów inwestorów indywidualnych. W Polsce zbieraniem takich danych zajmuje się SII, w Stanach AAII. Tam też jest pytanie o to gdzie "za 6 miesięcy" będzie zdaniem odpowiadającego rynek akcyjny (wyżej, bez zmian czy niżej), a zwykle wskazania gwałtownie fluktuują z tygodnia na tydzień, szczególnie po dużych tygodniach spadkowych lub wzrostowych. Perspektywa 6 miesięcy wprzód nie powinna być aż tak zależna od wydarzeń z ostatniego tygodnia, ale jednak jest, co sugeruje że ludzie odpowiadają tak naprawdę nie na pytanie "gdzie będzie rynek za 6 miesięcy", ale ogólnie, czy wydaje im się, że teraz w najbliższym czasie wzrośnie czy spadnie.

Pandemia z całą pewnością wpłynęła znacząco na nastroje nas wszystkich, zaburzyła łańcuchy dostaw, zamroziła podaż i popyt tak znacząco, że wielu ankietowanych może istotnie mylić się co do tego, jak faktycznie zmieniła się sytuacja w ich firmie z miesiąca na miesiąc. To, czy jest gorzej czy lepiej akurat w ciągu ostatniego miesiąca, jest trudniej w tej sytuacji ocenić. Wobec tego (zbyt) niskie odczyty PMI w maju i czerwcu mogą być odzwierciedleniem dopiero "uświadomienia sobie" wpływu pandemii na działanie firmy, albo generalnego sentymentu, oczekiwań co do poprawy lub pogorszenia ogólnie na przestrzeni nadchodzących miesięcy, nie konkretnie tego 1 miesiąca.

Mówiąc prościej: PMI jako wskaźnik sentymentu należy raczej czytać w kontekście oczekiwań ankietowanych na najbliższy czas, a nie dokładnej, precyzyjnej oceny tego jak zmieniła się sytuacja z miesiąca na miesiąc. Do tego faktycznie lepsze są "twarde" dane, jak te o zużyciu energii elektrycznej czy nasileniu ruchu na drogach. W takim sensie wartość 50 jest raczej orientacyjna niż ścisła.

Niemniej dla mnie dane PMI są użyteczne. Szczególnie patrząc na ich kontekst historyczny (w Stanach dostępne od ponad pół wieku), i szczególnie jako wskaźnik jakichś skrajności opinii w górę lub w dół, a już niekoniecznie jako precyzyjny miernik zmiany sytuacji z miesiąca na miesiąc. Traktuję je jako agregat: prawdopodobnie nie mierzą dokładnie tego, co chciałyby mierzyć, ale przez to że są prowadzone systematycznie, od lat mają tą samą metodologię i jest dostępny dość długi (jak na dane ekonomiczne) szereg czasowy tych danych, można na ich podstawie coś prognozować. Tylko faktycznie nie to, o co konkretnie jest pytanie, czyli jak zmieniła się sytuacja w firmach z miesiąca na miesiąc 🙂

Tak, w pelni zgadzam sie z Panem Grzegorzem.

Po dwoch zajetych zgodnie ze strategia pozycjach odnosze na kazdej strate. Choc wiem ze jest ona ujeta w mojej strategii i nie zmienia prawdopodobienstwa sukcesu z zajeciem pozycji nastepnej "zgodnej" sie wstrzymuje. Trace jakby rzeski obraz rynku, choc wiem ze wszystko zrobilem zgodnie mam watpliwosci, bezpodstawne sam do siebie.

Oczywiscie, to zupelne szalenstwo dlatego ze nie wchodzac na kolejnym sygnale zanizam prawdopodobienstwo wygranej na podstawie dlugoletniej strategii. Ale coz, bardzo trudno sie pozbyc tych zachowan, chyba sa pierwotne lub co najmniej bezwarunkowe.

Ja bym to nazwal chwilowe wejscie w utracenie wiary we wlasna wiedze, lub zakrzywienie/wypaczenie postrzegania.