Wczoraj minęła piąta rocznica premiery Wiedźmina 3. Jeśli weźmiemy pod uwagę rolę sukcesu CD Projekt w popularyzacji sektora gamingowego na GPW i rolę sektora gamingowego w podtrzymaniu zainteresowania giełdą, zwłaszcza wśród inwestorów indywidualnych, to idea, że było to jedno z najważniejszych wydarzeń ostatniej dekady na GPW nie wyda się kontrowersyjna. Podobnie jak opinia, że jest to najważniejszy produkt stworzony przez spółkę z GPW.

Oczywiście, piąta rocznica premiery Wiedźmina 3 to także pretekst do dyskusji o tym ile by się zarobiło gdyby kupiło się wtedy akcje CD Projekt. Zaspokoję ciekawość czytelników: 10 000 złotych zainwestowane na zamknięcie sesji w dniu premiery gry stałoby się wartą 172 000 złotych pozycją.

Myślę jednak, że zamiast wykorzystywać rocznicę premiery Wiedźmina 3 do wyrabiania sobie nierealistycznych oczekiwań wobec potencjalnych zysków na rynku akcyjnym i niekonstruktywnego poczucia żalu lepiej wykorzystać to wydarzenia do przypomnienia sobie kilku prostych znanych, ale często ignorowanych, inwestycyjnych zasad.

Zacznijmy od przypomnienia, że wspomniany wyżej spektakularny wzrost zapewniła spółka, która w maju 2015 miała kapitalizację 2,1 mld złotych i wiele lat biznesowej historii, także jako producent i wydawca gier. Trzy czy czterocyfrowe stopy zwrotu można znaleźć na dużych i średnich spółkach, z ustabilizowanym biznesem i historią biznesowych sukcesów.

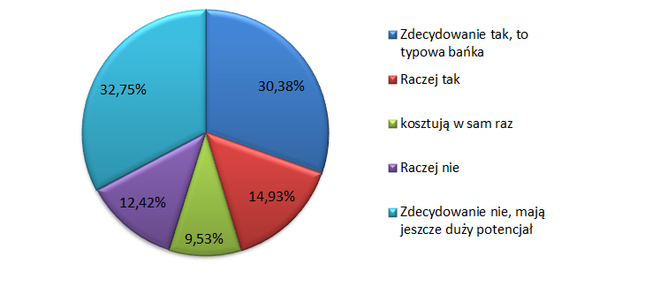

Sukces CD Projekt jest też dobrą okazją do przypomnienia o roli efektu pewności wstecznej przy ocenie historycznych wyników. W 2020 roku, przy kursie zbliżającym się do 400 złotych i prognozach sprzedaży Cyberpunk 2077 przekraczających 30 mln egzemplarzy łatwo jest traktować biznesowy sukces spółki i rynkowy sukces jej akcji jako coś oczywistego. Sytuacja w 2015 nie była taka jednoznaczna. Jeden z inwestorów przypomniał ankietę czytelników Bankier.pl z maja 2015 roku (ponad 2600 odpowiedzi), w której zadano pytanie: czy Twoim zdaniem akcje CD Projektu są przewartościowane? Jak widać optymistyczne i sceptyczne opinie o atrakcyjności inwestycyjnej CD Projekt miały niemal taką samą popularność.

Hurraoptymistami nie byli także analitycy. Średnia cena docelowa z sześciu rekomendacji, sześciu biur maklerskich z maja i czerwca 2015 roku wynosiła około 29,4 złotych. Cena z zamknięcia ostatniej sesji przed premierą Wiedźmina 3 to 25 zł. Warto też przytoczyć opinię Zbigniewa Jakubasa z maja 2015 roku. To inwestor i przedsiębiorca, który zainwestował w CD Projekt w 2008 roku (pożyczka skonwertowana na akcje po 1 zł, sprzedane kilka lat później w okolicach 7-8 złotych).

Nie byłem nigdy wyjątkowo optymistycznie nastawiony do CD Projekt więc w żadnym wypadku nie cytuję tej wypowiedzi w sensie krytycznym. Nie jest moim zamiarem wytykać błędu poważanemu inwestorowi lecz pokazać, że w 2015 roku atrakcyjność inwestycyjna CD Projektu, nawet przy optymistycznym nastawieniu do spółki, nie była czymś oczywistym. Na konferencji Wall Street inwestor powiedział: Życzę CD Projektowi jak najlepiej, bo to naprawdę grupa świetnych ludzi, pasjonatów, jednak dzisiejsza wycena to zysk razy 339. Oczywiście wszyscy wierzą, że spółka sprzeda w tym roku np. 7 mln gier i wypracuje z nich powiedzmy około 350 mln zł. Tylko, że pieniądze te będą jedynie w tym roku. Kolejny rok, to budowanie nowej gry, a więc sporą część środków pochłonie CAPEX i zysk średnioroczny nie będzie większy niż 120-150 mln zł. Myślę więc, że możliwości wzrostowe powoli się tutaj wyczerpują.

Wypowiedź inwestora i sposób w jaki korzystał ze wskaźnika C/Z przypomina, że w przypadku wzrostowych spółek o wysokiej jakości biznesu wycena rynkowa z reguły „wyprzedza” wyniki finansowe. Jednocześnie wyniki finansowe systematycznie rosną i „gonią” wycenę. Tworzy to niefortunną sytuację dla tych inwestorów, którzy oczekują „wskaźnikowej poduszki bezpieczeństwa” – z wyjątkiem gwałtownych rynkowych przecen (jak krach 2007-2009) niemal nigdy tej poduszki nie znajdują. To odwrócenie sytuacji z pułapkami wartości: spółkami o atrakcyjnych wskaźnikach finansowych i pogarszających się wynikach finansowych. W tym przypadku pozornie atrakcyjna wycena „wyprzeda” pogarszające się wyniki finansowe.

Wspomniałem wcześniej, że spektakularna stopa zwrotu z CD Projekt wywołuje u części inwestorów niekonstruktywne poczucie żalu. Inwestor może uświadomić sobie, że w 2012 czy 2016 przez pewien czas miał w portfelu akcje CD Projekt lecz szybko wyszedł z pozycji. W większości przypadków będzie to, używają określenia z segmentu pop-psychologii, toksyczne myślenie. Jeśli strategia inwestora nie zakładała inwestowania w dobre jakościowo spółki w długoletnim horyzoncie inwestycyjnym lecz na przykład opierała się krótkoterminowych sygnałach cenowych to robienie sobie wyrzutów, że nie zrobiło się wyjątku i tej jednej pozycji nie przetrzymało się 5 czy 7 lat pozbawione jest podstaw.

Inwestor może kwestionować swoją strategię inwestycyjną a nawet sens aktywnej obecności na rynku jeśli uzyskiwane wyniki nie są satysfakcjonujące w długim terminie. Jednak pielęgnowanie poczucia żalu z powodu przegapionej okazji inwestycyjnej znajdującej się kompletnie poza jego strategią inwestycyjną nie jest konstruktywne. Równie dobrze możemy sobie wyobrazić pasywnego inwestora, który regularnie inwestuje w portfel ETF-ów dających ekspozycję na globalny rynek akcyjny, który po obejrzeniu wykresu CD Projekt czy Zoom robi sobie wyrzuty, że inwestuje pasywnie zamiast wyszukiwać tego rodzaju okazje. Przecież świadomie podjął decyzję, że akceptuje przeciętne rynkowe stopy zwrotu bo nie dysponuje przewagą pozwalającą mu wyszukiwać przyszłych zwycięzców.

Sukces CD Projekt to także dobry pretekst do przypomnienia aktywnym inwestorom, że kluczowe dla ich sukcesów na rynku jest uświadomienie sobie skąd wynikają atrakcyjne wyniki stosowanych przez nich strategii. Dla wielu strategii inwestycyjnych odpowiedź na to pytanie brzmi: ze spektakularnych wyników relatywnie niewielkiej liczby pozycji w portfelu. Oznacza to, że bez umiejętności odpowiednio długiego przetrzymania zyskownych pozycji w portfelu skonsumowanie owoców tych strategii będzie niemożliwe.

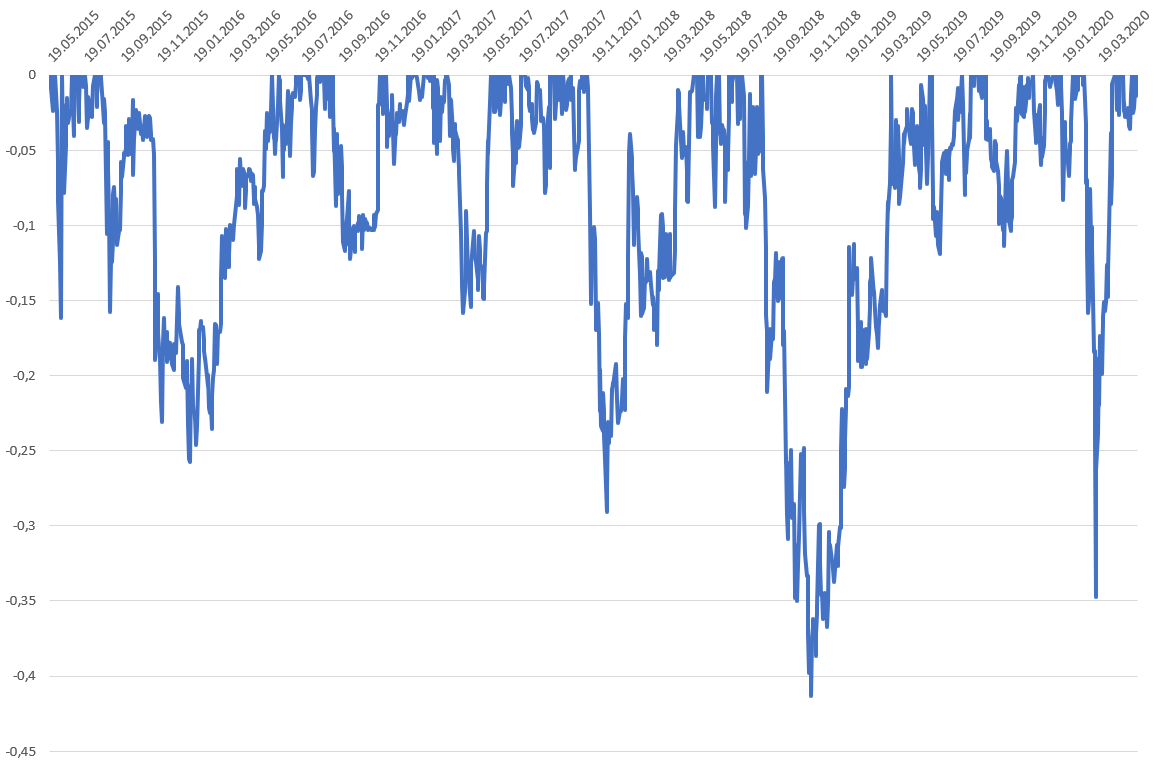

Myślę, że jest to bardzo ważne zagadnienie w kontekście faktu, że sektor gamingowy przyciągnął tysiące nowych inwestorów na GPW. Jeśli ich strategia opiera się na idei identyfikacji „kolejnych CD Projektów” to muszą mieć świadomość, że sukces tej strategii nie zależy tylko od skutecznej identyfikacji lecz także od dyscypliny potrzebnej do utrzymania tych spółek w portfelu. Dlatego z każdym wykresem pokazującym czterocyfrowe stopy zwrotu wygenerowane przez daną spółkę warto też pokazywać wykres obsunięć, które inwestor musiałby wytrzymać by skorzystać ze wspomnianych stóp zwrotu. Tak to wygląda w okresie pięciu lat po premierze Wiedźmina 3:

Cztery obsunięcia powyżej 25%, w tym jedno powyżej 40%. Obsunięcia są jednym z powodów, dla których zasugerowałem niedawno, że optymistyczne skrzywienie może ułatwiać inwestorom stosowanie niektórych strategii inwestycyjnych. Myślę, że może być pomocne w przetrzymaniu obsunięć na wzrostowych spółkach z wysokiej jakości biznesem. Sceptycznie nastawiony inwestor może z łatwością znajdować powody do sprzedaży akcji w takich sytuacjach,

Warto też zwrócić uwagę, że w przypadku spektakularnie zyskownych pozycji ważne jest nie tylko obsunięcie procentowe ale także pieniężne. Wyobraźmy sobie inwestora, który zainwestował 10 000 złotych w dniu premiery Wiedźmina 3. Do lutego 2020 pozycja na akcjach CD Projekt urosła do wartości ponad 144 000 tysięcy. Marcowe obsunięcie miało więc pieniężną wartość ponad 50 000 złotych.

Każda strategia obejmująca korzystanie ze stóp zwrotu kreowanych przez niewielką liczbę zwycięskich spółek wiąże się też z koniecznością utrzymywania tych spółek w portfelu i wytrzymywania kilkudziesięcioprocentowych obsunięć. Jak pokazuje przykład z marca 2020 obsunięcia często mają miejsca w otoczeniu społeczno-ekonomicznym, w którym wydaje się, że świat jaki znamy zmierza ku katastrofie. Choć akurat w przypadku spółek gamingowych korzystny było dominujące przekonanie, że działają w jednej z branż, która zostanie oszczędzona.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Trystero, czytając ten artykuł czułem się jak na prywatnej lekcji u samego Phila Fishera. Świetny artykuł.

Dzięki że piszesz od tylu lat!

Tak, w zasadzie jeden z najlepszych Pana wpisow pokazujacy caly aspekt posiadania dlugoterminowo jakiegos waloru.

Dzieki.

Świetny wpis – wręcz mentorski.

"Mentorski" – to nie jest komplement 🙂