Dziś na Blogach Bossy będzie egzotycznie. Przeglądałem w weekend anglojęzyczne media finansowe oraz blogi inwestycyjne i trafiłem na interesujące spostrzeżenie dotyczące rynków granicznych (frontier markets). Ten segment globalnego rynku akcyjnego nie odbił wyraźnie od marcowych dołków.

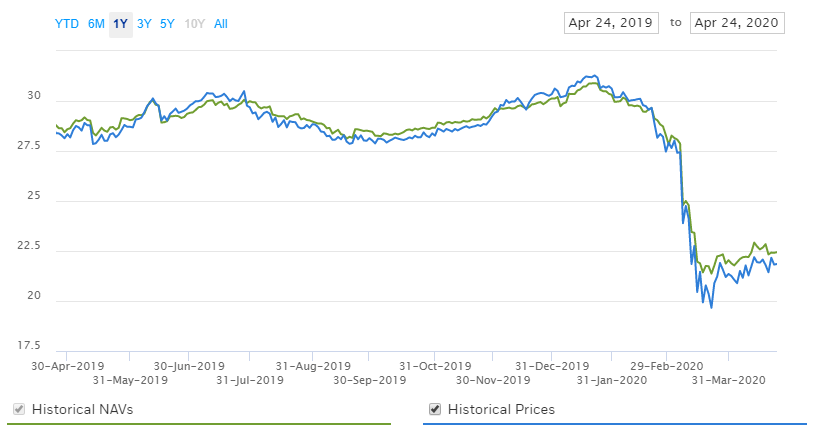

Widać to na wykresie jednego z najpopularniejszych ETF-ów rynków granicznych czyli iShares MSCI Frontier 100 ETF z 350 mln dolarów aktywów. Rynki graniczne doświadczyły około 30% obsunięcia na przełomie lutego i marca ale od marcowych dołków nie zdołały stworzyć nawet 10% odbicia:

Rynki graniczne są w hierarchii rynków finansowych poniżej rynków wschodzących. Potencjalni inwestorzy mogą się na nich spodziewać niższej niż na rynkach wschodzących płynności, niższych standardów regulacyjnych i niższego poziomu rozwoju gospodarek. Pozytywną stroną jest potencjał wzrostu gospodarek i firm startujących z bardzo niskiego poziomu.

Jestem z natury ciekawym świata inwestorem więc kliknąłem sprawdzić co takiego jest w tym ETF rynków granicznych. Zachęcam czytelników by zastanowili się jakich państw i jakich sektorów spodziewaliby się w funduszy granicznych rynków…

Na pewno nie spodziewałbym się, że 37% ekspozycji geograficznej w funduszu frontier markets przypadnie na bogate, naftowe kraje Zatoki Perskiej. Tymczasem Kuwejt, Bahrajn i Oman to najważniejszy blok geograficzny w tym funduszu. Pozostałe państwa lepiej pasują do mojego wyobrażenia rynków wschodzących: Wietnam, Maroko, Kenia, Nigeria, Rumunia i Bangladesz mają od 13% do 6% udziału. Ale 37% to bogate państwa naftowe.

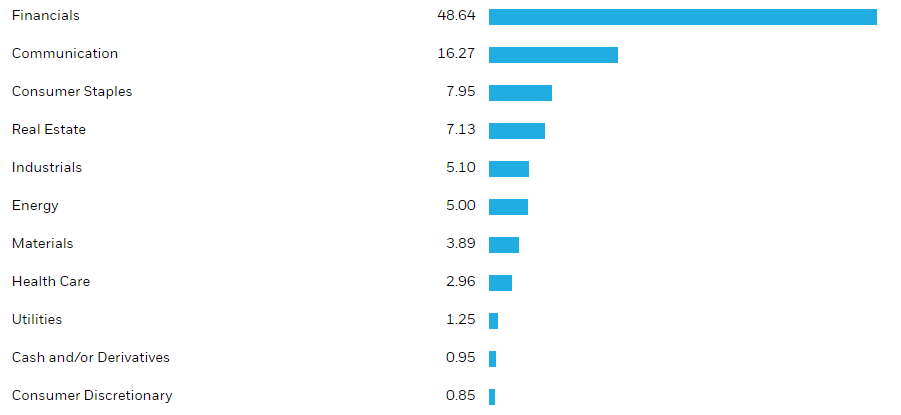

Jeszcze bardziej interesująca jest ekspozycja sektorowa funduszu rynków granicznych. Pokazuje ją poniższy wykres:

Połowa aktywów to sektor finansowy. W ogóle trzy największe pozycje w tym funduszu to banki z bogatych państw naftowych (razem 20% udziałów). Zaskoczeniem jest tylko 5% udział sektora paliwowego (czyli energy). Telekomunikacja (reprezentowana przez tradycyjne telekomy) dokłada 16%. Tak więc 70% aktywów funduszu jest w zbudzających niemal zerowy entuzjazm branżach.

Zauważmy, że nie ma żadnej ekspozycji na sektor technologiczny. Nie ma też dużej ekspozycji na firmy z globalnym zasięgiem. Kluczowe w indeksie branże czyli finanse, telekomunikacja i nieruchomości operują na rynku lokalnym a nie globalnym. Z punktu widzenia lokalnych inwestorów inwestowanie na lokalnych rynkach musi być bardzo frustrujące: inwestorzy skazani są na tradycyjne branże i uzależnieni od lokalnej sytuacji gospodarczej.

Jeśli weźmiemy pod uwagę ekspozycję geograficzną i sektorową iShares MSCI Frontier 100 to pokazane na pierwszym wykresie rachityczne odbicie nie jest żadnym zaskoczeniem. W okresie pandemii COVID-19 najsilniejszym miejscem na rynku akcyjnym są spółki technologiczne z globalnym zasięgiem. Silny jest też sektor biotechnologiczny. Dobrze sobie radzi branża podstawowych dóbr konsumpcyjnych. Jednak najważniejszym motywem inwestycyjnym pandemii COVID-19 jest uwypuklenie przewagi nowej, opartej na wiedzy, lekkiej gospodarki nad tradycyjną, opartą na trwałych aktywach, ciężką gospodarką.

Dlatego myślę, że sukces Wiedźmina, który zbudował reputację CD Projekt i jest fundamentem optymistycznych oczekiwań wobec Cyberpunk 2077 i kolejnych produkcji spółki, na których opiera się 35 miliardów złotych rynkowej kapitalizacji w tym momencie wydaje się darem z nieba dla polskich inwestorów. Dzięki CD Projekt i całemu segmentowi gamingowemu, dla którego rozwoju na GPW sukces CD Projekt, miał duże znaczenie, inwestorzy na GPW otrzymali ekspozycję na sektor technologiczny z globalnym rynkiem zbytu.

Bez sektora gamingowego GPW niebezpiecznie przypominałaby fundusz rynków granicznych pod względem ekspozycji sektorowej i globalnej ekspozycji przychodowej (mierzonej jako procent przychodów spółek realizowanych poza lokalnym rynkiem). W tym miejscu warto też wspomnieć o rozwoju sektora biotechnologicznego na GPW, który także zapewnił coś w rodzaju bezpiecznej przystani na rynku akcyjnym w ostatnich tygodniach.

W grudniu pisałem o strukturze sektorowej najważniejszego polskiego indeksu i porównałem ekspozycję branżową WIG20 i S&P 500. Stwierdziłem wtedy, że nie sposób dyskutować o relatywnej słabości polskiego rynku akcyjnego bez uwzględnienia nieatrakcyjnej ekspozycji sektorowej, którą zapewniają najważniejsze polskie indeksy oraz specyficznych problemów dwóch ważnych dla GPW branż: finansów i energetyki.

Pandemia COVID-19, która uwypukliła przewagę nowej, wirtualnej ekonomii nad starą, fizyczną ekonomią pokazała też słabość większości rynków wschodzących i rynków granicznych. Ta słabość polega na niewielkim udziale spółek technologicznych w kapitalizacji rynku giełdowego i niewielkim udziale w tej kapitalizacji spółek z geograficznie zdywersyfikowanymi przychodami.

Najlepszym pomysłem na zneutralizowanie tego problemu jest wyjście lokalnych inwestorów poza lokalny rynek akcyjny i zbudowanie geograficznie i sektorowo zdywersyfikowanego portfela akcyjnego. Przy coraz lepszej dostępności ETF-ów jest to w zasięgu każdego inwestora i myślę, że dla indywidualnych inwestorów kluczowe są w tym momencie bariery emocjonalne a nie finansowe lub prawne.

Jeśli spojrzymy na sytuację z punktu widzenia atrakcyjności ekspozycji sektorowej to wyśmiewane przez „mądre, instytucjonalne pieniądze” przeważania sektora gamingowego przez „głupie, indywidualne pieniądze” (których częścią jest autor bloga) wyda się wyjątkowo nieprzemyślane. Nawet jeśli większość indywidualnych inwestorów po prostu została przyciągnięta do rozgrzanego sektora to niejako przy okazji uzyskała najlepszą z dostępnych na GPW ekspozycję na firmy technologiczne z globalnym rynkiem zbytu.

Problemem jest oczywiście utrzymujące się rozgrzanie sektora gamingowego na warszawskiej giełdzie i ryzyko, że przy tych wycenach inwestorzy przepłacają za wspomnianą ekspozycję. Wiele spółek gamingowych zanotowało trzycyfrowe stopy zwrotu od marcowych dołków. Warto jednak pamiętać, że alternatywą dla polskiego inwestora, który upiera się by zostać na GPW nie jest stan idealny czyli indeks zbliżony charakterystyką do amerykańskiego S&P 500 lecz indeks uginający się od ekspozycji na finanse i paliwa połączonej często z ekspozycją na specyficznego właściciela w postaci Skarbu Państwa.

2 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Wszystko zalezy od ktorej strony spojrzec.Z punktu widzenia inwestora w usa polska i grecja sa najgorzej doswiadczonymi przez covid krajami.Zachowanie msci poland jest totalnie rozpaczliwe- absolutnie nikt tego nie chce nawet pomimo ze polska jest zaraz po grecji najgorsza na swiecie w kazdym zakresie czasowym i w ogole od dna marcowego nie odbila

Z ciekawostek: CD Projekt też należy do branży Communication wg MSCI. Nie wiem dlaczego…