Wall Street ma powody do świętowania, a dokładniej inwestujący na amerykańskim rynku technologicznym, który już w końcówce kwietnia znalazł się na plusie w perspektywie year-to-date. Prawdą jest, iż nie odrobił całości strat związanych z pandemią, ale dolar zainwestowany w Nasdaqa Composite 1 stycznia znów przynosi zyski. I znów przypomina, że będąc w Polsce trzeba jednak szukać swojej szansy na rynkach zagranicznych.

Znacie to z przeszłości. Każdy kryzys ma swoje ofiary i każdy ma swoich zwycięzców. Na każdym kryzysie ktoś traci, ale też ktoś zarabia. Jedni bankrutują, a inni przejmują bankrutów. Jedni tracą udział w rynku, a inni zajmują ich miejsce. Tak samo jest z inwestycjami. Są miejsca lepsze i gorsze, w których warto być w fazie kryzysu i lepsze i gorsze w okresie pokryzysowym. Niestety, w każdej z tych konkurencji GPW znów lokuje się jako miejsce złe w kryzysie i słabe w świecie pokryzysowym. Przegrywaliśmy ze światem przed kryzysem, w trakcie kryzysu i wygląda na to, że przegrywamy w świecie pokryzysowym.

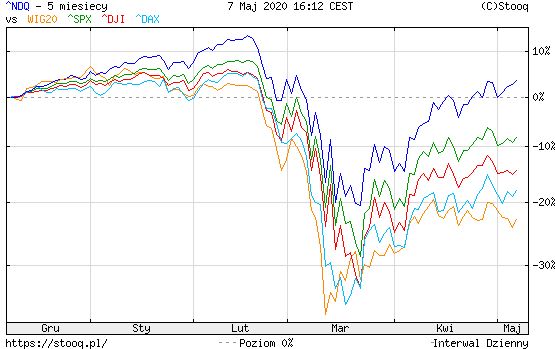

Spójrzmy na wykres pięciu indeksów DJIA, Nasdaq Composite, S&P500, DAX i WIG20 w perspektywie pięciu ostatnich miesięcy. Nikt nie zaprzeczy, że wszystkie średnie poruszały się w korelacji. Globalne zatrzymanie zatrzymało wszystkich z jednakową siłą, ale odpowiedzi na poszczególnych rynkach zawierają w sobie istotne różnice. Najmocniej oberwał WIG20, który spadał najszybciej i dotarł najdalej na południe. Pierwszy znalazł dno, ale jak widać po blisko dwóch miesiącach odbicia jest ostatnim do odrabiania strat. W perspektywie year-to-date strata WIG20 wynosi dziś 25 procent. W tym samym czasie DAX traci mniej niż 20 procent, a S&P500 tylko 10 procent.

(źródło: stooq.pl)

Kiedy uzupełnimy te wyliczenia, o kursy walut, to robi się jeszcze większa porażka polskich championów. Para USDPLN zdrożała od 1 stycznia o 11 procent i realnie rzecz biorąc, kiedy zainwestowaliście na starcie roku w Nasdaqa Composite jesteście na mocnym plusie, gdy inni liżą rany. W przypadku S&P500 strata 10 procent (złagodzona kursem USDPLN) przy skali obecnego kryzysu jest zwyczajnie śmieszna. W przypadku inwestycji na rynku niemieckim sytuacja nie wygląda równie dobrze, ale przeszło 7-procentowe umocnienie euro do złotego łagodzi ból spadku DAX-a do ledwie 13 procent. I pozwala spokojniej patrzeć na straty w polskiej części portfela.

Kolejny kryzys – po finansowym z 2008 roku – pokazuje, iż każda inwestycja z Polski na rynku zagranicznym jest swoistą bezpieczną przystań, która chroni przed byciem częścią świata peryferyjnego. Możliwe, iż część analityków i nieco oderwanych od danych lokalnych patriotów będzie chciało wam wmówić, iż jesteśmy rynkiem rozwiniętym, pukamy do G20, radzimy sobie w pandemii lepiej niż inni, ale na poziomie inwestycji pozostajemy mieszkańcami peryferii i mamy obowiązek chronić się w świecie metropolii. Wraca zatem pomysł bycia emigrantem finansowym, który każde umocnienie lokalnych aktywów i waluty wykorzystuje jako szanse do zdywersyfikowania inwestycji przez udział w rynkach zagranicznych.

3 Komentarzy

Skomentuj Alek Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ile jest spółek SP w WIG20? Ile w S&P500? Ile w DAX? To są przyczyny tego stanu rzeczy. Oczywiście nie jedyne.

Ile panstwowych spolek jest w swigu? Ile w midwigu? O ile one spadly od 2017r?

Ta slabosc jest az wrecz komiczna.Zachod wycenia polske jako najbardziej niebespieczny rynek swiata.Wycena msci poland dzielnie walczy o miamo najgorszego rynku swiata pandemii z turcja i grecja.W20 wrocil do poziomow z…1997r.

Sytuacja polskiego inwestora jest zupelnie rozpaczliwa:

– sprzedac akcje tracac 30%?

– moze je kupic i patrzec jak traca nawet gdy wszystko obok rosnie

– trzymac na lokacie z 0 procent i tracic 4 % inflacji

– kupic dolara na szczytach i ulokowac to na szczytach wall street

– kupic nieruchomosci na szczytach

Tragedia totalna

Dokładnie nasz indeks jest ok na lata 90 ale już dawno nie jest reprezentatywny