Automatyczne systemy transakcyjne są ni mniej ni więcej tylko modelami. Mamy zbiór danych, ustawiamy parametry modelu i … mamy gotową prognozę wyników. Wyników, które byłyby możliwe, gdyby dane zachowywały się tak jak dotychczas. Niestety rzeczywistość nie bardzo chce współpracować z tworzonymi modelami i cały czas dostarcza nowych danych, warunków i założeń. Doświadczeni inwestorzy mają świadomość ryzyka przeoptymalizowania systemu, czyli takiego dobory parametrów, żeby wyniki testów na danych historycznych wyglądały fantastycznie. Historia zna wiele przypadków, gdy rozpoczęcie handlu na żywo takim systemem prowadzi niemal natychmiast do rekordowego obsunięcia.

Wielu twórców systemów, wprowadza nowe elementy, filtry, potwierdzenia. Nie wystarczy im jeden wskaźnik, czy prosta reguła dotycząca zachowania cen. Dodają kolejne warunki. Na czas hossy, i na okres bessy. A także na okres trendów bocznych. Na dużą zmienność i na zmienność niedużą. Do tego kilka filtrów, by wyeliminować fałszywe sygnały. I wszystko działa… w testach.

W praktyce, gdy zawodzi, nie wiadomo nawet gdzie szukać przyczyny.

Jedną z zalet prostych modeli jest to, że zwykle łatwo zauważyć, kiedy – i dlaczego – są błędne. Łatwiej też zakwestionować ich pożyteczność. Nawet jeśli ktoś ma ograniczone doświadczenie z matematyką, może się zorientować, jak założenia wpływają na wyniki. Nie trzeba znać się na rachunku różniczkowym, by zauważyć, że jeśli naukowcy założą wysoki poziom transmisji ospy i nieograniczoną liczbę podatnych osób, może to doprowadzić do nierealistycznie wielkiej epidemii.

W miarę jak modele się komplikują, obejmując wiele różnych cech i założeń, trudniej jest wykryć ich słabości. Tworzy to problem, ponieważ nawet najbardziej skomplikowane modele matematyczne stanowią uproszczenie zagmatwanej, złożonej rzeczywistości.

To nie są zdania z podręcznika tworzenia systemów transakcyjnych, tylko z nowo wydanej książki matematyka i epidemiologa Adama Kucharskiego, Prawa epidemii. Książka niesłychanie aktualna, ale również ponadczasowa. Kucharski nie zajmuje się wyłącznie rozprzestrzenianiem chorób, ale również epidemiami społecznymi, modami, ideami, technologicznymi. Jednak jedną z najbardziej wartościowych części jest ta poświęcona modelowaniu i ograniczeniom, jakim podlegają różnego rodzaju modele prognostyczne. Część książki dotyczy również świata finansów. Powstawania baniek, które mają wiele wspólnego z epidemiami, oraz rozprzestrzeniania się kryzysów, po pęknięciu owych baniek. Nie to jednak powinno zachęcić po sięgnięcia do nią, ale właśnie kwestie związane z problemami, z jakimi boryka się prognozowanie. Począwszy od niedoboru bądź jakości danych, ale skończywszy również na ich nadmiarze i przekonaniu, że jeśli danych mamy mnóstwo (a tak często dzieje się współcześnie) mamy szansę stać się bogami prognozowania.

Zamiast ignorować wyniki, ludzie mogą za bardzo w nie wierzyć. Niejasność i trudność są postrzegane jako coś dobrego. Często słyszałem, jak ludzie sugerują, że jakiś fragment wiedzy matematycznej jest genialny, bo nikt go nie rozumie. Ich zdaniem „skomplikowane” oznacza „mądre”. Zdaniem statystyka George’a Boxa matematyczna analiza może uwieść nie tylko obserwatorów. „Statystycy, tak jak artyści, mają niedobry zwyczaj zakochiwać się w swoich modelach”, powiedział kiedyś podobno.

Przypomnijmy sobie wyceną Lotosu = 0, albo prognozy wzrostu biznesu o 100 procent rocznie przedstawiane przez Romana Karkosika. Co prawda w obu przypadkach trudno stwierdzić, czy stały za tym jakieś modele, czy wyłącznie przekonania i pobożne życzenia a może nawet manipulacje, ale chodzi z grubsza o wiarę, w niewiarygodne, tylko dlatego, że uzasadnimy to wyceną, modelem, systemem transakcyjnym, wyrafinowanymi obliczeniami matematycznymi, czy też wiarą w posiadanie petabajtów danych.

Analitycy i inwestorzy korzystający z modeli wyceny, systemów transakcyjnych zdają się często zapominać o tym, że tworząc prognozy tworzą wyłącznie prawdopodobny obraz świata. Co więcej celem często jest wyłącznie zysk, czyli już mamy pewien parametr, który będzie wpływał na postrzegane wyniki. Nie zwrócimy uwagę na coś wartościowego, bo nie tego oczekiwaliśmy.

Zdaniem Chrisa Whitty’ego, obecnie naczelnego lekarza Anglii, najlepsze modele matematyczne to niekoniecznie te, które próbują przygotować dokładną prognozę na przyszłość. Ważne jest, by dysponować analizą, która może ujawnić luki w naszym pojmowaniu sytuacji. „Z reguły są najbardziej pożyteczne, kiedy pokazują wpływ decyzji politycznych, którego nie da się przewidzieć zdroworozsądkowo”, sugeruje Whitty. „Kluczowe zwykle nie jest to, żeby były „słuszne”, ale żeby dały nam nieprzewidywalną wiedzę”

Świetna jest książka Kucharskiego i bez wątpienia dołączę ją do polecanych dla inwestorów i spekulantów. A przynajmniej dla tych, którzy jak telockowskie „lisy”, chcą wiedzieć dużo i jak najszerzej o otaczającym świecie.

[Nieco więcej o książce Prawa epidemii na speculatio.pl]

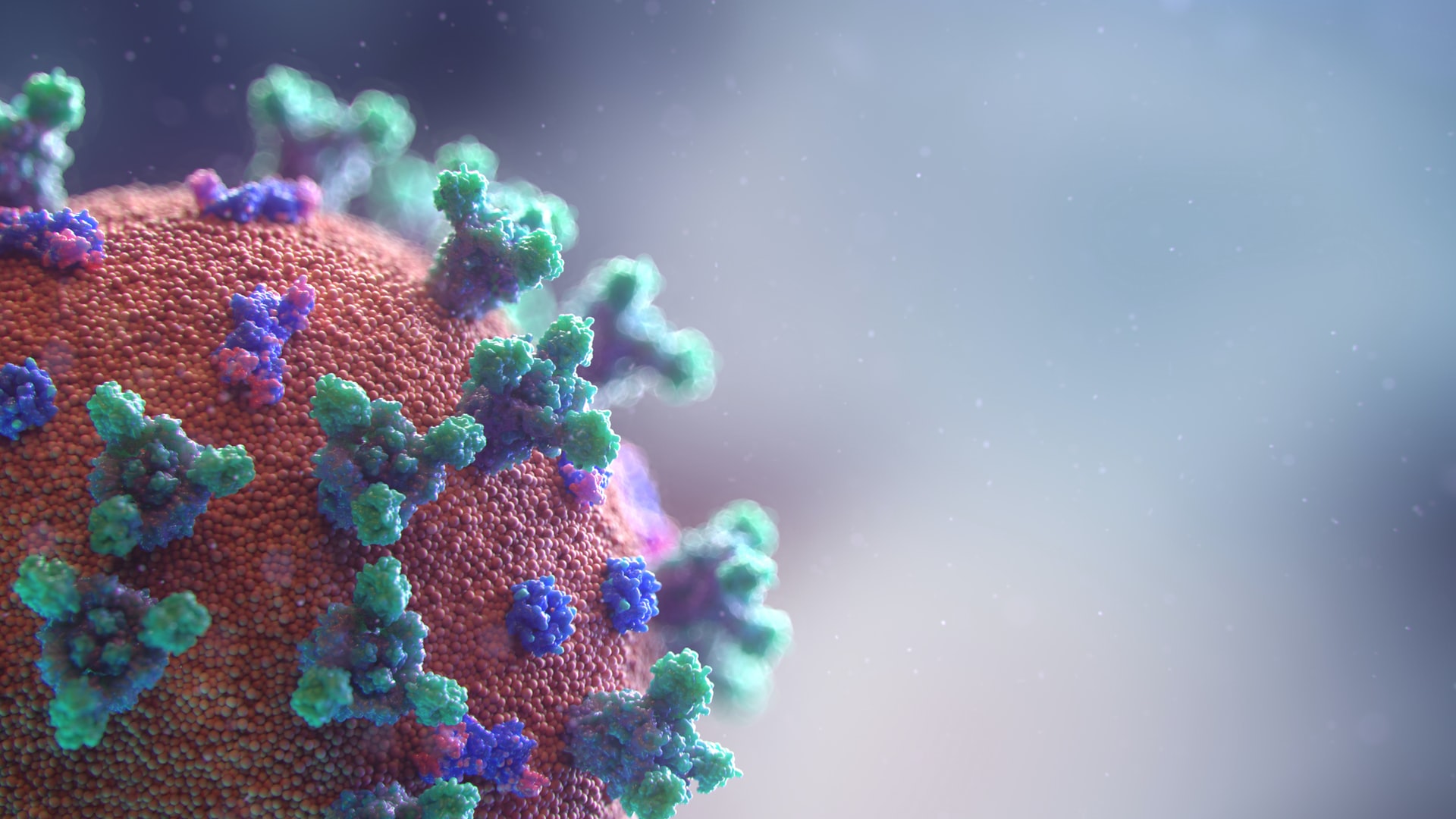

[Photo by Fusion Medical Animation on Unsplash]

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Istnieje dobry powód dla którego mimo bogatego aparatu matematycznego, podczas konstrukcji bomby wodorowej użyto metody Monte Carlo, jest nim złożoność zjawiska. Drugim elementem układanki jest prognozowanie w czasie które opiera się na minimalizowaniu błędu czyli metodach opartych o liczby skończone gdzie błąd zaokrąglenia przekłada się wprost na następny krok czasowy w obliczeniach. Skutkiem tego jest tzw. efekt motyla. Tenże efekt czyni bezużytecznym doskonale obliczalne zjawisko jakim jest pogoda w terminie dłuższym niż 5 dni. Problem trzech ciał nie posiada rozwiązania analitycznego, a jedynie przybliżony parametr zwany wykładnikiem Lapunowa, który mówi o średnim (!) czasie zmiany układu z okresowego na kwaziokresowy lub chaotyczny. W ekonomii dodatkowo jest druga strona transakcji która może działać w oparciu o inne dane i na podstawie innych modeli/metody. W wielkim skrócie to wielki szamanizm jest to modelowanie. Może zadziałać, ale nie musi. Istnieje głównie ze względu na brak alternatywy.

@Jacek tak z ciekawosci, zarabiasz na gieldzie/tradingu? Od ilu lat? Utrzymujesz sie z tego?

Niczego jeżeli epidemiolog jest zarażony strachem i medialną sr..ką tak jak i spekulant.

https://swprs.org/szwajcarski-lekarz-o-covid-19/

https://www.euromomo.eu