Inwestorom „od zawsze” przytrafiały się proste błędy. Postęp technologiczny zmienia tylko ich charakter.

Myślę, że do kanonu inwestycyjnych opowieści wejdzie historia opisana w książce Człowiek, który rozwikłał rynek finansowy. W połowie lat 90. Renaissance Technologies zarządzany przez Jima Simonsa próbował przenieść ilościową strategię stosowaną na rynkach derywatów na rynek akcyjny. Strategia jednak spisywała się źle na rynku akcji i nikt nie wiedział dlaczego tak się dzieje.

Tajemnicę rozwikłał młody stażem pracownik, który odkrył prosty błąd w algorytmie, który zamiast pobierać aktualną wartość indeksu S&P 500 pobierał ręcznie wpisaną historyczną wartość. Po usunięciu pomyłki strategia osiągnęła imponującą zyskowność.

Na rynkach regularnie przytrafiają się też anomalie związane z błędnie wpisanymi zleceniami. Często pomyłka dotyczy wpisania błędnej wielkości zlecenia albo limitu zlecenia. W takich przypadkach może dojść do literalnego wpisania o jednego zera za dużo.

Konrad Ryczko z DM BOŚ pokazał w piątek interesujący przykład innego rodzaju pomyłki przy składaniu zlecenia: ktoś najprawdopodobniej pomylił ticker spółki i złożył zlecenie na inną spółkę. Co więcej, zlecenie po istotnym przesunięciu kursu tej drugiej spółki zostało zrealizowane.

Piątek był dniem intensywnego handlu na spółce Mercator – producencie lateksowych rękawiczek i dystrybutorze chirurgicznych masek na twarz. Kurs spółki gwałtownie wzrósł w ostatnich dniach stycznia bo inwestorzy połączyli działalność spółki z epidemią koronawirusa. Ostatniego dnia stycznia notowania otworzyły się na poziomie 17,9 (a więc 115% wyżej niż zamknięcie z poprzedniego piątku), osiągnęły maksimum na poziomie 19,68 i zaczęły spadać. Przed godziną 11:00 były równoważone przy poziomie około 16 zł za akcję.

W tym czasie inwestor zdecydował się złożyć zlecenie kupna 11 500 akcji z limitem 15,6 zł. Pomylił jednak tickery. Mercator ma ticker MRC. Inwestor wpisał ticker MCR. Ten drugi ticker należy do spółki Mercor, której kurs wynosił wtedy (o godzinie 10:54) 9 zł. Teoretycznie inwestor mógł też kliknąć w niewłaściwy wiersz w programie notowań bo Mercator i Mercor sąsiadują z sobą. Ja pomyliłem te tickery przed chwilą, wpisując jeden z nich do Amibrokera by jeszcze raz obejrzeć wykres.

Jak wspomniałem akcjami Mercatora intensywnie handlowano. W piątek wolumen wyniósł 1,15 miliona akcji. Akcje Mercora nie należą do bardzo płynnych. Średni wolumen ze 100 poprzednich sesji wyniósł 31 stycznia zaledwie 2800 akcji. Tak więc wielkość zlecenia była czterokrotnie wyższa niż średni dzienny wolumen.

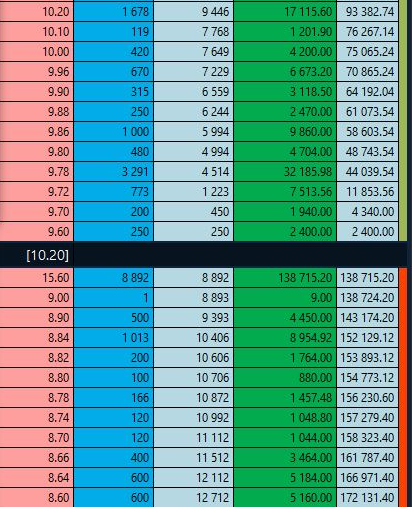

Zlecenie najpierw zebrało 2608 akcji pomiędzy 9,24 zł a 9,5 zł a potem doprowadziło do równoważenia kursu. Konrad Ryczko złapał ten moment:

Reszta zlecenia zrealizowała się po 10 zł bo równoważenie trwało tylko 5 minut i zakończyło się o 10:59. Nie widziałem na żywo tej sytuacji ale moim zdaniem tak wygląda odtworzenie jej z historii transakcji albo z wykresu tickowego.

Dwie rzeczy są zastanawiające. Równoważenie kursu trwało stosunkowo krótko choć było ewidentnie widać, że zlecenie jest pomyłką (limit 15,6 zł wyraźnie odstawał od aktualnego kursu). Jednak nawet przy tym relatywnie krótkim równoważeniu inwestor miał 5 minut by zorientować się, że coś jest nie tak.

Można wskazać dwie hipotezy: inwestor złożył zlecenie i zajął się czymś innym albo inwestor złożył zlecenie, dalej śledził kurs Mercatora ale nie zauważył błędu bo kurs Mercatora był równoważony od godziny 10:49 do 11:02. Za tą pierwszą hipotezą przemawia fakt, że zawarto transakcje na 2608 akcji po cenach, które musiałyby zwrócić uwagę inwestora a dopiero potem kurs Mercatora wszedł w fazę równoważenia.

Oczywistą lekcją z tej historii jest wskazówka by składając zlecenia giełdowe upewnić się, że nie pomyliło się spółek. Historia przypomina o tym, że w przypadku ręcznego składania zleceń jest trade-off pomiędzy szybkością i dokładnością. Taki sam trade-off jest w przypadku czytania i reagowania na komunikaty giełdowe. Opisane wyżej wydarzenie przypomina aktywnym inwestorom o tym trade-offie czyli o tym, że pośpiech może nieść ze sobą koszty.

Inwestorzy mylą spółki także w innych okolicznościach, w dużo dłuższym horyzoncie czasowym. Media doniosły, że przed giełdowym debiutem spółki Zoom Video Communications (ticker ZM) w kwietniu 2019 roku inwestorzy intensywnie handlowali akcjami spółki Zoom Technologies (ticker ZOOM) z amerykańskiego rynku pozagiełdowego. Pomiędzy 20 marca a 15 kwietnia (debiut Zoom Video miał miejsce 18 kwietnia) cena akcji groszowej spółki skoczyła niemal 600 razy z 0,01 USD do 5,76 USD. Należy oczywiście założyć, że w gronie inwestorów kupujących Zoom Technologies byli inwestorzy, którzy pomylili spółki i byli inwestorzy, którzy doskonale wiedzieli, że nie kupują akcji jednorożca ale spółki groszowej będącej w fazie pompowania.

Zoom Technologies to jednak historia spółki groszowej z rynku pozagiełdowego o niskiej płynności i dużej popularności akcji pompuj i rzuć. Dużo bardziej interesująca jest hipoteza, którą zaproponowali zarządzający funduszem Bireme Capital w liście do inwestorów po 3 kwartale 2019 roku. Hipoteza dotyczy bowiem spółki o kapitalizacji 2 mld USD notowanej na Nasdaq. Spółka nazywa się Coca-Cola Consolidated i ma ticker COKE. To nie jest ta sama firma co The Coca-Cola Company (ticker KO) o kapitalizacji 251 mld USD.

Coca-Cola Consolidated zajmuje się butelkowaniem napojów firmy The Coca-Cola Company. To niskomarżowy biznes, o niskim zwrocie z kapitału i niewielkim potencjale wzrostu. Mimo tego spółka notowana jest przy wskaźniku cena/zysk na poziomie 47. Hipoteza zarządzających Bireme Capital jest taka, że indywidualni inwestorzy mylą COKE z KO, mylą Coca-Cola Consolidated z The Coca-Cola Company.

Co więcej, według zarządzających Bireme Capital zarząd Coca-Cola Consolidated wydaje się ułatwiać inwestorom robienie tej pomyłki: w styczniu 2019 roku spółka usunęła „Bottling Co” z nazwy, a więc usunęła część nazwy, która zdradzała czym zajmuje się spółka. Coca-Cola Consolidated Bottling Co stała się Coca-Cola Consolidated.

Przyznam, że hipoteza podobałyby się mi bardziej gdyby jednostkowa cena akcji Coca-Cola Consolidated była niższa niż jednostkowa cena akcji The Coca-Cola Company. Jest odwrotnie: te pierwsze kosztują około 277 USD, te drugie 59 USD. Wtedy indywidualni inwestorzy mieliby „powód” by kupować „tańszą” Coca-Colę. Tym niemniej, w 2020 roku nie można jednoznacznie wykluczyć hipotezy, że do sugerowanych pomyłek dochodzi.

Z punktu widzenia aktywnych inwestorów z dużo mniejszą skłonnością do popełniania prostych pomyłek są to dobre wiadomości: proste błędy na rynku oznaczają potencjalnie „eksploatowalne” okazje inwestycyjne.

1 Komentarz

Skomentuj Mcgavier Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ogólnie używanie trzyliterowych tickerów to słaby pomysł – przy dużej ilości spółek siłą rzeczy muszą trafiać się podobne. Na pewno da się to rozwiązać w lepszy sposób.