EUR/USD to nadal bardzo popularna para walutowa dla forexowych traderów, więc z pewnością przyda im się poniższa, bardzo praktyczna ściągawka.

Regularnie przeglądam zasoby internetowe od strony systemów, kodów i algorytmów w poszukiwaniu nowych pomysłów. Gdy trafiłem na niżej opisany pomysł od razu wiedziałem, że pożyczę go by pokazać Czytelnikom naszych blogów. Wprawdzie dotyczy on danych godzinowych, a nie dziennych, ale może być użyteczny dla graczy w dowolnej skali czasowej.

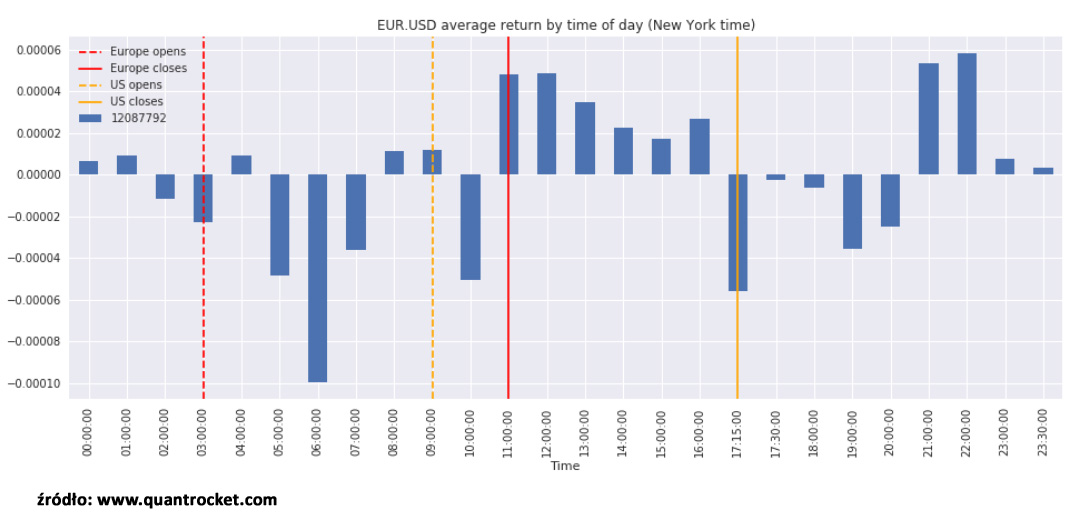

Autor bloga quantrocket.com wpadł na pomysł, żeby poszukać powtarzalnych prawidłowości na danych godzinowych właśnie na parze EUR/USD. Do tego celu przeskanował minutówki dostępne w zbiorach brokera Interactive Brokers od 2005 roku. Założeniem było wykrycie istotności wpływu na rynek walut działań biznesu, czyli importerów i eksporterów, którzy co dzień muszą dokonywać operacji na walutach (płatności, hedge, swapy itd.). I faktycznie taką zależność potwierdził, co przedstawia poniższy wykres zaczerpnięty z jego strony:

Krótkie jego objaśnienie:

Czas podany na osi poziomej to godziny w Nowym Jorku. Dlatego trzeba dodać do nich 6 godzin, aby otrzymać nasz czas.

Oś pionowa pokazuje średnią zmianę kursu EUR/USD w poszczególnych godzinach. Średnią, czyli z wszystkich sesji dostępnych w bazie. W pojedyncze dni może się to różnić co do zakresu i kierunku, ale chodzi o efekt całkowity.

Dla większej jasności linie poziome dzielą cały dzień na sesję europejskiej aktywności (czerwone) i amerykańskiej (żółte).

Powtarzalne wzory są bardzo dobrze widoczne i korelują się z działaniami biznesu, który ma silny wpływ na zmiany kursów.

Spore spadki widać między godziną 5:00-7:00, czyli na naszego czasu 11:00 – 13:00. Euro się wówczas osłabia średnio licząc. Tłumaczy się to tym, że europejski biznes kupuje wówczas dolary, pozbywając się euro.

Odwrotny proces ma miejsce po południu naszego czasu, czyli 9:00-17:15 czasu nowojorskiego. To euro jest wówczas mocno kupowane przez biznes (lub innych komercyjnych graczy).

Porady odnośnie tego, jak można w praktyce zastosować to dla własnych celów:

1. Prosta strategia tradingowa

Najprościej mogą wykorzystać to daytraderzy, którzy w podanych godzinach mają szanse na transakcje wyprzedzające – najpierw grając na krótkich pozycjach na sesji europejskiej i zamieniając je na pozycje długie podczas ekstremum fali zakupów dolara. Odwrotnie na sesji amerykańskiej.

Ale uwaga! Uczulam, że te słupki to zmiany średnie i dopiero wielokrotne zastosowanie tej strategii dzień w dzień da efekt zysków.

Zresztą sam autor napisał prosty kod i przetestował go na danych z uwzględnieniem spreadu i poślizgu. Strategia okazała się zyskowna, choć bywały lata, które kończyły się stratą (np. 2017 rok).

2. Strategia zaawansowana

Do tej pory efekt nie został zarbitrażowany, ale nie znaczy to, że będzie nadal widoczny, choć są nadzieje na jego kontynuację, bo biznes nie przeniesie się nagle gdzieś indziej. Dla wzmocnienia efektu trzeba by założyć dodatkowe filtry wejścia/wyjścia lub stopy na zarządzanie ryzykiem, by uzyskać stabilniejszą zyskowność.

3. Test innych par

Skoro widać wpływ na tej parze, to podobne zależności da się wykryć i na innych walutach. I tak jest faktycznie – wskazany test został wykonany w oparciu o pracę naukową „Intraday Patterns in FX Returns and Order Flow” Breedon, Ranaldo. W niej można znaleźć wykresy i powtarzalne wzory wielu innych par głównych.

Dane minutowe czy godzinowe są dostępne bez problemów. Wówczas dodanie kolejnych par mogłoby wygładzić obsunięcia na parze EUR/USD. Ale może ktoś odnajdzie silniejszy efekt. Być może i pary z PLN mają coś w sobie?

4. Filtr dla innych strategii

Wiedząc o tego rodzaju statystycznym efekcie można dopasować do niego działania pochodzące z innych strategii, na przykład dziennych. Głównie po to, by nie iść pod prąd rynku, albo żeby powstrzymać się godzinę, dwie dla uzyskania lepszej ceny wejścia/wyjścia dla pozycji.

5. Wzór dla innych testów

Posiłkując się ową prawidłowością można pokusić się o poszukanie innych statystycznych efektów tego rodzaju. Na przykład sprawdzić to samo na jeszcze niższych interwałach czasowych. Albo poszukać jakiś statystycznych zależności zmian kursów w relacji np. do otwarcia sesji, czy poprzedniego dnia itd.

–kat—

1 Komentarz

Skomentuj R.R. Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Poszukiwanie zysku w krótkim okresie to spekulacja finansowa, która jest zachowaniem negatywnym z moralnego i religijnego punktu widzenia.

https://sites.google.com/site/thefinancialspeculation