Podczas tegorocznego Forum Finansów i Inwestycji organizowanego przez Stowarzyszenie Inwestorów Indywidualnych (10-11.01) Michał Masłowski poprosił mnie o poprowadzenie wykładu na temat 10 książek, które powinien przeczytać inwestor. Oczywiście tego rodzaju zestawienia i wybory zawsze są obarczone dużym subiektywizmem, zamierzałem jednak jak najlepiej wywiązać się ze swojego zadania. Nie chciałem, żeby to był zestaw książek dla mnie najważniejszych, lub takich, które dla mnie samego były przełomem. To co prawda nieuniknione, bo jakieś kryterium „ważności” muszę przyjąć, starałem się jednak by były to pozycje bardzo szerokie. Chciałem, żeby słowo „inwestor” nie oznaczało wyłącznie inwestora w akcje lub kontrakty terminowe, ale również tych, którzy angażują się w kryptowaluty, nieruchomości, czy cokolwiek może być przedmiotem inwestowania.

Zależało mi również na tym, żeby nie sięgać do rzeczy (niegdyś dla mnie ważnych), ale trudnych do zdobycia, no i żeby pojawiły się tam pozycje relatywnie świeże. Bo na szczęście, wciąż na rynku pojawiają się fantastyczne, inspirujące i robiące wrażenie rzeczy. Spróbowałem więc wybrać książki wydane nie dawno, a przede wszystkim dosyć uniwersalne. Stąd zmieniłem początkowo proponowany tytuł wykładu na bardziej ogólny.

Kilka tytułów przyszło mi na myśl niemal natychmiast. Nad innymi musiałem pomyśleć przeprowadzając pewną selekcję. Namówiłem Michała, żeby do tytułu wykładu dodał również podtytuł i ostatecznie całość brzmiała.

„10 książek które warto (należy) przeczytać czyli czy książki (o inwestowaniu) dają zarobić tylko ich autorom”

Ten nieco prowokacyjny podtytuł jest pochodną moich doświadczeń z obserwacji różnych for, społeczności i rozmów, gdzie znajduje się wciąż niemała rzesza osób prezentujących pogląd, że w książkach to nic nie ma – najlepiej uczyć się inwestowania na własnym doświadczeniu, a ponadto książki o inwestowaniu piszą przede wszystkim ci, którym się nie udało na rynku, żeby wreszcie zarobić.

To, że w Polsce kultura książki a tym samym czytelnictwo jest w nienajlepszej kondycji mówi coroczny raport publikowany przez Bibliotekę Narodową. 37 procent respondentów deklaruje, że przeczytało przynajmniej jedną książkę rocznie, zaś 9 procent, że więcej niż siedem. W Czechach w zależności od metody badawczej te wskaźniki są co najmniej dwukrotnie wyższe. Kultura książki jest pochodną tego, co poznamy w szkole. W dzisiejszej szkole, która stoi przed dużym wyzwaniem jakim jest wszechobecna technologia, nie jest z tym najlepiej. Dzieciaki w klasach 1-4 uczą się czytać na podstawie lektur, które mają 70, 80, 90 i więcej lat. W rezultacie nie rozumieją języka, którym się do nich pisze, a w konsekwencji mają prawo stwierdzić, że w książkach nic nie ma dla nich – nie ich świat, nie ich problemy, nie ich język. Książka dla dzieci przeżywa na świecie renesans, książki Polskich autorów zdobywają prestiżowe nagrody na całym świecie, ale to jest świat równoległy do szkolnego, w którym uczą się przygód zupełnie dla nich nie pasjonujących.

Inwestorzy nie różnią się specjalnie od szerokiej populacji więc również książka jako pewien „artefakt” jest dla nich czymś bezużytecznym. Mało się u nas dyskutuje, rozmawia, a jedyne teksty poświęcone temu co czytają inni to przedruki z zagranicznych mediów o książkach jakie czyta Bill Gates, Mark Zuckerberg czy Barack Obama (gdy jeszcze był prezydentem). Co ciekawe często mówią i piszą oni o nowościach, ale również wspominają o klasyce.

W takim otoczeniu trudno się dziwić stwierdzeniom, że książki piszą wyłącznie nieudacznicy. Na rynkach światowych, a przede wszystkim w USA, książka jest często produktem promującym osobę, wieńczącym jakiś etap kariery, czy też kanałem komunikacji z potencjalnymi i obecnymi klientami. Dyskutuje się z tezami stawianymi przez autorów, a nie z założenia przyjmuje, że to skok na kasę. W przypadku rynku inwestycyjnego autorami są często wielkie gwiazdy finansów (w ostatnim czasie Ray Dalio, Larry Hite), dla których z całą pewnością tantiemy z książki nie są przychodem, zmieniającym ich status majątkowy. Na naszym rynku wielkość nakładów jest taka, że chyba należałoby napisać poradnik o inwestowaniu wspólnie z J.K. Rowling lub Ewą Chodakowską, żeby autor mógł mówić o „dorobieniu się na książce”.

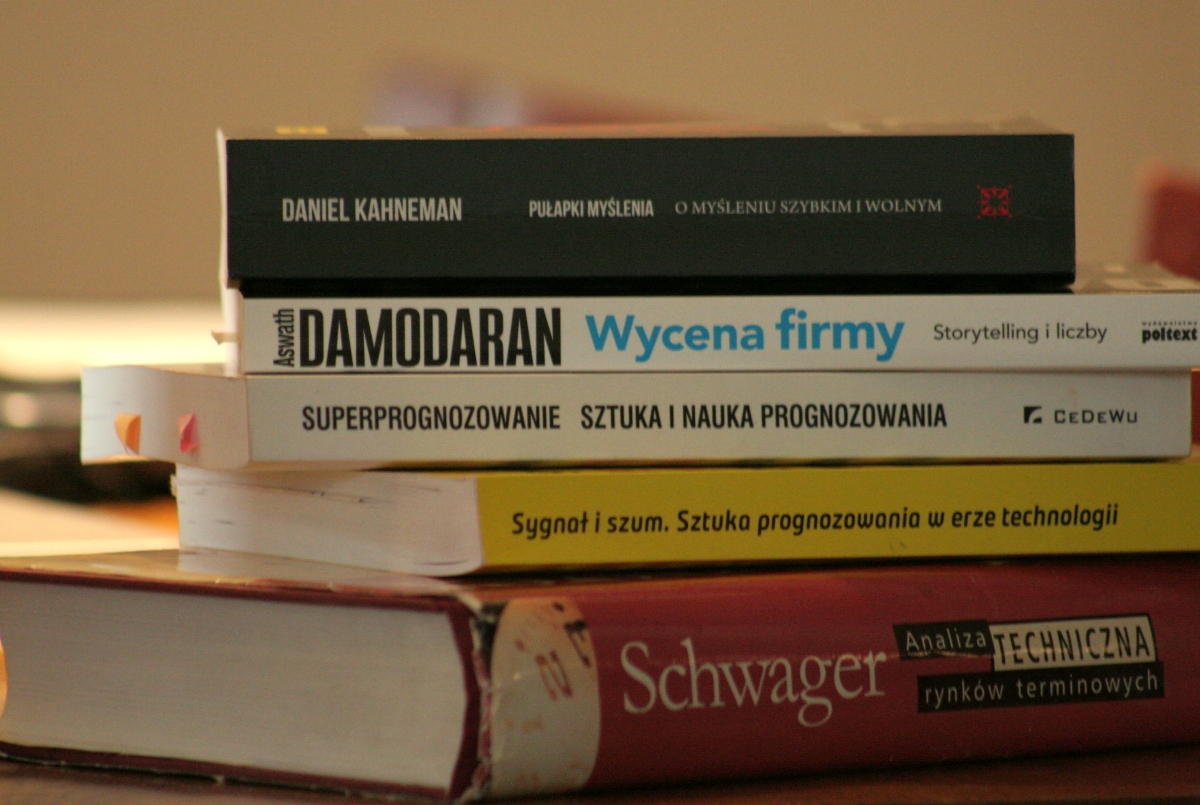

Przejdźmy jednak do dziesięciu pozycji, które moim zdaniem warto przeczytać chcąc w jakiś sposób inwestować, związać się z rynkami, zająć analizami, prognozami, wycenami, czy zarządzaniem pieniędzmi. Do większości z nich warto sięgnąć bez względu na to, czy jest się inwestorem indywidualnym, czy też zawodowo zajmujemy się rynkiem.

Kolejność nie oznacza rankingu ani ważności.

-

Wycena firmy. Storytelling i liczby, Aswath Damodaran

Relatywnie nowa pozycja, którą czytałem niemal z wypiekami. Polecam ją nie tylko tym wszystkim, którzy zajmują się analizą fundamentalną i wyceną przedsiębiorstw, ale również analitykom technicznym. Przede wszystkim Damodaran pokazuje, jak bardzo praca z „obiektywnymi” liczbami może być subiektywna. Jak niesłychanie ważna jest narracja w opowiadaniu o liczbach i z iloma wiąże się pułapkami.

Ta książka powinna uciąć wszelkie dyskusje między fundamentalistami a technikami dotyczące „obiektywizmu metody”, czy tego, która z nich jest bardziej profesjonalna i wartościowa. Damodaran to wielkie nazwisko w świecie finansów, w swojej książce pokazuje błędy i pułapki, na jakie narażony jest analityk i robi to na podstawie własnych wycen. Pokazuje też, jak powinna wyglądać rzetelnie przygotowana wycena – liczby muszą mieć poparcie w wiarygodnej narracji.

Więcej na temat tej książki pisałem tu oraz tu.

-

Sztuka i nauka prognozowania, Philip E. Tetlock i Dan Gardner

Wybrałem tę pozycję do własnego rankingu najważniejszych książek przeczytanych w 2017 roku. W zasadzie można uznać, że to rozwinięcie tego, o czym pisze Damodaran w Wycenie firmy. Autorzy zajmujący się zawodowo kwestiami procesów decyzyjnych, budowaniem modeli prognostycznych pokazują, w jaki sposób powinien wyglądać cały proces stawiania precyzyjnych, rzetelnych i wiarygodnych prognoz. Przy czym nie chodzi tu wyłącznie o rynki finansowe, ale o wydarzenia polityczne, gospodarcze, militarne, kulturalne czy sportowe.

Obaj autorzy przeprowadzili bardzo szerokie badanie mające na celu wyłonienie „superprognostów” i próbowali odpowiedzieć na pytanie, co cechuje takie osoby. Dzięki ich wieloletniemu eksperymentowi stworzyli zgrabną metaforę lisów i jeży. Czyli z jednej stronnych tych, którzy patrzą na zjawiska szeroko, mają powierzchowną często wiedzę ale w wielu dziedzinach, które potrafią łączyć (lisy), z drugiej zaś strony są eksperci w wąskich dziedzinach, wyspecjalizowani, dokładni, ale bez umiejętności szerszego spojrzenia.

Więcej na temat tej książki pisałem tu.

-

Sygnał i szum. Sztuka prognozowania w erze technologii, Nate Silver

Nate Silver, statystyk i analityk jest założycielem strony FiveThirtyEight Początkowo serwis zajmował się prognozami politycznymi, na które zwrócono uwagę po wyjątkowo skutecznych prognozach. Przez wiele lat autor pasjonował się rozgrywkami baseballa, zbierając i analizując dane. Na podstawie własnych doświadczeń napisał książkę Sygnał i szum, w której próbuje pokazać jak powinien wyglądać proces budowania prognoz i analiz na podstawie informacji wartościowych i znaczących (sygnału), a eliminujących wszelkie nieistotne dane (szum). W świecie, gdzie danych i informacji jest mnóstwo to niesłychanie istotna cecha. W zasadzie jego pozycja jest ujęciem z innej strony tego, o czym piszą w Superprognzowaniu, Gardner i Tetlock.

Więcej na temat tej książki pisałem tu.

-

Pułapki myślenia. O myśleniu szybkim i wolnym, Daniel Kahneman

Bez tej pozycji, a właściwie bez kamienia milowego jakim był artykuł napisany w 1979 roku wspólnie z Amosem Tverskym – „Teoria perspektywy. Analiza decyzji w warunkach ryzyka” nie byłoby powyższych tytułów. Pułapki myślenia są podsumowaniem wieloletniej pracy autora oraz jego współpracy z Tverskym. Pokazuje nie tylko koncepcje i teorie, jakie opracowali, ale przede wszystkim proces dochodzenia do nich – to w jaki sposób wpadali na pomysły, jak przeprowadzali eksperymenty, jak jeden pomysł rodził kolejne.

Kahneman wraz Tverskym dokonali rewolucji w klasycznej ekonomii, pokazując, że nie istnieje „racjonalny człowiek”. Jest za to to człowiek podatny na błędy poznawcze, pułapki w podejmowaniu decyzji, uprzedzenia i nastawienia, a to wszystko prowadzi w konsekwencji do określonych zachowań. Wśród inwestorów znane jest powiedzenie „tnij szybko straty i pozwól zyskom rosnąć”. Banalna rada, ale ponieważ jest głęboko przeciwna naszym naturalnym reakcjom związanym z asymetrią odczuwania zysków i strat, tak trudno jest ją zastosować.

-

Analiza techniczna rynków terminowych, Jack Schwager

Pozycja przy której musze dać jedno ważne zastrzeżenie – wydana została przez moje wydawnictwo, choć tak naprawdę była wznowieniem książki wydanej przed laty przez innego wydawcę. Zależało mi jednak na niej i na wydaniu drugiej (doskonałej) z serii książki tego autora, czyli „Analizy fundamentalnej” (niestety mimo przetłumaczenia nie doszło do jej wydania z powodu problemów z prawami autorskimi). Obie mają te cechy, które pojawiają się przy Damodaranie – ich autorzy są krytyczni wobec prezentowanych metod. Pokazują, jak działają i wskazują na słabości.

W mojej opinii z podręczników do analizy technicznej to właśnie „Schwager” jest najlepszy. Nie dlatego, że opisuje wiele metod, tylko pokazuje proces budowania własnej metody transakcyjnej, weryfikowania stawianych prognoz, a przede wszystkim tego, jak powinien wyglądać całość inwestowania – od otwarcia pozycji, poprzez jej utrzymanie, aż do zamknięcia. Bez względu na ostateczny wynik, czy transakcja zakończy się zyskiem czy stratą. Nie jest to książka, dla tych, którzy krzyczą „AT nie działa”, bo Schwager zdaje się mówić „może pewne schematy nie istnieją, ale najważniejsze jest jak TY działasz”.

[To pierwsza część zestawienia, kolejne następnym razem]

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.