Verdad Advisers opublikował raport z analizy około 3 700 ofert publicznych w USA obejmującej okres od końca lat osiemdziesiątych do chwili obecnej. W raporcie, który pokazuje oferty publiczne jako bardzo niebezpieczny segment rynku akcyjnego, znajduje się kilka faktów, które nadają się na nagłówki artykułów w mediach biznesowych.

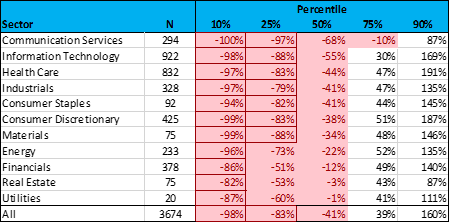

Jednym z nich jest fakt, że medianowe IPO w bazie Verdad Advisers zanotowało 41% straty w okresie pięciu lat od zamknięcia w dniu debiutu. Co więcej, dla niektórych popularnych branż takich jak usługi telekomunikacyjne i technologie informatyczne stopa zwrotu medianowego IPO jest jeszcze gorsza i wynosi odpowiednio -68% i -55% w pierwszych pięciu latach od zamknięcia na pierwszej sesji.

Poniższa tabela pokazuje rozkład stóp zwrotu dla poszczególnych branż. Warto także zwrócić uwagę co się dzieje w najgorszym kwartylu, czyli najgorszych 25% ofert publicznych. W siedmiu na jedenaście branż 25% najgorszych IPO generuje w pierwszych pięciu latach katastroficzne straty: od 79% do 97%.

W raporcie znajduje się inne interesujące zestawienie. Pokazuje medianę stóp zwrotu (po 1,3 i 5 roku od zamknięcia pierwszej sesji) dla 10 decyli ofert publicznych sklasyfikowanych na podstawie wyniku w debiucie i wyceny w debiucie. Z zestawienia wynika, że mediany stóp zwrotu z IPO, które zadebiutowały na „największym plusie” (różnica między ceną emisyjną a ceną otwarcia) i które miały najmniej atrakcyjną wycenę (mierzoną jako cena do przychodów) są bardzo niskie. Dla najwyższych decyli wyniosły odpowiednio: -83% i -68% po pięciu latach.

Zestawienia Verdad Advisers wyglądają dramatycznie ale nie powinny szokować doświadczonych inwestorów, którzy znają koncept rozkładu stóp zwrotu na rynku akcyjnym. W kwietniu wspominałem o badaniach Vanguard Research obejmujących spółki z indeksu Russell 3000 w latach 1987 – 2017. Analitycy Vanguard skupili się na stopach zwrotu w czasie obecności spółek na rynku. Nie można więc bezpośrednio porównać rezultatów Vanguard Research do wyników badania Verdad Advisers. Zwracam uwagę tylko na rozkład stóp zwrotu: niemal połowa spółek (47%) przyniosła inwestorom straty, w tym 30% znaczne straty: utrata przynajmniej połowy wartości. Mediana stóp zwrotu wyniosła tylko 7% ale przeciętna stopa zwrotu była na poziomie 387%. Rynkowe stopy zwrotu zależą od niewielkiej grupy zwycięskich spółek.

Tak samo jest z ofertami publicznymi i podawanie samego rozkładu stóp zwrotu nie daje pełnego obrazu sytuacji. Tak jak podawanie przeciętnych stóp zwrotu dla rynku akcyjnego lub jego segmentów źle przygotowuje typowego indywidualnego inwestora na to co spotka go na rynku akcyjnym. Zwłaszcza jeśli inwestor zdecyduje się na skoncentrowany portfel i aktywne inwestowanie.

Istnieją nawet przesłanki by twierdzić, że rynek IPO jest segmentem rynku, w którym rola niewielkiej grupy zwycięzców w kreowaniu wyników całego segmentu jest jeszcze większa niż na szerokim rynku. We wrześniu raport o ofertach publicznych w USA opublikował bank inwestycyjny Goldman Sachs. Analiza obejmowała 4 481 IPO z ostatnich 25 lat. Pomiędzy badaniem Goldman Sachs a badaniem Verdad Advisers jest kluczowa różnica: punktem referencyjnym dla analityków Goldman Sachs była cena oferty publicznej a nie cena zamknięcia w dniu debiutu. Analitycy GS zestawiali też stopy zwrotu z zachowaniem szerokiego rynku. Nie można więc bezpośrednio porównać uzyskanych wartości ale można zwrócić uwagę na rozkład stóp zwrotu.

Główny autor analizy Goldman Sachs, David Kostin, podsumował ten problem tak: Większość spółek z ofert publicznych spisuje się gorzej od rynku, ale część tych spółek spisuje się zdecydowanie, bezapelacyjnie lepiej. Efekt jest taki, że inwestowanie w każde IPO w USA w ostatnich 25 latach pobiłoby indeks Russell 3000 o około 0,6 punktu procentowego rocznie. Tak wynika z wyliczeń Goldman Sachs. Jednocześnie typowa spółka z oferty publicznej z tego okresu wyraźnie przegrywa z rynkiem w pierwszych kilku latach obecności na rynku publicznym: dla okresu 3 lat całkowita strata do Russell 3000 wyniosła niepokojące 52 punkty procentowe. Te dane są zaburzone przez bańkę technologiczną z końca XX wieku ale ta sama tendencja, w mniejszym natężeniu, występuje w obecnej dekadzie (28 punkty procentowe straty do Russell 3000 w pierwszych trzech latach na rynku publicznym). Warto zaznaczyć, że nie każdy inwestor ma dostęp do każdej oferty publicznej więc realizowanie strategii Goldman Sachs byłoby trudne a kupowanie IPO w ofercie publicznej daje ekspozycję na wzrost w dniu debiutu (tzw. first-day pop). Tak więc wyniki analizy Goldman Sachs zapewne zawyżają korzyści ze strategii kupowania ofert publicznych dla przeciętnego indywidualnego inwestora.

Zwróćmy jeszcze uwagę na badania Jaya Rittera obejmujące oferty publiczne w USA od 1980 roku (8 363 ofert). Punktem referencyjnym było zamknięcie w dniu debiutu. Ritter zestawiał stopy zwrotu spółek, które przeprowadziły IPO ze stopami zwrotu notowanych na rynku spółek o podobnej wielkości i wycenie (mierzonej jako cena/wartość księgowa). W całym okresie (1980 – 2017), w horyzoncie pięciu lat, spółki, które przeprowadziły z IPO traciły do grupy porównawczej 2,1 punktu procentowego rocznie.

Analizy Verdad Advisers, Goldman Sachs i Jaya Rittera pokazują, że można to samo rynkowe zagadnienie, w tym przypadku stopy zwrotu z ofert publicznych, pokazać w bardzo różny sposób. Co więcej, nie robi się tego tylko przez wybory metodologiczne. W przypadku ofert publicznych takim wyborem jest to czy stopy zwrotu liczy się od ceny emisyjnej, od ceny debiutu czy od ceny zamknięcia w dniu debiutu. Także samym sposobem prezentacji wyników można wpłynąć na wydźwięk analizy.

Możemy założyć, że wybory metodologiczne i wybory sposobu prezentacji wyników mogą zależeć od narracji rynkowej, którą podzielają autorzy analiz. Dlatego inwestorzy powinni krytycznie podchodzić do rynkowych narracji i stojących za nimi analiz.

Drugi wniosek z analizy ofert publicznych w USA dotyczy rozkładu stóp zwrotu. Inwestorzy powinni być świadomi, że istnieją segmenty rynku akcyjnego gdzie rola super- zwycięzców w generowaniu stóp zwrotu segmentu jest jeszcze większa niż na szerokim rynku. Takim segmentem są na przykład oferty publiczne. Oznacza to, że koniecznym warunkiem do skorzystania z okazji rynkowych kreowanych przez takie segmenty jest umiejętność utrzymania zwycięskich spółek w portfelu. Jeśli weźmiemy pod uwagę badania pokazujące tendencję indywidualnych i instytucjonalnych inwestorów do sprzedawania zwycięskich spółek z portfela (ucinania zysków) to dojdziemy do wniosku, że duża część inwestorów jest źle przystosowana do aktywnego inwestowania w omawianych sektorach rynku.

3 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czy mógłby się Pan odnieść do przykładu jakiejś firmy na GPW? osobiśie mam na mysli LPP.

@ olo

Masz na myśli LPP jako przykład spółki z oferty publicznej, która osiąga bardzo wysoką stopę zwrotu?

Tak o to mi chodziło ,może Dino też pójdzie w te ślady?