W kwietniu 2018 analitycy Research Affiliates opublikowali raport, w którym zawarli praktyczną definicję bańki spekulacyjnej i na podstawie tej definicji podali przykłady aktywów, które spełniały kryteria bańki spekulacyjnej. W lipcu 2019 Rob Arnott, Bradford Cornell i Shane Shepherd rozliczyli się ze swoich prognoz.

Analitycy zdefiniowali bańkę spekulacyjną w oparciu o dwa kryteria:

- aktywa lub klasy aktywów są bańką spekulacyjną jeśli analiza w oparciu o ogólnie przyjęte metody wyceny i rozsądne założenia dotyczące przyszłych przepływów pieniężnych wskazuje na bardzo niewielkie szanse, że wygenerują stopy zwrotu przewyższające stopy zwrotu z gotówki lub obligacji

- krańcowy inwestor w tych aktywach (a więc ustalający ich cenę) nie kieruje się wyceną fundamentalną tych aktywów lecz popularną narracją i oczekuje, że w przyszłości odsprzeda te aktywa innemu inwestorowi po wyższej cenie

Autorzy zdefiniowali też anty-bańkę spekulacyjną. Zrobili to poprzez odwrócenie pierwszego kryterium: w anty-bańce spekulacyjnej trzeba przyjąć nierealistycznie pesymistyczne założenia co do przyszłych przepływów pieniężnych by analiza w oparciu o standardowe metody wyceny nie wskazywała na zdolność do wygenerowania stóp zwrotu przewyższających stopy zwrotu z gotówki lub obligacji. Podobnie jak w przypadku bańki spekulacyjnej krańcowy inwestor ignoruje wycenę fundamentalną i kieruje się popularną narracją.

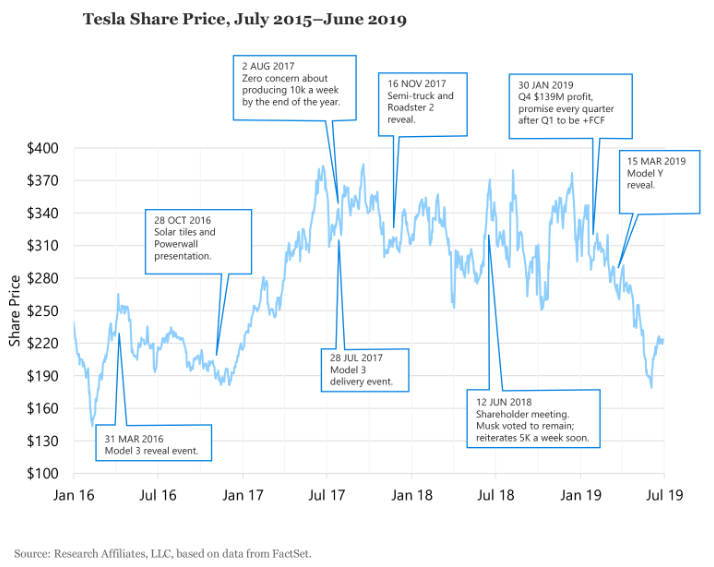

W drugim raporcie Research Affiliates, tym rozliczeniowym, zwróciłem uwagę na wykres pokazujący zachowanie kursu Tesli. W 2018 analitycy podali Teslę jako przykład bańki spekulacyjnej, której kurs nie wyznaczała wartość fundamentalna tylko popularna narracja, którą można uprościć do stwierdzenia „Musk jest geniuszem, Tesla jest przyszłością samochodów elektrycznych a samochody elektryczne są przyszłością motoryzacji”. Analitycy zwrócili uwagę na siłę kursu akcji spółki w okresie gdy Tesla regularnie nie realizowała obiecywanych inwestorom poziomów produkcji i zyskowności a fundamentalne uzasadnienie jej wyceny rynkowej wymagało założenia nierealistycznych poziomów przychodów lub zyskowności w przyszłości. Podkreślili, że kurs Tesli wspierany był krzykliwymi, entuzjastycznymi zapowiedziami nowych produktów lub usług, których dokonywał popularny, sławny prezes ze zdolnością do zakrzywiania rzeczywistości.

Analitycy zauważyli jednak, że zdolność Elona Muska do „podbijania” kursu Tesli fenomenalnie wyreżyserowanymi prezentacjami wydaje się tracić siłę. Zwrócili uwagę, że ostatnie prezentacje dotyczące modelu Y albo trybu jazdy autonomicznej i floty robo-taksówek nie zdołały powstrzymać spadku ceny akcji, spowodowanego reakcją inwestorów na rozczarowujące wyniki operacyjne i finansowe. Wykres dnia pokazuje słabnące pole zakrzywiania rzeczywistości generowane przez Elona Muska:

Arnott, Cornell i Shepherd zauważyli, że zachowanie kursu Tesli ilustruje ogólną trudność z prognozowaniem ceny aktywów znajdujących się w fazie bańki spekulacyjnej. Przez bardzo długi czas cena może być utrzymywana na „bąblowatym” poziomie poprzez nierealistyczne oczekiwania, kolejny „hitowy” produkt znajdujący się tuż za zakrętem albo zyskowność widoczną na horyzoncie. Charyzmatyczni prezesi, często z umiejętnościami równymi umiejętnościom najlepszych estradowych gwiazd, stanowią bardzo silne wsparcie dla tych oczekiwań.

Sytuacja może sie jednak bardzo szybko i bardzo dramatycznie zmieniać gdy inwestorzy zaczną tracić wiarę w zapowiedzi charyzmatycznego prezesa, w magię generowaną przez spółkę. Pod koniec 2017 roku nazwałem tę sytuację tektoniczną zmianą sentymentu. Pozwoliłem sobie wtedy na prognozę: Mam silne przekonanie, że wraz z którąś kolejną niezrealizowaną zapowiedzią Elon Musk straci zaufanie inwestorów. Nawet najbardziej charyzmatyczny przedsiębiorca dysponuje ograniczoną liczbą przypadków, w których może nabrać inwestorów.

Nie sądzę bym dwa lata później mógł napisać, że prognoza okazała się trafna. Myślę, że Musk cieszy się mniejszym zaufaniem inwestorów, jego zdolność zakrzywiania rzeczywistości uległa osłabieniu ale z całą pewnością nie utracił jeszcze wizerunku genialnego, choć może zbyt bombastycznego, wizjonera.

Moim zdaniem o ryzyku załamania się popularnej narracji, „niedowiezienia” o jednej obietnicy za dużo, powinni pamiętać akcjonariusze kilku spółek gamingowych notowanych na GPW. Może ich czekać lekcja, którą odebrali w 2017 roku akcjonariusze CI Games. Są producenci gier, których każda kolejna gra wynosi ich na wyższy poziom, których wyniki finansowe „regularnie biją” oczekiwania analityków i inwestorów. Są też spółki growe, których kolejne gry okazują się rozczarowaniem, których wycena nie zbliża się do rozsądnych poziomów nawet w roku debiutu flagowych produkcji, a których kurs jest podtrzymywany zapowiedziami kolejnych potencjalnych hitów. Cierpliwość inwestorów, nawet w przypadku najbardziej charyzmatycznych prezesów i najbardziej kultowych firm ma swoje limity. W przypadku zwykłych firm działających w gorących branżach ten limit nie jest ekstremalnie wysoki.

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.