Czy na obligacjach o ujemnej stopie oprocentowania można zarobić dziesiątki procent zysku?

Ależ tak! A ponieważ wielu osobom nie mieści się to w głowie, pora więc wyjaśnić tę finansową magię.

Szacunki mówią, że obecnie od ok. 15 bilionów dolarów (Deutsche Bank) do 17 bilionów (Bloomberg) w obligacjach różnych krajów świata utkwiło na ujemnej stopie oprocentowania. Za pożyczenie pieniędzy bankom centralnym trzeba więc zapłacić, zamiast otrzymywać premię! Świat znany z podręczników stanął na głowie i to w masowej skali. W tę pulę wlicza się również obligacje z dodatnim oprocentowanie, ale kupowane na rynku po cenie wyższej niż odsetki i wartość nominalna płatne przy wykupie, co de facto jest obarczone stratą.

Ale dla profesjonalistów to żaden problem, wręcz okazja! Z jednego powodu: banki centralne nadal skupują aktywa i mają zamiar obniżać stopy procentowe, co nakręca oczekiwania i … podnosi ceny rynkowe obligacji. Tu właśnie ukrywają się najsłodsze tajemnice tego biznesu.

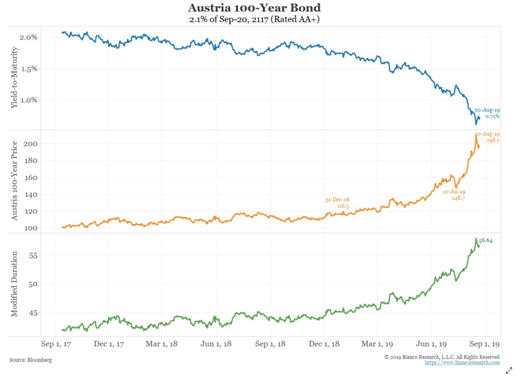

W wyjaśnieniu tego pomoże poniższy wykres, opublikowany przez Bloomberg. Pokazuje on zmiany cen i oprocentowania 100-letnich (kolejne dziwo !!!) obligacji austriackich:

Pierwszy panel od góry pokazuje jak od miesięcy zmniejsza się oprocentowanie owych obligacji. Panel środkowy to zmiana ceny owych obligacji, które dyktuje rynek (popyt/podaż). Trzeba pamiętać, że jeśli oprocentowania spada, cena obligacji zwykle rośnie. Inwestor kupujący je po 160 ma okazję wkrótce potem sprzedać je po 200. Niskie oprocentowanie nie ma tu znaczenia, nie dla niego kupują te papiery inwestorzy.

A skoro banki centralne, a szczególnie Europejski Bank Centralny, zapowiadają dalsze skupowanie aktywów i obniżanie stóp, inwestorzy mają niemal pewność, że ceny obligacji pójdą w górę. Można więc np. lewarować taką inwestycje. Obniżki stóp szczególnie oczekiwane to te amerykańskie, więc popyt na obligacje nie słabnie. Oczywiście nie wszystkie obligacje są oprocentowane ujemnie (te powyżej jeszcze austriackie nie są), ale wszystkie od miesięcy rosną na falach oczekiwań.

Do czego to prowadzi łatwo przewidzieć. Obligacje to nie akcje, które mogą rosnąć bez limitów. Za chwilę ich ceny dojdą do ściany, a inwestorzy nie mający nic więcej do zarobienia, zaczną je sprzedawać. To być może kolejna bańka spekulacyjna. Może jej przebicie nie będzie aż takie spektakularne, bo niskie stopy procentowe pozostaną na tych niskich poziomach przez jakiś czas, ale będzie bolał, a uwolniona gotówka musi gdzieś z nich powędrować i pracować. Gdzie? Może znów akcje?

Jak twierdzi spec od obligacji – Bill Ackman – to koniec 30 lat prosperity dla obligacji i teraz przez wiele lat będą przynosić straty. Nie tylko ze względu na ujemne oprocentowania, ale spadek ich cen rynkowych.

—kat—

1 Komentarz

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Ciekawy byłby wpis na blogu pokazujący jak inwestor indywidualny może kupować obligacje państwowe np. USA. Ale nie za pomocą funduszy czy innych pośrednich instrumentów, gdyż nie jestem zainteresowany zarabianiem na spekulacji co do zmian cen obligacji. Chciałbym być w posiadaniu obligacji do jej terminu wykupu i otrzymać odsetki.