W 2010 roku Vitaliy Katsenelson opublikował książkę, która kilka lat później ukazała się pod polskim tytułem „Jak zarabiać na rynku, który zmierza donikąd”. Choć jest to w zasadzie książeczka dotycząca analizy fundamentalnej i pewnego prostego podejścia do wycen, to punktem wyjścia do rozważań w niej jest przekonanie autora, że oto znów nadszedł czas wieloletniego trendu bocznego. Według jego wyliczeń przeciętnie trend boczny na rynku amerykańskim trwa 17 lat. Naturalnie w tym czasie mają miejsce cykliczne hossy i bessy i o nich należy pamiętać budując portfel.

Katsenelson poetycko nazwał trend boczny rynkiem tchórzliwego lwa. Od momentu ukazania się jego publikacji mija 9 rok (połowa średniego czasu trwania trendu bocznego) a indeks S&P500 oraz średnia Dow Industrial jest trzykrotnie wyżej niż wówczas. No cóż nie jest to cykliczna hossa w ramach trendu horyzontalnego. To jednak rynek amerykański. Nasz rodzimy wygląda zupełnie inaczej.

Na początku 2010 roku indeks WIG wynosił ok. 41 tys. pkt, pod koniec 48 tys. Dziś jest nieco ponad 25 procent wyżej od tej ostatniej wartości. Jeszcze gorzej wygląda to w przypadku WIG20 (nie uwzględniającego dywidend), którego wartość dziś jest niemal taka sama jak na początku 2010 roku i niższa niż pod koniec. W przypadku pięciu największych spółek wynik jest niejednoznaczny: PKObp – podobny poziom, PZU – nieco wyżej, CD Projekt i PKN – istotnie wyżej, PEO – znacznie niżej. Gdyby Katsenelson chciał pisać o frustrujących rynkach bocznych, zapraszamy na GPW.

Trystero napisał wczoraj o dywersyfikacji geograficznej związanej z sytuacją, w której narodowy rynek przez wiele lat znajduje się w stagnacji lub bessie, mimo hossy na rynku amerykańskim. Swoją drogą mimo istnienia globalnych trendów na rynkach finansowych rynek amerykański, do którego wszyscy się porównują i który w wielu wypadkach stanowi punkt odniesienia, może powinniśmy uznać za swego rodzaju anomalię? Albo w różnego rodzaju badaniach i analizach pamiętać o „skrzywieniu amerykańskim” i nie przyklejać się zbyt do wyników i statystyk z niego, jako punktu referencyjnego. Może nie było by to wcale tak nierozsądne.

Chciałem jednak w kontekście tych rozważań napisać o naszym rodzimym rynku i pewnej jego charakterystyce, która występuje od lat. Najmocniej pamiętam ją z początków mojej rezygnacji z pracy instytucjonalnej i przejścia na własny rachunek. To był marzec 2001 roku, a ja handlowałem wyłącznie na kontraktach na WIG20. To co później nastąpiło nie było jeszcze tak frustrujące – trend boczny trwał dwa miesiące przy rozpiętości ok 100 punktów. Najgorsze przyszło w kolejnym roku. Licząc od lutego 2002 roku WIG20 poruszał się w irytująco wąskim trendzie bocznym przez cztery miesiące przy wyjątkowo niskiej dziennej zmienności. Później nastąpiły spadki, stagnacja, po kilku miesiącach wzrosty i znów od stycznia do maja 2003 stagnacja ze zmiennością dzienną kontraktów poniżej 15 pkt. Wówczas zaczęły pojawiać się dyskusje i propozycje, by zwiększyć wartość kontraktu, zmniejszyć tiki, zrobić cokolwiek, żeby ta niska zmienność dawała szansę day-traderom, którzy mogliby dostarczyć zmienność. Ale to nie było irytujące wyłącznie dla grających w najkrótszych interwałach, również ci średnio i długoterminowi widzieli, że trend, gdy już się pojawił trwał zbyt krótko, by pokryć wcześniejsze straty lub brak zysków podczas trendów bocznych. W kolejnych latach nastąpiły zmiany. Silna hossa i silna bessa część tych frustracji uśpiła. Spora część graczy aktywnych na WIG20 zaczęła się dywersyfikować – rynek forex zaczął być dostępny dla klienta detalicznego, rynki zagraniczne zaczęły być łatwiej dostępne (wcześniej potrzebne było zezwolenie dewizowe), nastąpiło rozproszenie.

Dziś narzekanie na polski rynek ze strony aktywnych spekulantów i inwestorów nie jest chyba tak duże jak wówczas, właśnie ze względu na inne możliwości. Oczywiście uczestniczymy w dyskusji co dalej z polskim rynkiem, w jaki sposób go zaktywizować, co zrobić by przyciągnąć innych inwestorów, ale to już nie jest jedyna możliwość. Dookoła istnieje mnóstwo inwestorów czy spekulantów, którzy nigdy nie handlowali na GPW. Znają forex, kryptowaluty, rynki zagraniczne, nieruchomości. Spotkałem się ze zdziwieniem nawet, że akcje można też kupować. Rynek może być najtrudniejszy, najdziwniejszy, najmniej wiarygodny ale jeśli będzie o nim głośno przyciągnie amatorów. A głośno będzie o nim najczęściej wówczas, gdy będzie można na nim zarobić. Zaś najprostsze wyobrażenie o tym, że można zarobić jest wówczas gdy długo i mocno rośnie. Gdy stagnacja wielomiesięczna nie przyprawia o nudę lub frustrację. Michael Lewis w „Pokerze kłamców” opisuje, że na początku lat osiemdziesiątych najgorszym rodzajem kariery w bankowości inwestycyjnej był handel akcjami gdzieś w Kansas. Rynek akcji amerykańskich w wyniku stagnacji w latach sześćdziesiątych i siedemdziesiątych nie był pociągający. O wiele bardziej „seksowne” były obligacje. Podobnie mówił w swoich wspomnieniach Jim Rogers („Street Smarts”) – akcjami nikt się nie interesował. Nic się tam wówczas nie działo.

Na naszym rynku jest to poważne wyzwanie, bo nie chodzi tylko o to co robimy, czy też nie robimy wokół promocji rynku. Nie chodzi tylko o nadmierne przeregulowanie, ale przede wszystkim o to, żeby nadeszła hossa, która będzie trwała i silna.

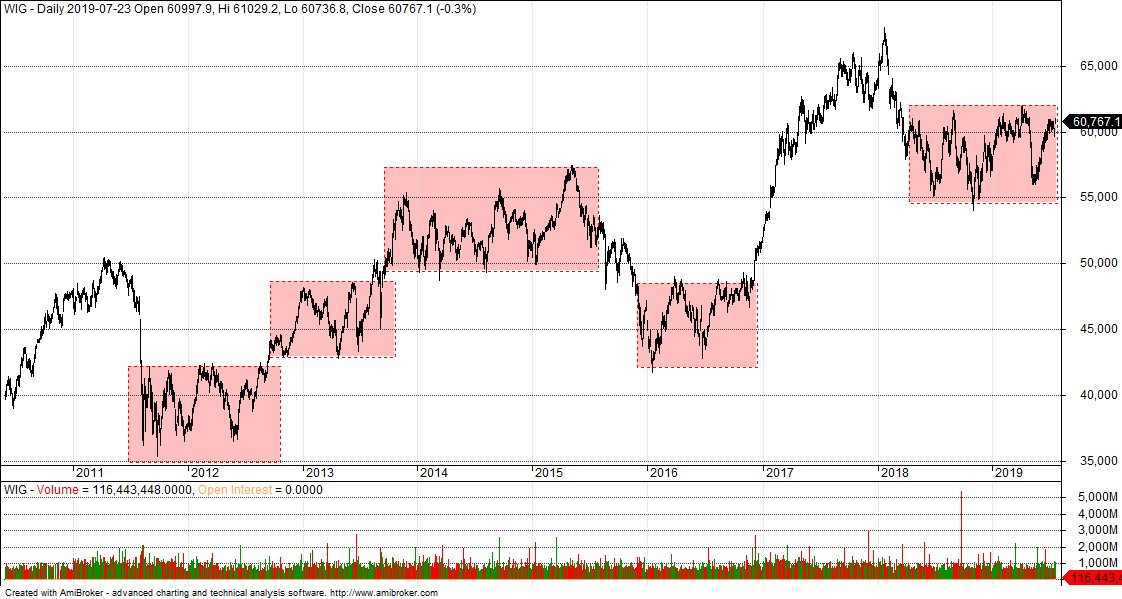

Zostawiłem sobie na koniec tego tekstu wykres indeksu WIG z zaznaczonymi obszarami. Możemy je nazwać trendami bocznymi, polami nudy, strefami frustracji. W dziewięcioletnim okresie widocznym na tym rysunku 75 miesięcy czyli 6,5 roku to właśnie takie obszary. Czasami płynnie przechodzą z jednego w drugi przy szybkich i gwałtownych zmianach poziomów. Wygląda więc na to, że stwierdzenie, które pamiętam z książek czytanych na początku lat 90.: „przez większość czasu rynki poruszają się horyzontalnie” w przypadku ostatniej dekady na GPW jest boleśnie prawdziwe.

[Photo by Julien-Pier Belanger on Unsplash]

14 Komentarzy

Skomentuj Tommip Anuluj pisanie odpowiedzi

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Pamietam dokladnie ten okres 2001/2003 i tamte dyskusje na pamietnym portalu futures.pl.W mojej opini rynki juz nieodwolalnie wrocily do tego czym byly zawsze-miejscem dla bardzo zamoznych i cierpliwych.Okres 2000/ 2015 ( koniec bańki w chinach i szalenczego zainteresowania drobnicy) byl anomalia- snem o tym ze to miejsce dla kazdego.Te czasy juz nie wroca- nie wrócily na zadnym rynku nawet gdy byla hossa.Gpw ( i wiele innych gield w eu) nie ma racji bytu, bedzie istniec tylko ze wzgledow politycNych bo ekonomicznych ( zrodlo kapitalu czy miejsce obiektywnej wyceny) juz nie spelnia od dawna.

To jakie opcje zostają dla tej właśnie drobnicy? Rynek w Stanach? Ja się właśnie kwalifikuję do takiej drobnicy i próbuję od lat ugrać coś na GPW. Z wynikiem godnym pożałowania. Nie to, abym winił o to rynek/GPW/trend boczny, ale na pewno nie pomaga. No więc aby coś zmienić spoglądam w kierunku rynku w Stanach i czuję się w kropce. Większość ETFów niedostępna, prowizje dla takiej płotki jak ja zaporowe. Do tego czuję też ogromny opór przed wchodzeniem w rynek USA po dekadzie wzrostów. Może niepotrzebnie, niemniej jednak. Na GPW jest się u siebie, niskie prowizje, no i nadzieja, że po latach stagnacji coś w końcu wykluje. Jednak opinie blogów BOSSA o GPW i komentarze jak wyżej dają do myślenia. Pola frustracji, nie ma co 🙂

Ten blog prowadzony jest przez ludzi nie tylko profesjonalnych ale i uczciwych w swoich wpisach.To sie w PL nigdzie indziej na ,,brokerowych'' blogach/wpisach nie zdarza.Opinie sa wiec takie a nie inne-nie ma co ukrywac jaka jest sytuacja.

Spogladac mozna tylko na usa jesli idzie o posrednika,nie musisz GRAC tam.Mozesz w singapurze czy australi a moze jednak meksyku -sam wybierz.Zalezy oczywiscie kto co chce i czego potrzzebuje.W amerykanskich instytucjach prowizji praktycznie nie ma – czy placenie jeden i dwie dziesiate punktu nikkei 225 czy 0.05 punktu sp500 mozna uznac za prowizje ? One praktycznie nie istnieja problemem sa europejskie instytucje ktore przez rozdrobnienie sa ZMUSZONE żądać kilka razy wiecej.

Dziękuję za komentarz.

Tommi dzięki za dobre słowo, nie wiem czy na nie zasługujemy 🙂

Miło spotkać kogoś z czasów futures.pl! Ciekawe ile jeszcze takich nas tu odwiedza?

A zapytam tak nieco refleksyjnie, ale jeśli nie odpowiesz nie ma problemu:

co powiedział byś dzisiaj sobie z czasów futures.pl? 🙂

Co bym powiedział ? Że dobrze trafiłem 🙂

Powiedział bym ,,nie bój sie wygrywac''.By nie bać sie strat i stosować japonska zasade ,,Planuj spokojnie a do ataku rusz z furią''.Niewykorzystywanie szans to zdecydowanie najwiekszy z błędów przezemnie popełnianych.

Mysle ze nie wielu ludzi tu zaglada z tych czasow z prostej przyczyny – zycie zanioslo ich poza rynek polski i trzymaja sie tylko usa albo w wiekszosci w ogole juz nie sa aktywni.Tak w nawiasie to samo dotyczy też zreszta zagranicy – tylko u nas jak zawsze skala rezygnacji jest o wiele wieksza

Działanie w USA a to, czym tu się zajmujemy, nie różni się za bardzo 🙂 Mechanizmy są te same, zmienia się tylko nasza percepcja z upływem czasu. Siedzimy jedynie dla niepoznaki w polskim klimacie, ale niepostrzeżenie analizujemy już wszystkie rynki. Nasze kontrakty cierpią na zmienności, ale niewiele poza tym zmieniło się w samej grze od czasów futures.pl 🙂

To prawda,percepcja jest niesamowitym ( czesto pomijanym) czynnikiem dla kogoś kto przenosi sie czy to fizycznie czy tylko finansowo za granice.Zupełnie rożni sie totalny optymizm amerykanow od katastroficznego nastawienia polaków i tego trzeba sie nauczyć.

Kontrakty FW20 nie sa takie zle jesli gra sie TYLKO krotkimi.Na wzrosty reaguja z oporem ale za to kazde lekkie osuniecie wyceniaja jako koniec świata – a nawet jesli sie ktos pomyli i bedzie musial ta krotka pozycje potrzymac dluzej bo rynek i tak spadnie chocby z powodu bazy.W nawiasie – gdyby mi ktos 18 lat temu powiedzial ze kurs fw20 w 2020r bedzie prawie ten sam co do punktu gdy zaczynałem,ze nic sie nie zmieni ze zadna firma z indeksu nie odniesie sukcesu zadna sie nie rozwinie- nigdy bym w to nie uwierzyl…Tymczasem mamy 2019 rok… i to jest fakt

Ale Grzegorz pisał o indeksie, który z racji swej konstrukcji jest bardziej ociężały niż pojedyncze spółki, wśród których znajdziesz i takie, które ciągle biją swoje rekordy i pokazują "trendowość". Kwestią zasadniczą jest nie "co?" tylko "jak?". Tyle że to jest najważniejsze w tym biznesie pytanie, na które nie ma jednej odpowiedzi dobrej, jest za to dziesiątki jako takich.

No bo co z tego, że dostaniesz się na rynek bardzo zmienny, bez okresów stagnacji? Nie ma takich, które tylko rosną, więc pytanie "Jak?" nadal pozostanie otwarte. ETFy możesz kupować w bossa na wiele instrumentów notowanych w Europie, akcje również, kwestia tego czy wiesz co z tym zrobić?

" ze zadna firma z indeksu nie odniesie sukcesu zadna sie nie rozwinie

https://stooq.pl/q/?s=cdr

cdr nie ma wiele wspolnego z pl.Na tle zagranicy to ciagle zero

Hm, w jakim sensie "nie ma wiele wspólnego z pl"? Jest składnikiem Wig20.

Jak rozumiem, chodzi o to, że "polski rynek" obrazowany naszym głównym indeksem jest bardzo specyficzny. Duże firmy z udziałem państwa i wynikającymi z tego obciążeniami. Rzeczywiście: ani Europa ani świat to nie jest. Nawet nie grajdół. Folwark.

Jednak na uboczu tego gumna rozwijają się nowe branże przemysłu. Dlatego właśnie wspomniałam CDR – mamy znaczącego gracza (i kilku pomniejszych) w doskonale rozwijającej się branży gier. Innym przykładem oszałamiającego sukcesu jest polski przemysł stoczniowy.

To wszystko jest oczywiście "mimo" a nie "dzięki" władzy, ale jest. Nie przeczę sensowności dywersyfikacji geograficznej, ale wskazuję, że coś tam dałoby się u nas wybrać.

CDR gdy zaczynalem nie bylo na gpw stad moja uwaga.Byl za to jego ,,poprzednik'' czyli kolejny przyklad polskiej tragedii -Optimus.

To ze jedna czy dwie spolki czy nawet kilka spolek niezle sobie radzi ( CDR ciagle JEST MAŁĄ spolka na tle branzy) nic nie zmienia.Nawet Meksyk ma America Movil mauritius firmy handlujace cukrem i tak dalej – to nie zmienia faktu bycia inwestycyjna ruiną.Nie da sie tak budować portfela opierajac sie na kilku spolkach i to zakladajac 100% trafnosc co jest niemozliwe.

Tutaj jednak chodzi o fakt tego ze Polska pomimo setek miliardow (!) darmowej kasy z unii plus ciaglego rozwoju w tempie 3 do 5 % postrzegana jest jako kraj absolutnie śmieciowy.Kraj ktory zmarnowal ta kase wydajac ja na lunaparki i autostrady ( budowane przez zagraniczne firmy) i nie potrafił nic sam zbudowac.To jest własnie szok… chociaz wlasciwie kazdy kto pracuje w Polskiej firmie to wie – zarządzanie jest beznadziejne a mentalnosc nierozwojowego wyrobnika jest nie do przeskoczenia.To mnie zupelnie przeraża – ta calkowita niereformowalnosc mentalnoscii to ona jest przyczyna klęski

"Jak zarabiać na rynku, który zmierza donikąd" – kupie sobie chyba więc tę książkę, widzę ze cena przystępna. Mam nadzieję, że zadziała na mnie terapeutycznie i ukoi frustrację i zniechęcenie tego nigdy niekończącego się bocznego rynku…teraz wydaje mi się, że on się już nigdy nie skończy i będzie się osuwał w dół z tylko drobnymi podskokami w górę, spółki schodzą z gpw, nowe nie wchodzą to już jest koniec akcji, czas je sprzedać odejść i zainwestować w lokaty a najlepiej w nieruchomości…..:)