Podsumowanie najnowszych badań Dimensional Fund Advisors dotyczących aktywnie zarządzanych funduszy inwestycyjnych w USA wygląda przygnębiająco. Większość funduszy przegrywa z rynkiem. Tak naprawdę sukcesem dla funduszy w długim terminie jest samo przetrwanie. Fundusze, które w jakimś okresie wygrywają z rynkiem mają problemy powtórzyć ten wynik w kolejnych okresach.

Badanie DFA objęło okres od 1999 roku do 2018 roku. Objęło fundusze akcji amerykańskich, akcji globalnych i fundusze obligacji. Na koniec 2018 roku w bazie znajdowało się ponad 4500 aktywnie zarządzanych funduszy.

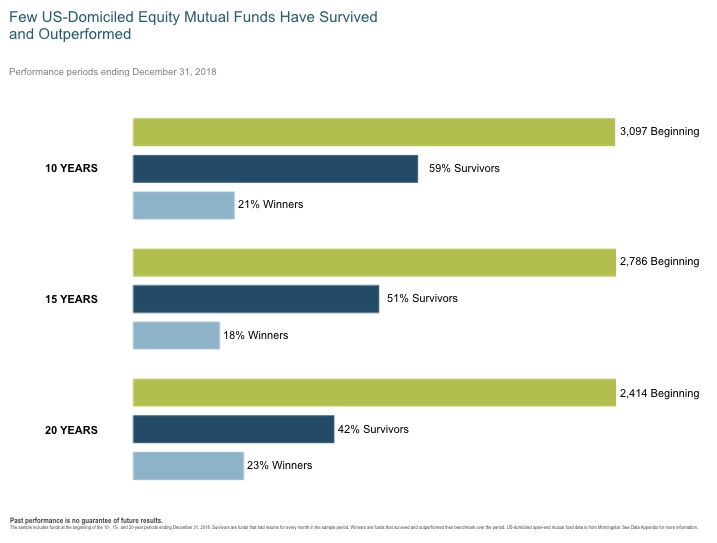

Pierwszy wniosek z badania dotyczy znaczenia błędu przeżywalności. Z badania wynika, że wśród funduszy akcyjnych okres 10 lat przeżywa 59%, okres 15 lat przeżywa 51% a okres 20 lat przeżywa zaledwie 42% funduszy. Należy założyć, że likwidowane i łączone z innymi funduszami nie są wehikuły, które notują dobre wyniki inwestycyjne. Dlatego badania pokazujące odsetek funduszy wygrywających z rynkiem w długim terminie, na przykład 20 lat ale nie uwzględniające błędu przeżywalności drastycznie przeszacowują wyniki funduszy. W badaniu DFA uwzględniającym błąd przeżywalności w okresie 20 lat przeżyło i wygrało z rynkiem zaledwie 23% funduszy akcyjnych czyli mniej niż jedna czwarta.

Dla porównania, w marcu ukazało się badanie wyników funduszy analityków Neuberger Berman. W tym badaniu, które nie uwzględniało błędu przeżywalności, z rynkiem w okresie 20 lat wygrywało od 37% (fundusze akcji rynków wschodzących) do 87% (fundusze wzrostowych małych spółek z USA). Badanie analityków Neuberger Berman zapisze się w historii raportów inwestycyjnych używaniem wskaźnika „odsetek funduszy wygrywających z rynkiem po wykluczenie 25% najgorzej spisujących się funduszy”. Jak łatwo się domyśleć wykluczenie (po fakcie, z efektem pewności wstecznej) ćwiartki najgorszych funduszy znacznie poprawiło odsetek funduszy wygrywających z rynkiem (w podanych dwóch przykładach z 37% na 50% i z 87% na 100%)

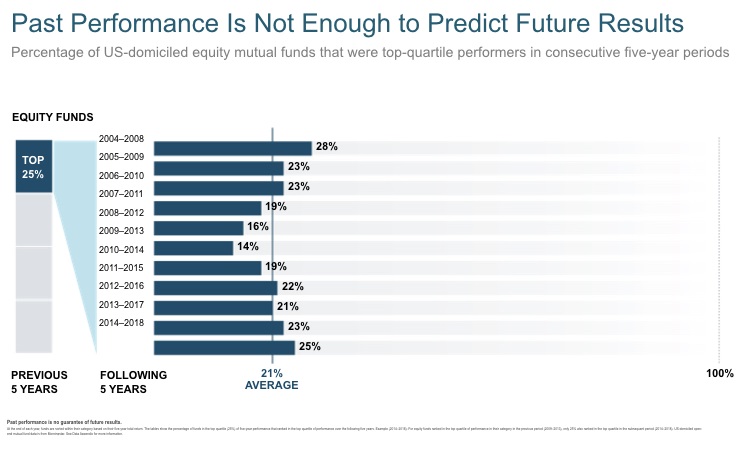

Drugi przygnębiający wniosek z badania DFA dotyczy trwałości wyników funduszy inwestycyjnych czyli tego czy fundusze notujące dobre wyniki w jakimś w okresie, na przykład 5 lat, utrzymują swoją passę w następnych 5 latach. Raport DFA potwierdza dotychczasowe spostrzeżenia o niskiej trwałości wyników inwestycyjnych. Analitycy DFA wzięli pod uwagę 5-letnie okresy. Sprawdzali jaki odsetek funduszy, które w 5-letnim okresie znalazły się w czołowej ćwiartce pod względem wyników utrzyma miejsce w czołowej ćwiartce w następnych 5 latach.

Przeciętna tego wskaźnika dla kilkunastu 5-letnich okresów, które dało się zbadać w okresie, które obejmowało badanie wynosi 21%. Tak więc zaledwie jedna piąta czołowych pod względem wyników funduszy akcyjnych utrzymuje miejsce w top 25% w następnych 5 latach. Ten odsetek wahał się od 14% do 28%. Jak widać na wykresie globalny kryzys finansowy był zdarzeniem, które istotnie wpłynęło na trwałość wyników funduszy akcyjnych w USA. Powyższe wyniki mają praktyczne znaczenie dla inwestorów: przeszłe wyniki funduszu nie są dobrą wskazówką w kwestii wyników funduszu w przyszłości. Często powracamy do tej idei na Blogach Bossy.

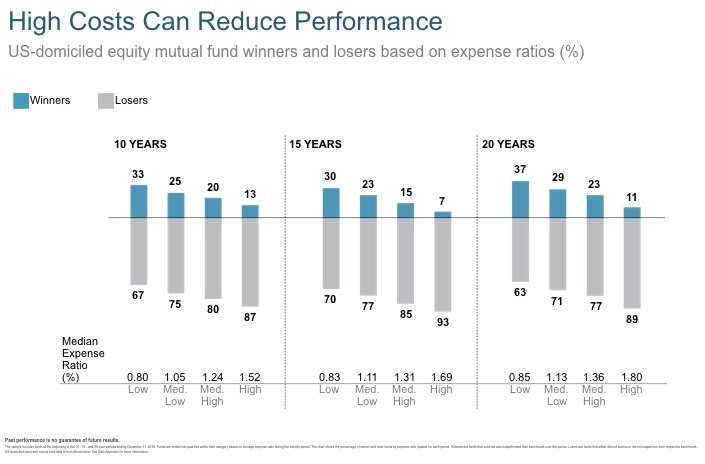

Kolejną praktyczną lekcją dla inwestorów z badania DFA są wnioski dotyczące wysokości opłat w funduszach. Badanie pokazało, że im niższe są koszty funduszu tym większa szansa, że fundusz wygra z rynkiem. Weźmy pod uwagę 20-letni okres. Wśród ćwiartki funduszy akcyjnych o najniższych kosztach (w USA w tej grupie koszty to 0,85%) 37% wygrało z rynkiem. Wśród funduszy o najwyższych kosztach (1,8% dla tej grupy funduszy w USA) wygrało z rynkiem zaledwie 11%. Wysokość opłat w funduszu powinna być brana pod uwagę w trakcie podejmowania decyzji o inwestycji w fundusz akcyjny.

Do tej pory podawałem wyniki dla funduszy akcyjnych (przypominam, że chodzi o aktywnie zarządzane fundusze) ale badanie DFA objęło także fundusze obligacji. Wszystkie uwypuklone wyżej tendencje dotyczące przeżywalności, wygrywania z rynkiem, trwałości wyników i roli wysokości opłat występują także w przypadku funduszy działających na rynku obligacji.

Nie jest niespodzianką, że koszty transakcyjne ponoszone przez fundusz mają podobny efekt na wyniki inwestycyjne netto co opłaty i prowizje pobierane od inwestorów. Koszty transakcyjne zależą od aktywności inwestycyjnej a tę mierzy między innymi wskaźnik rotacji portfela (turnover). Badanie DFA pokazało, że im niższy jest ten wskaźnik (im mniejsza aktywność inwestycyjna) tym większa szansa na wygranie z rynkiem. W ćwiartce funduszy o najniższym wskaźniku rotacji portfela wygrało z rynkiem w 20-letnim okresie 42% funduszy. W ćwiartce funduszy o najwyższym wskaźniku aktywności portfela ten odsetek wyniósł 15%.

Jeśli zestawimy wyniki badań Dimensional Fund Advisors z tym co wiemy o zachowaniach inwestorów indywidualnych to nasunie się wniosek, że w kwestii kryteriów wyboru funduszy inwestycyjnych inwestorzy mają tendencję do koncentrowania się na wskaźnikach bez znaczenia i ignorowania informacji, które mogą być pomocne w wyborze dobrego funduszu.

4 Komentarzy

Dodaj komentarz

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.

Czyli z grubsza im bardziej fundusz przypomina po prostu ETF, tym lepiej dla niego 🙂 Odfiltrowanie tych, które wygrały z rynkiem i utrzymały stabilne wyniki przez całe 20 lat bez pewności wstecznej to już nie lada zadanie. A czy są podobne opracowania na rodzimym rynku?

@ Olgierd

Całościowe? Z 20 letnim horyzontem? Odporne na błąd przeżywalności? Nie sądzę.

Szeroki przegląd różnego badań dotyczących zarówno efektywności funduszy inwestycyjnych w Polsce jak i persystencji stóp zwrotu można znaleźć w książce "Rynek funduszy inwestycyjnych w Polsce" wydanej kilka miesięcy temu przez Difin. Jako współautor mogę potwierdzić, iż póki co badanie w perspektywie 20-letniej nie zostało jeszcze przeprowadzone, co oczywiście nie znaczy że nie można znaleźć innych, bardzo interesujących badań na ten temat.

@ Tomasz

Nie miałem jeszcze pozycji w ręku. Uwzględniliście zlikwidowane fundusze?