Poniżej druga część listy przejawów losowości i przypadku w giełdowych działaniach.

Plasują się one pod wspólnym mianownikiem, który w poprzedniej części nazwałem:

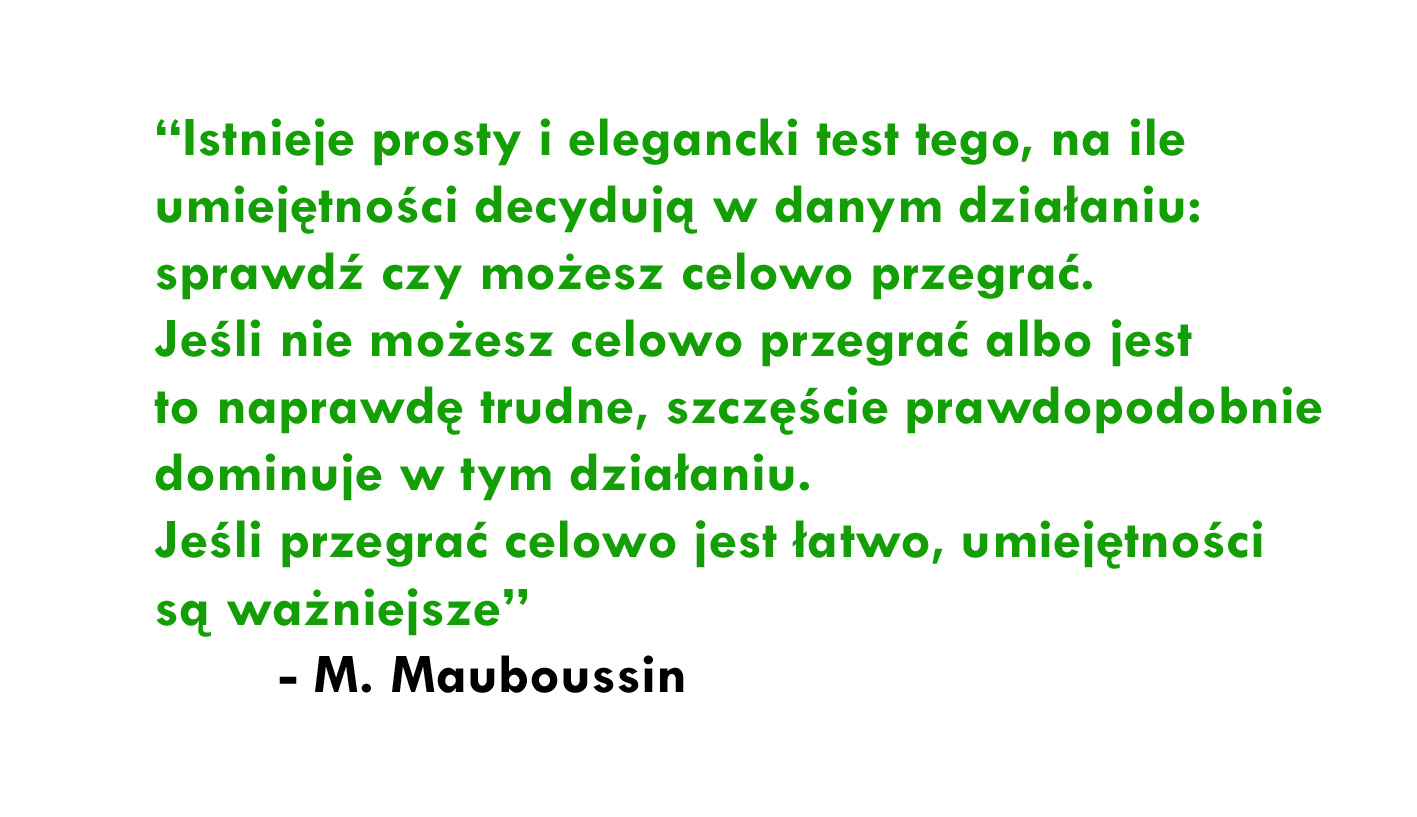

11. Niewidocznym, ale znacząco wpływającym na wyniki czynnikiem jest szczęście

d/ Fartowne zastosowanie strategii, która nie posiada przewagi (nie „działa”).

Tak samo jak można sobie wyobrazić zarabianie w jakimś czasie bez posiadania pojęcia o inwestowaniu (omówione w poprzedniej części), tak możliwe jest zyskowne korzystanie z nie działającej strategii. Wszystko oczywiście dzięki odpowiedniej dozy przypadkowości i szczęścia.

Szczególnie robiąc transakcje przy użyciu nic nie wartej strategii, która polega na kupnie akcji podczas hossy za pomocą określonej reguły decyzyjnej. Hossa ma to do siebie, że wybacza wiele błędów, ceny bowiem i tak w końcu rosną, a to powoduje wrażenie poprawnego działania strategii. Prawdziwym weryfikatorem jej będzie dopiero bessa czy jakieś głębsze korekty.

Dzięki fartowi może się też udać i na innym rynku, np. walut. Zakładając, że częścią każdej strategii są trafne i nietrafne transakcje, może się okazać, że używając jej w sposób dość „luźny” (niesystematyczny) wejdziemy szczęśliwie tylko lub przeważnie w te zyskowne. Dramatem wielu traderów jest to, że często nie mają pojęcia, czy używana przez nich strategia rzeczywiście „działa” w określonych warunkach. To po prostu wystawienie się na działanie przypadku.

Każdy proces edukacyjny powinien ZACZĄĆ SIĘ od USTALENIA WARUNKÓW UZYSKIWANIA PRZEWAGI.

e/ Selektywny wybór rynku

To częsty objaw działania przypadkowości na rynku akcji. Dzięki pewnego rodzaju luce w systematyczności można położyć nawet najlepiej działającą strategię.

Załóżmy, że posługujemy się posiadającą przewagę strategią kupna spółki, gdy kurs wybija się powyżej średniej 200-dniowej i sprzedaży, gdy cena schodzi poniżej tej średniej. I nagle pojawia się tego rodzaju sygnał na 5 spółkach z obserwowanych przez nas 50-ciu. Kupujemy akcje wszystkich pięciu za całość kapitału, a tu się okazuje, że kolejnego dnia podobny sygnał kupna pada na kolejnych 3 spółkach, ale niestety nie mamy już wolnego kapitału. Po miesiącu okazuje się, że 5 kupionych spółek wykazało straty, a 3 niekupione drastycznie wzrosły bez naszego udziału. Strategia działa, ale zdając się na losowy wybór spółek ponieśliśmy stratę. Pech.

f/ Moment rozpoczęcia inwestowania a wynik końcowy

Nie trzeba zapewne wiele tłumaczeń by wyobrazić sobie jakie znaczenie dla wyniku ma czas rozpoczęcia inwestycji. Ale podzielmy to na 2 warianty dla zobrazowania:

Wariant 1. Inwestowanie długoterminowe

Inwestor otwierający pozycję „kup i trzymaj” w swoim portfelu emerytalnym gdzieś przy szczycie hossy osiągnie ostateczny wynik gorszy niż ktoś, komu moment rozpoczęcia wypadnie gdzieś na dnie bessy. Tylko dzięki temu jednemu, często dość przypadkowemu czynnikowi, ostateczny wynik może różnić się o dziesiątki procent.

Wariant 2. Aktywny trading

Trudno ustalić optymalny moment rozpoczęcia użytkowania poprawnie działającej strategii, którą wybraliśmy na zyskowne pokonanie rynku. Ale całkiem realny i nierzadko zdarzający się scenariusz wygląda tak:

Trader zaczyna dokonywać transakcje, a tu się okazuje, że większość z nich przynosi straty i rachunek inwestycyjny cierpi. Emocje siadają, stres narasta, motywacja spada, pojawiają się pytania o to czy ta strategia rzeczywiście posiada przewagę, czy nadal ją stosować, czy może coś zostało przeoczone. Bywa, że traderzy rezygnują z niej na dobre lub na jakiś czas, albo zmieniają reguły lub ustawienia. A tu się okazuje, że to było całkiem naturalne obsunięcie kapitału, które zdarza się zawsze, a które polega właśnie na kumulacji w czasie nietrafionych wejść. Gdyby trader ten rozpoczął w innym okresie – zyskownym dla strategii– sprawy potoczyłyby się zupełnie poprawnie. Niewidzialna ręka losowości zadziałała.

g/ Przeskakiwanie między strategiami czy metodami

To zjawisko niemal powszechne, szczególnie wśród intuicyjnych inwestorów. Jest pewną odmianą przypadkowości opisanej w poprzednim punkcie.

Niewprawni, albo zestresowani inwestorzy mają tendencję do zmiany używanych strategii niedługo po tym, jak wpadają one w straty. Dotyczy to zarówno pełnych strategii czy systemów inwestycyjnych, jak i pojedynczych narzędzi (np. technicznych).

Na przykład Trader A posługuje się wskaźnikiem RSI jako podstawą do zajmowania i opuszczania pozycji, a tu okazuje się, że co wejście, to strata. Zdenerwowany zmienia RSI na MACD, który zauważył, że w tym samym czasie działał zyskownie. Zaczyna z MACD, a tu klops ponownie straty, a w tym czasie RSI działał bardzo zyskownie. Ktoś powie, że to kwestia pecha. Pewnie tak, ale przede wszystkim brak refleksji i wiedzy. Otóż narzędzia działają również w cyklach i po okresie niedziałania wchodzą w okres pracy z sukcesem. Przeskakiwanie zamiast systematyczności grozi pechowym finałem. Albo czasem powodzeniem, jeśli uda się wskakiwać w okresy dobrego działania.

h/ Strata jest winą pecha

W psychologii nazywa się to dość zawile: „egotyzm atrybucyjny” (od angielskiego ‘self serving bias’). Wyjaśnienie jest za to proste.

Człowiek w wielu przypadkach ma problemy by określić, co w jego otoczeniu dzieje się za jego sprawą, a co jest dziełem przypadku i szczęścia (lub pecha). Aby chronić siebie i swoje poczucie wartości, ewolucja dała nam do ręki pewne skrzywienie w myśleniu, które na giełdzie objawia się w ten sposób:

Jeśli zarobiłem na transakcji, to dzięki swoim umiejętnościom, wiedzy i może sprytowi. Jeśli jednak poniosłem stratę, to wina nie leży we mnie. Najczęściej był to zwykły pech, ale czasem pech ma konkretne oblicza typu: ktoś manipuluje kursami, broker mnie oszukał, komputer mi się zawiesił itd.

Nie branie odpowiedzialności za wszystko, co dzieje się na rachunku, jest nierozwojowe. Rynek może być w 100% losowy, ale tylko my mamy wpływ na to, kiedy otwieramy i zamykamy pozycję.

i/ Efekt wyniku

Wypływa wprost z punktu poprzedniego.

Umysł niedoświadczonego tradera błędnie ocenia jakość podejmowanych decyzji na podstawie wyniku transakcji. Jeśli zakończyła się sukcesem, znaczy podjęto dobre decyzje, a jeśli stratą – podjęte decyzje były złe.

Błąd! Można było źle ocenić rynek, podjąć błędną decyzję, ale rynek w swej łaskawości pozwolił nam zarobić – mieliśmy dużo szczęścia. To samo działa w drugą stronę: podjęliśmy najlepsze z możliwych decyzji, ale mimo to rynek zwalił nam się na głowę. Najbardziej liczy się w tym wszystkim sam proces, a nie pojedyncza decyzja, czyli czy zadziałaliśmy w pełni zgodnie z naszymi regułami.

Problem w tym, że zwykle nie mamy na tyle wiedzy by prawidłowo ocenić relację wyniku do jakości decyzji. Co gorsza – wyciągamy z tych błędów niepoprawne wnioski na przyszłość. Powielamy błąd, który kiedyś spowodował dość przypadkiem zysk (np. hodujemy stratną pozycję bo kiedyś nam się zdarzyło, że wróciła do zysków).

Tymczasem proza życia giełdowego jest przecież mieszanką dużej dawki losowości z jakąś dawką naszych umiejętności. Nie zawsze da się określić co w danym momencie przeważyło. Sam wynik transakcji NIE jest w żadnym razie wiarygodnym miernikiem jakości podejmowanych przez nas decyzji.

j/ Problem z testowaniem systemów transakcyjnych

Mechaniczne strategie inwestycyjne stały się niemal chlebem powszednim w naszych czasach. I bardzo dobrze, uważam, że mają w sobie duże pokłady edukacyjne. Problemy powstają wtedy, gdy testy na danych historycznych okazują się złudne i w czasie rzeczywistym wybrany system się wykłada. W pewnej mierze swoje 2 grosze wtyka w to losowość na etapie testowania (zresztą na etapie handlu również, ale to już opisuję w poprzednich punktach).

Wybór konkretnych parametrów systemu podczas testów może być obarczony przynajmniej dwoma błędami:

Błąd Typu I – znaleźliśmy zyskowne ustawienia, które nie działają w czasie rzeczywistym; mówi się w takim momencie o znalezieniu „losowego systemu”, który działał tylko w niewielkim okresie czasu i często mamy po prostu szczęście jeśli on zadziała jeszcze przez jakiś okres, zanim się wyłoży.

Błąd Typu II – nie udało nam się w testach odkryć takiego systemu, który rzeczywiście skutecznie działa i jest „nielosowy”.

k/ Prognozowanie

To, że uda nam się trafić z prognozą ruchów rynku zbiera w sobie wszelkie objawy szczęścia i losowości opisane w poprzednich punktach.

O rzeczywistych umiejętnościach prognostycznych możemy mówić w przypadku gdy suma wszystkich trafnych i nietrafnych prognoz daje nam dodatni wynik. Tego zwykle się jednak nie weryfikuje, więc ocena zdolności prognostycznych zwykle jest niewiarygodna.

Co więcej, pamięta się tylko te najlepsze, najtrafniejsze prognozy, szczególnie tych wszystkich guru giełdowych, którzy dzięki temu przeszli do historii. Ale nie sprawdzono ich pod względem innych, szczególnie nietrafionych prognoz.

Nie umniejszając nikomu umiejętności analitycznych, czy rzeczywiście prognostycznych, całość tego procesu mierzonego pojedynczymi trafieniami jest mocno naznaczona szczęściem wobec serii całkowicie losowych zdarzeń, które kształtują kursy. Dlatego prognozowanie nie jest najlepszą metodą inwestycyjną jeśli nie towarzyszy jej dobry proces zarządzania ryzykiem.

***

To nie jest pełen katalog giełdowych czynności naznaczonych przypadkiem i szczęściem, które myli się często z rzeczywistymi umiejętnościami. Kluczem do właściwego podejścia i ograniczenia wpływu losowości są:

- systematyczność we wszelkich podejmowanych działaniach,

- krytyczna refleksja na temat każdego poznanego pomysłu,

- wnikliwa analiza wyników inwestowania po to, by ocenić ile we wszystkich działaniach pomógł nam po prostu szczęśliwy los.

Nieodkrycie w porę znaczenia przypadku grozi wysadzeniem w powietrze każdego rachunku inwestycyjnego.

CDN

—kat—

Niezależnie, DM BOŚ S.A. zwraca uwagę, że inwestowanie w instrumenty finansowe wiąże się z ryzykiem utraty części lub całości zainwestowanych środków. Podjęcie decyzji inwestycyjnej powinno nastąpić po pełnym zrozumieniu potencjalnych ryzyk i korzyści związanych z danym instrumentem finansowym oraz rodzajem transakcji. Indywidualna stopa zwrotu klienta nie jest tożsama z wynikiem inwestycyjnym danego instrumentu finansowego i jest uzależniona od dnia nabycia i sprzedaży konkretnego instrumentu finansowego oraz od poziomu pobranych opłat i poniesionych kosztów. Opodatkowanie dochodów z inwestycji zależy od indywidualnej sytuacji każdego klienta i może ulec zmianie w przyszłości. W przypadku gdy materiał zawiera wyniki osiągnięte w przeszłości, to nie należy ich traktować jako pewnego wskaźnika na przyszłość. W przypadku gdy materiał zawiera wzmiankę lub odniesienie do symulacji wyników osiągniętych w przeszłości, to nie należy ich traktować jako pewnego wskaźnika przyszłych wyników. Więcej informacji o instrumentach finansowych i ryzyku z nimi związanym znajduje się w serwisie bossa.pl w części MIFID: Materiały informacyjne MiFID -> Ogólny opis istoty instrumentów finansowych oraz ryzyka związanego z inwestowaniem w instrumenty finansowe.